Slim beleggen in de categorie “Obligaties“ via fondsen

In deze fondsenrubriek hebben we nog niet vaak ons licht laten schijnen op obligaties. We uitten wel reeds onze gemengde gevoelens over gemengde fondsen, fondsen met deels obligaties dus, in ons artikel https://spaarvarkens.be/let-op-met-de-populaire-gemengde-profielfondsen-waarschuwt-geert-junius.

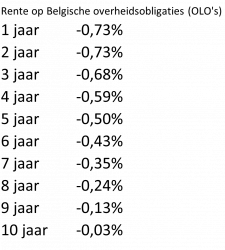

Ook opperden wij of het bij de huidige rente niet beter is het veilige deel van je portefeuille in cash aan te houden, veeleer dan in obligaties. Ter illustratie van de huidige rentestand: voor alle looptijden tot 10 jaar is de rente op Belgische staatsobligaties negatief (waarneming op 8 december 2021). En het jongste inflatiecijfer, dat voor november 2021, beliep 5,6%! Je verdient dus niet aan obligaties. Je verliest eraan.

Ook opperden wij of het bij de huidige rente niet beter is het veilige deel van je portefeuille in cash aan te houden, veeleer dan in obligaties. Ter illustratie van de huidige rentestand: voor alle looptijden tot 10 jaar is de rente op Belgische staatsobligaties negatief (waarneming op 8 december 2021). En het jongste inflatiecijfer, dat voor november 2021, beliep 5,6%! Je verdient dus niet aan obligaties. Je verliest eraan.

Waar is de tijd dat we van de bank lange lijsten kregen van mogelijkheden om te beleggen in individuele obligaties? We konden toen zelf een mooie gediversifieerde portefeuille samenstellen met een behoorlijk nominaal en reëel rendement. En nu ? Plankzeil eens naar https://www.oblis.be/nl/selection en filter de lijst op euro en kleine coupures. Je ziet dan meteen hoe laag de rendementen zijn en hoe klein het aanbod. In Amerikaanse dollar is de situatie al een stuk beter. Maar dan neem je wel een muntrisico als je in euroland woont. De dollar is nu sterk, maar we mogen niet vergeten dat de euro ooit 1,6 stond tegenover de dollar. Er is dus geen garantie dat de dollar altijd een relatief sterke munt is.

Aangezien het zelf samenstellen van een obligatieportefeuille een stuk moeilijker is geworden kunnen fondsen redding brengen om nog in obligaties te beleggen. Laat ons een aantal voordelen opsommen van een belegging in obligatiefondsen ten opzichte van rechtstreekse obligatiebeleggingen.

Obligatiefondsen bieden voordelen

1/ Obligaties zijn allesbehalve risicoloos. Je kan veel geld verliezen als een debiteur niet langer kan of wil terugbetalen. Dit gebeurt meer dan je denkt, zelfs met debiteuren die aanvankelijk een hoge kredietwaardigheidsrating hebben. Met fondsen kan je het kredietrisico behoorlijk temperen dankzij de spreiding en actief debiteurenbeheer.

1/ Obligaties zijn allesbehalve risicoloos. Je kan veel geld verliezen als een debiteur niet langer kan of wil terugbetalen. Dit gebeurt meer dan je denkt, zelfs met debiteuren die aanvankelijk een hoge kredietwaardigheidsrating hebben. Met fondsen kan je het kredietrisico behoorlijk temperen dankzij de spreiding en actief debiteurenbeheer.

2/ Heel wat obligatiemarkten zijn voor de particulier ontoegankelijk omwille van juridische, fiscale of andere obstakels. Een fonds wordt daarentegen beschouwd als een professionele belegger en heeft dergelijke obstakels meestal niet. Als onrechtstreeks belegger via een fonds geniet je dus van meer mogelijkheden van extra rendement en diversificatie.

3/ Fondsen kan je meestal snel en aan een correcte prijs verkopen, terwijl de liquiditeit van bepaalde individuele obligaties slecht kan zijn met slechte verkoopprijzen als gevolg.

4/ Een belangrijk risico bij obligaties is het renterisico. Koersen van obligaties dalen nu eenmaal bij een rentestijging. In een fonds wordt dit renterisico uiteraard niet uitgesloten maar toch actief beheerd. En soms zet de beheerder in op rentedaling als bron van winst. Noot: het renterisico of de rentegevoeligheid wordt uitgedrukt als jaren “duratie”. Het cijfer van duratie geeft de omgekeerde hefboom weer op de obligatieprijs bij een bepaalde rentebeweging. Een duratie van 6 bv. betekent dat bij een rentestijging van 1% de obligatiekoers daalt met 6%.

Enige aandachtspunten

- Je mag niet blindelings in obligatiefondsen stappen. Obligatiefondsen zijn namelijk een heel diverse en complexe beleggingswereld. Niet overtuigd? Kijk dan maar eens naar de Morningstar beleggingscategorieën. Je zal dan snel beseffen dat er tientallen categorieën van obligaties bestaan, met voor elke categorie een specifiek profiel en soort risico.

- Het is niet omdat een fonds noteert in EUR dat je geen muntrisico loopt. De activa van het fonds kunnen immers geheel of gedeeltelijk in andere munten zijn uitgedrukt. Van een fonds met USD activa maakt het voor de euro-belegger dus geen verschil uit of de fondsklasse in USD of in EUR noteert, eventuele verschillen in wisselkosten niet meegerekend. Er bestaan ook heel wat fondsen met een klasse “EUR hedged ,“ waarbij de koers van de munten tegenover de EUR grotendeels wordt afgedekt (meestal enkel tegenover de USD). Ken dus zowel het muntrisico van de activa van het fonds als van de fondsklasse zelf. En let op met het zoeken van hoge rendementen via andere munten. Kijk maar eens naar wat er gebeurd is met de Turkse lire; de hoge geboden rendementen betekenen niets in verhouding tot de waardedaling van de afgelopen jaren. Maar daar waarschuwden we op Spaarvarkens.be in juli 2020 al voor in dit artikel.

- Bij de huidige lage rente is het o.i. zinloos om een fonds te kopen als de jaarlijkse kosten binnen het fonds (TER) het onderliggende obligatierendement (average yield to maturity) opeten. Probeer dus een zicht te krijgen op het onderliggende obligatierendement (average yield to maturity) en vergelijk dit met de interne kosten van het beoogd fonds. In onze vorige artikels legden wij steeds de TER-lat op maximum 1%. Voor obligatiefondsen mag dat zelfs nog wat strenger.

Tip : gebruik ook onze checklist: Beleggingsfondsen: de 10-punten checklist van Geert Junius – Spaarvarkens.be

Uitsmijter : de categorie “Obligaties Wereldwijd Flexibel Euro-hedged “

We kiezen deze categorie omdat wereldwijd en flexibel kunnen beleggen ons onontbeerlijk lijkt om rendement te halen in obligaties. Tevens willen veel obligatiebeleggers geen of weinig muntrisico lopen. Met een Euro-hedge klasse is een groot deel van het muntrisico ingedekt. Beschouw deze categorie en de voorgestelde mogelijkheid evenwel niet als aanbevelingen. Die passen immers best in een portefeuillebenadering die mede afhangt van persoonlijke elementen. Het is evenmin een aanbeveling om hier nú in te stappen.

We kiezen deze categorie omdat wereldwijd en flexibel kunnen beleggen ons onontbeerlijk lijkt om rendement te halen in obligaties. Tevens willen veel obligatiebeleggers geen of weinig muntrisico lopen. Met een Euro-hedge klasse is een groot deel van het muntrisico ingedekt. Beschouw deze categorie en de voorgestelde mogelijkheid evenwel niet als aanbevelingen. Die passen immers best in een portefeuillebenadering die mede afhangt van persoonlijke elementen. Het is evenmin een aanbeveling om hier nú in te stappen.

Een mogelijke fondskeuze is Jupiter Dynamic Bond Class D Eur ( LU0895805017). Dit fonds heeft mooie kwalitatieve en kwantitatieve credentials bij Morningstar en is geapprecieerd bij vermogensbeheerders. De TER bedraagt 0,68%. Het fonds hanteert geen benchmark. Uit de “Fund Factsheet” van eind oktober 2021 halen we nog volgende belangrijke gegevens: Gewogen Yield to Maturity: 3,59 %. Duratie: 5,78. Gemiddelde kredietrating: BBB-.

Quid toegang ? Voor niet-beursgenoteerde fondsen checken we zoals Test-Aankoop Invest online toegang bij Saxo Bank, MeDirect, Deutsche Bank en Keytrade. Dit fonds is te koop via Saxo Bank. Het is echter goed mogelijk dat je het ook telefonisch kan kopen via andere brokers of klassieke beursvennootschappen. Maar check goed het makelaarsloon bij in- en uitstap. Dat loopt soms al eens op.

En een ETF ? In “Wereldwijd” en “Euro- hedged” zijn er ook mogelijkheden in obligatie-ETF’s, waaronder bijvoorbeeld voor de segmenten “Bedrijven” en “ High Yield”. Zie de Morningstar categorieën voor ETF. De TER is hier een stuk lager en dit is niet onbelangrijk. Maar aangezien ze een benchmark nabootsen is er natuurlijk niet de flexibiliteit van actief beheer en zeker niet van actief beheer zonder benchmark.

Ook in ETF is huiswerk aan de orde. Voorbeeld: de iShares Global Corp Bond Ucits EUR hedged. TER bedraagt 0,25%. De ETF volgt de Bloomberg Global Aggregate Corporate Index. Gewogen Yield to maturity: 1,85%. Duratie: 7,36. (gegevens eind oktober 2021). Een ander profiel dus dan het fonds hierboven, onder meer omdat enkel in investment-grade obligaties wordt belegd. Het goed lezen van de KID en andere informatiedocumenten is dus belangrijk.

Published in Beleggen, Fondsen, Nieuws

Reacties