Naar een postmodern geldsysteem. Deel 2: goud als alternatief voor fiatgeld

De tijdloze glans van goud

Lees deel 1: Naar een postmodern geldsysteem: fiatgeld.

Goud heeft als betaalmiddel een traditie van meer dan 5.000 jaar. En de waarde ervan wordt tot in de verste uithoeken van de wereld onderkend: van de Himalaya tot de Amazone, van arctische streken tot de evenaar. Ook al kan de prijs van goud volatiel zijn, het heeft tot nu toe telkens alle grote menselijke catastrofes overleefd, zoals epidemieën, oorlogen, natuurrampen en financiële crisissen.

Maar ook in de moderne wereld heeft het nog steeds zijn nut. Fysiek goud staat in zekere zin naast het systeem. Bij een financiële of bancaire crisis blijft een staafje goud een staafje goud. Het kan niet in het niets verdwijnen of helemaal waardeloos worden. In tegenstelling tot spaargeld op de bank is er bij goud geen tegenpartijrisico. Fysiek goud verdwijnt ook niet wanneer computers crashen of het internet faalt. Een malafide computerspecialist kan goud niet hacken.

In tegenstelling tot geld kan goud niet zomaar bijgedrukt worden. Doorheen haar geschiedenis heeft de mensheid 190.000 ton goud opgedolven en opgepot. Alle goud van de wereld samen zou een kubus vormen met ribben van ongeveer 21 meter. Elk jaar komt er uit de mijnen 2.500 tot 3.000 ton bij. Dit betekent een jaarlijkse aangroei van ongeveer 1,5 %. Als je dit percentage vergelijkt met de bevolkingsaanwas, de wereldwijde economische groei en de toename van de geldhoeveelheid, is dit laag. Goud is dus eigenlijk deflatoir. Dit is een verklaring waarom het over lange termijn consequent in prijs stijgt.

Centrale banken slaan weer goud in

Ondanks het feit dat Richard Nixon in 1971 het goud heeft gedemonitariseerd, is het een rol blijven spelen in de financiële wereld. De prijsbeweging van goud wordt in belangrijke mate beïnvloed door de koers van de US dollar, de inflatie en de reële interestvoeten (interest minus inflatie). Maar ook angst voor conflict en oorlog of problemen in het financiële systeem drijven beleggers naar goud.

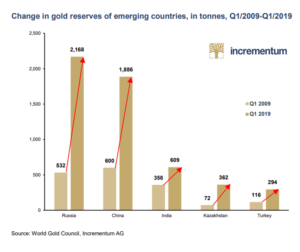

In de decennia voor de eeuwwisseling hebben heel wat centrale banken grote hoeveelheden goud verkocht. De laatste jaren zien we echter een omgekeerde beweging. Sinds de financiële crisis van 2008-2009 begonnen heel wat landen hun goudvoorraden te verhogen. China vergrootte de voorbije 10 jaar zijn goudreserves van 600 tot 1886 ton, al is er wel nogal wat onduidelijkheid over de exacte omvang van de reserves van het land. Rusland ging in dezelfde periode van 532 naar 2168 ton. Ook India, Kazachstan en Turkije kochten grote hoeveelheden goud om hun reserves uit te bouwen (Incrementum, 2019), net als Hongarije en Polen in 2018.

Enkele West-Europese landen hebben goudvoorraden teruggevraagd, die sinds de Tweede Wereldoorlog in de VS of het Verenigd Koninkrijk opgeslagen liggen. Nederland en Duitsland bijvoorbeeld hebben reeds een deel van hun overzees bewaard goud naar huis gebracht. Andere landen overwegen gelijkaardige operaties. Dit is een opmerkelijke evolutie. Zien de centrale bankiers iets aankomen waar het grote publiek zich nog niet van bewust is?

Naar een nieuwe goudstandaard?

Goud kent heel wat aanhangers. Op YouTube circuleren er heel wat filmpjes van voorstanders, die voorspellen dat de prijs van goud naar astronomische hoogten gaat stijgen. Sommigen denken dat er een nieuwe goudstandaard zit aan te komen. Ikzelf vermoed ook dat de goudprijs nog gaat stijgen, maar het kan ook gaan om een bescheiden opmars. Zo’n nieuwe goudstandaard lijkt me in dit opzicht veeleer onrealistisch. Goud lijkt me geen anker te kunnen zijn voor een complexe moderne wereldeconomie. Alleen al het gegeven dat de hoeveelheid goud trager groeit dan de wereldeconomie kan een reden zijn waarom goud niet de monetaire basis zal vormen voor een moderne economie.

Goud kent heel wat aanhangers. Op YouTube circuleren er heel wat filmpjes van voorstanders, die voorspellen dat de prijs van goud naar astronomische hoogten gaat stijgen. Sommigen denken dat er een nieuwe goudstandaard zit aan te komen. Ikzelf vermoed ook dat de goudprijs nog gaat stijgen, maar het kan ook gaan om een bescheiden opmars. Zo’n nieuwe goudstandaard lijkt me in dit opzicht veeleer onrealistisch. Goud lijkt me geen anker te kunnen zijn voor een complexe moderne wereldeconomie. Alleen al het gegeven dat de hoeveelheid goud trager groeit dan de wereldeconomie kan een reden zijn waarom goud niet de monetaire basis zal vormen voor een moderne economie.

Er is nog iets wat meespeelt: in het Westen hebben de meeste jonge mensen weinig interesse in goud. Vaak zien ze het als iets ouderwets, niet meer van deze tijd. Jongeren die op zoek zijn naar diversificatie, weg van het klassieke monetaire systeem, verkiezen vaak digitale munten of ‘cryptocurrencies’. In deel 3 bespreken we die cryptomunten.

Lees deel3: Digitale munten, nieuw geld voor een nieuw tijdperk.

Lees deel 4: De cryptomunt van Facebook. Libra wordt diem.

Lees deel 5: Lokale geldsystemen, geld in games en het postmoderne gelduniversum.

Elias Verbanck (°1977) studeerde bio-ingenieur aan de universiteit van Wageningen. Hij is geboeid door de grote vraagstukken van deze wereld: economie, monetair beleid, geopolitiek, klimaatbeleid, de energietransitie, … De laatste tijd richt hij zijn aandacht voornamelijk op het geld- en financieel systeem. Verbanck vindt dat de traditionele media te weinig aandacht geeft aan dit thema. Dit terwijl we volgens hem met een grote kans van waarschijnlijkheid voor grote problemen en veranderingen staan.

Elias Verbanck (°1977) studeerde bio-ingenieur aan de universiteit van Wageningen. Hij is geboeid door de grote vraagstukken van deze wereld: economie, monetair beleid, geopolitiek, klimaatbeleid, de energietransitie, … De laatste tijd richt hij zijn aandacht voornamelijk op het geld- en financieel systeem. Verbanck vindt dat de traditionele media te weinig aandacht geeft aan dit thema. Dit terwijl we volgens hem met een grote kans van waarschijnlijkheid voor grote problemen en veranderingen staan.

Met dank aan Dirk Wellens en Sven Vande Broek voor de medewerking aan deze tekst.

Published in Nieuws

Reacties