Kijk bij aankoop van een obligatie naar je effectieve nettorendement. Gebruik onze tool!

Bij de overweging tot aankoop van een obligatie is het niveau van het rendement tot vervaldag (‘yield to maturity’ of restrendement) uiteraard een belangrijk element. Zie ook Checklist bij je obligatiebeleggingen – Spaarvarkens.be.

Bij de overweging tot aankoop van een obligatie is het niveau van het rendement tot vervaldag (‘yield to maturity’ of restrendement) uiteraard een belangrijk element. Zie ook Checklist bij je obligatiebeleggingen – Spaarvarkens.be.

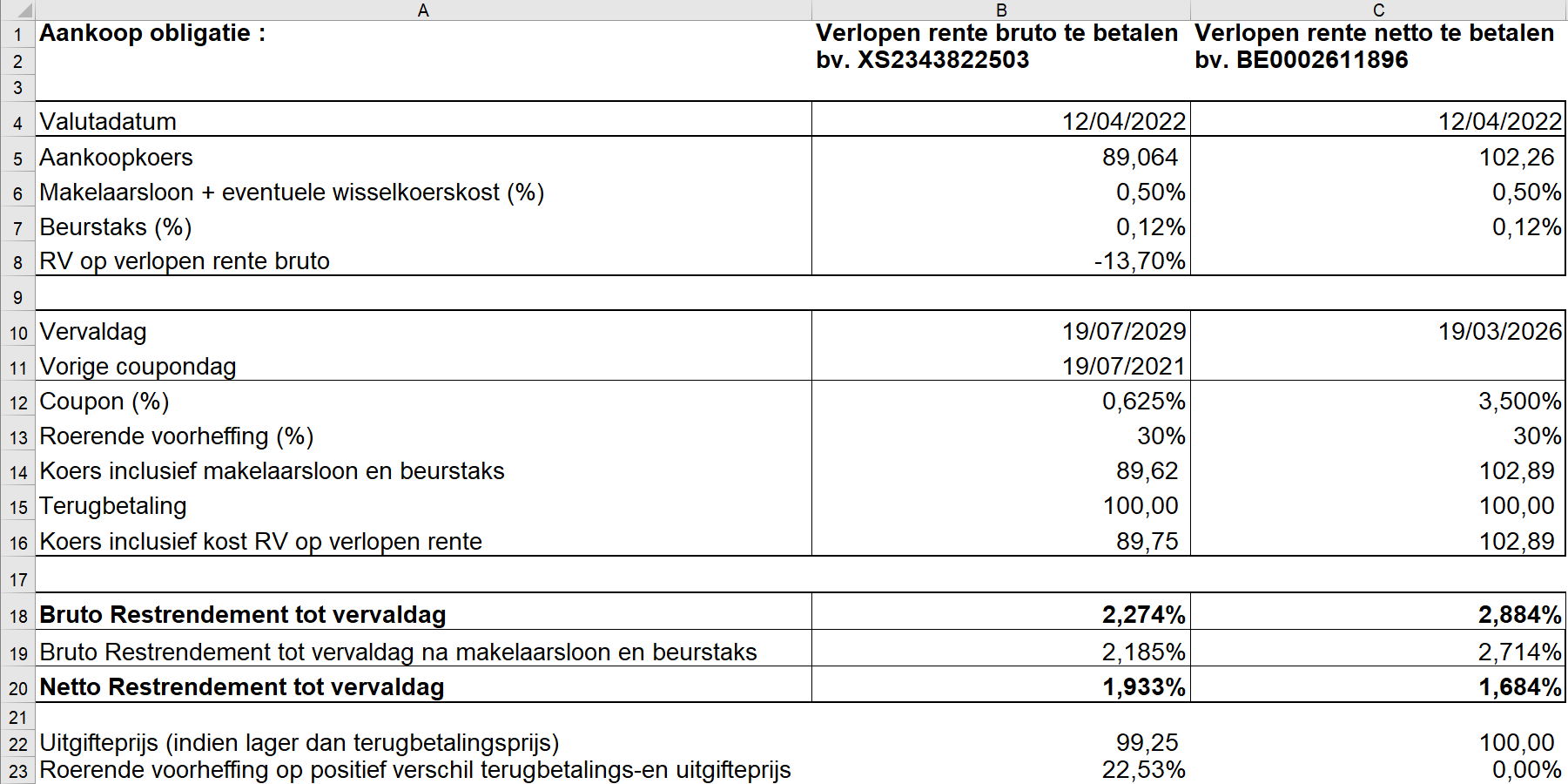

Meestal krijg je echter slechts het brutorendement als informatie. Maar wat telt, is je rendement na kosten en belastingen, het nettorendement dus. Dit kan fors lager zijn dan het getoonde brutorendement. Vandaar dat we een rekenblad hebben gemaakt die toelaat je nettorendement te berekenen.

In deze tool houden we rekening met de volgende kosten en taksen:

- het makelaarsloon,

- de eventuele wisselkost bij obligaties in vreemde munt,

- de beurstaks,

- de roerende voorheffing op de coupon,

- de fiscale behandeling van de verlopen rente die je betaalt,

- de eventuele roerende voorheffing op het verschil tussen uitgifteprijs en terugbetalingsprijs.

Enkele fiscale weetjes voor de Belgische particuliere obligatiebelegger

Beneden pari en boven pari

Obligaties worden uitgegeven boven, beneden of tegen pari. Pari (of pariteit) staat hierbij voor 100% van de nominale waarde.

Kocht u 1% boven pari, dan betaalt u 101 euro voor een obligatie die op de eindvervaldag aan (de nominale waarde van) 100 euro zal worden terugbetaald.

Kocht u 1% beneden pari, dan betaalt u 99 euro voor een obligatie die aan 100 euro zal worden terugbetaald.

Kocht u tegen pari (à pari), dan betaalt u 100 euro voor een obligatie die aan 100 euro zal worden terugbetaald.

Als je beneden pari aankoopt, is het brutorendement hoger dan de brutocoupon. Daarenboven is dit ook gunstig voor het rendement na roerende voorheffing omdat de meerwaarde op een obligatie onbelast is voor een Belgische particuliere belastingplichtige.

Bij een aankoop boven pari daarentegen, is het brutorendement lager dan de brutocoupon en wordt het nettorendement extra gedrukt omdat de roerende voorheffing wordt ingehouden op de hogere coupon en niet op het lagere brutorendement.

Verlopen rente

Een belangrijk fiscaal aandachtspunt is ook de verlopen rente, dit is de rente die is geaccumuleerd sinds de vorige coupondag. Die verlopen rente moet je de verkoper betalen want de volgende coupon is helemaal voor jou. Bij heel wat obligaties moet je die verlopen rente bruto betalen, terwijl je op de volgende coupondag de roerende voorheffing ondergaat op de volledige coupon. Je kan dit ‘teveel’ aan betaalde roerende voorheffing niet recupereren via de personenbelasting. Dit teveel aan roerende voorheffing (dat je betaalt bij aankoop) moet je eigenlijk bij de aankoopprijs tellen om je rendement correct te berekenen. Dit doen we in onze tool.

Ga eerst bij je broker na of je de verlopen rente netto of bruto moet betalen. Bij een BE-code (een binnenlandse obligatie) is dit netto en moet je er in de tool geen rekening mee houden (de gegevens invullen in kolom C). Bij de meeste andere obligaties, waaronder de eurobonds (code XS), moet je de verlopen rente bruto betalen (de gegevens invullen in kolom B). Check bij andere codes dan BE en XS ook best of er op de coupon geen andere voorheffing speelt dan de Belgische, cfr. buitenlandse aandelen.

Boven pari

In ons wetboek van inkomstenbelasting staat dat ook als belastbare rente wordt aanzien: de sommen betaald boven de uitgifteprijs, op vervaldag. Als je dus op vervaldag een terugbetaling van 100% krijgt, terwijl de obligatie beneden pari (beneden 100%) werd uitgegeven, dan onderga je op dat verschil de roerende voorheffing van 30%. Deze belasting staat los van de werkelijke prijs die je voor de obligatie betaalde. Voor zerobonds (nulcouponobligaties) kan dit op vervaldag zeer pijnlijk zijn als ze zeer ver beneden pari zijn uitgegeven en je ze kocht aan een hogere

prijs dan de uitgifteprijs. Denk er dan zeker aan om tijdig voor de vervaldag te verkopen.

Maar in onze tool kan je sowieso rekening houden met de eventuele extra voorheffing op vervaldag – en dit via een correctie op de terugbetalingsprijs.

Beurstaks

De beurstaks op obligaties bedraagt 0,12% bij aan- en verkoop op de secundaire markt en wordt aangerekend bij handel binnen of buiten beurs. Bij intekening op de primaire markt (uitgifte) en bij terugbetaling op vervaldag is er geen beurstaks van toepassing. De beurstaks bij obligaties is geplafonneerd op 1.300 euro. Belgische staatsobligaties zijn vrijgesteld van de beurstaks.

Kosten

In ons vorige artikel, Checklist bij je obligatiebeleggingen – Spaarvarkens.be, stelden we reeds dat bij sommige banken en brokers het makelaarsloon voor obligaties aan de hoge kant is. Heb daar dus aandacht voor. In onze tool kan je de impact van het makelaarsloon op het nettorendement laten

In ons vorige artikel, Checklist bij je obligatiebeleggingen – Spaarvarkens.be, stelden we reeds dat bij sommige banken en brokers het makelaarsloon voor obligaties aan de hoge kant is. Heb daar dus aandacht voor. In onze tool kan je de impact van het makelaarsloon op het nettorendement laten

meetellen. Deze kost geef je in als percentage, want vaak is het tarief ook een percentage. Maar sommige tussenpersonen werken met een forfait (Bolero bv. met 25 euro makelaarsloon per schijf van 10.000 euro). Dan moet je in de tool de kost vertalen als percentage.

Als je bepaalde obligaties via de beurs kan kopen (steeds met een limiet werken!), kan het toepasselijke makelaarsloon verschillen van dat van de meer gebruikelijke obligatiehandel buiten beurs.

Wanneer je obligaties in deviezen (buitenlandse valuta, vreemde munten) koopt, is er mogelijk een wisselkoerskost indien je de deviezen nog moet aankopen. Daar kan je in de tool rekening mee houden door de toevoeging van die kost aan de post makelaarsloon. Ook hier moet je het uitdrukken als een percentage (de wisselkost is trouwens ook meestal als een percentage getarifeerd). Op de vervaldag van je obligatie kan je kiezen om de deviezen al dan niet om te zetten naar euro. Je kan ook de eventuele kost van een beoogde omzetting in rekening brengen in de tool. Dat doe je door een correctie toe te passen op de terugbetalingsprijs.

Published in Fondsen, Nieuws

superfijn om lezen, wederom iets bijgeleerd.

Geert, ik heb het artikel nog eens gelezen en der is me iets niet volledig duidelijk. Kan je me hier even wat duiding bij brengen.

Enerzijds vertel je dat voor een particuliere belastingsplichtige de meerwaarde op obligaties onbelast is. Anderzijds lees ik dat de meerwaarde bij een 0-coupon obligatie bij vervaldatum wel belast wordt met de roerende voorheffing.

Om het duidelijk te maken wat ik bedoel zal ik even schetsen wat ik in portefeuille heb.

Ik heb op de secundaire markt een 0-coupon obligatie gekocht met volledige looptijd van 15 jaar, van 2019 tot 2034. Uitgebracht aan ongeveer 22%. Ikzelf heb die vorig jaar gekocht aan 32%. Als ik deze laat staan tot vervaldatum, moet ik dan roerende voorheffing betalen op het verschil van 100% – 22%? Als ik deze dan bijvoorbeeld terug zou verkopen een jaar voor vervaldatum aan ik zeg maar iets 80 a 85 %, dan niet? Alvast bedankt voor de info.

Prachtige tool en samenvatting Geert 👍

Wat zou ik graag een uitgewerkt voorbeeld willen zien van de aankoop en verkoop van een obligatie.

Kan dat? of waar vind ik zo’n voorbeelden? (cursussen?)