Een langetermijnparel op de Brusselse beurs?

Deze bijdrage werd geschreven door Hamish Maertens, oprichter van Option Generator.

Introductie

Op zoek naar verborgen langetermijnparels tegen aantrekkelijke waarderingen komen we uit op VGP, de ontwikkelaar van logistiek vastgoed die noteert op Euronext Brussel (koers: 137,80 euro). De Covid-19 crisis heeft ertoe geleid dat de vraag gevoelig versnelt en de CEO van Prologis, ’s werelds grootste logistieke vastgoedgroep, meldde eerder dat dit voor jaren zal blijven doorwerken. Waarom VGP volgens ons het beste gepositioneerd is qua groei- en waarderingsperspectief leggen we de lezers van Spaarvarkens.be graag uit.

Businessmodel

In essentie beschikt VGP over een hybride model, dat het in de eerste plaats een grote ontwikkelaar maakt met kenmerken van een gereglementeerde vastgoedvennootschap (gvv) wat betreft recurrente huurinkomsten. VGP is evenwel geen gvv: geen nadeel (80% van de EPRA-winst uitkeren als dividend, geen verwatering via keuzedividenden) en geen voordeel (gvv’s betalen geen winstbelastingen).

- Het ontwikkelen van logistiek vastgoed waarbij men een uiteindelijke verkoop aan de 50/50 joint ventures met Allianz Real Estate beoogt. Gemiddeld ligt de ontwikkelingsmarge op €280 per vierkante meter huuroppervlakte. Voor het iconische park München, met huurders Kraussmaffei en BMW, werd een apart vehikel opgericht die zich van bij het begin focust op de ontwikkeling. Hierdoor ligt de ontwikkelingsmarge wat lager dan bij de twee andere joint ventures. Daarnaast behoudt VGP een direct belang in Duitse assets voor 5,1%. Gegeven Duitsland de grootste consumptiemarkt is in Europa en de bulk van VGP’s vastgoedportefeuille vertegenwoordigt, is dit detail niet onbelangrijk. VGP verzorgt ook het beheer van assets in de joint ventures (waarvoor het een management fee ontvangt)

- Het genereren van huurinkomsten op de eigen portefeuille (waarvan de parken uiteindelijk worden doorgesluisd naar de joint ventures) en profiteren van de 50/50 structuur met Allianz. Het tempo waartegen projecten worden opgeleverd bepaalt het groeitraject van de toekomstige huurinkomsten. VGP rapporteert volledige jaarcijfers op 26 februari (samen met een conference call), maar toch mogen we er reeds vanuit gaan dat de eerdere doelstelling van 500.000 vierkante meter per jaar mag worden verhoogd naar 600.000 of zelfs 650.000 tegen 2023.

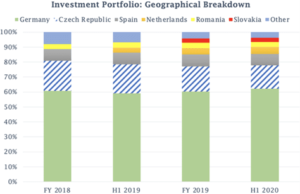

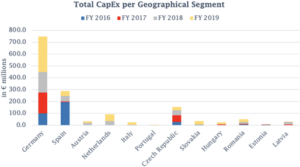

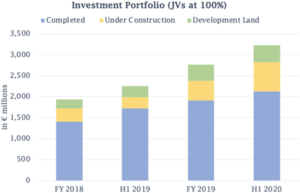

Zoals te zien is op de volgende grafieken bestaat 62% van VGP’s vastgoedportefeuille (inclusief de joint ventures) uit Duitse logistieke parken (volledig opgeleverd dan wel onder constructIe), terwijl de investeringen in Nederland en Slovakije gevoelig werden verhoogd. Van 2016 tot 2019 investeerde het een kleine €750 miljoen euro in Duitsland en het investeringsprogramma van 2019 was de taille van 2016 en 2017 samen.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Show Me The Land

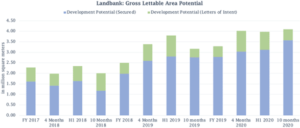

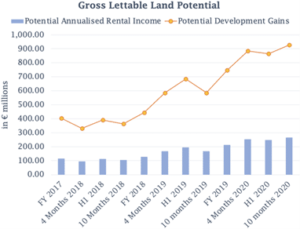

De grote troef van VGP en haar CEO Van Geet is de neus voor goede locaties. Over de afgelopen jaar steeg het potentieel van landbank (verhuurbare oppervlakte) van 2.3 miljoen vierkante meter naar 4.0 miljoen vierkante meter aan het eind van oktober 2020. Dat is zonder meer een opmerkelijke evolutie gegeven het feit dat er ondertussen tal van projecten werden opgeleverd.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Belangrijker om evenwel te weten is dat er in de landbank voor minstens €930 miljoen aan toekomstige ontwikkelingswinsten zit. Winsten die niet enkel boekhoudkundig verschijnen maar ook via de cashflows (onder desinvesteringen). De geannualiseerde bruto-huurinkomsten in de nog te ontwikkelen landbank bedragen ca. €260 miljoen. Uiteindelijk zal iets meer dan helft (rekening houdend met het directe belang van 5,1% in Duitse assets) pro rata bestemd zijn voor VGP. Verwacht wordt dat de huidige landbank (zonder extra landaankopen) binnen 6 jaar opgebruikt is).

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten en eigen schattingen)

Versnelde groei in constructieactiviteit

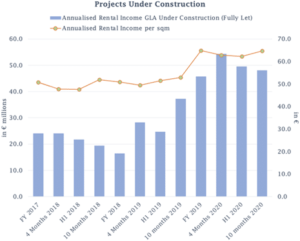

2020 betekende voor VGP een jaar van versnelde groei in de constructieactiviteit. Er is een recordaantal projecten opgeleverd en onder constructie.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

De totale portefeuille was aan het eind van juni vorig jaar meer dan €3,2 miljard waard.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

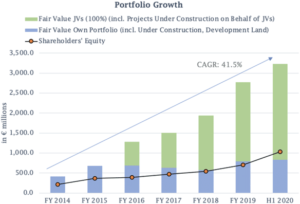

Dat betekent dat de totale vastgoedportefeuille (inclusief de Joint Ventures tegen 100%) 41,5% per jaar is gegroeid sinds 2014. Het totale eigen vermogen van de groep dikte aan van €215,4 miljoen tot €1,035 miljard aan het einde van juni 2020. We schatten in dat aangegroeid is tot €1,2 miljard aan het eind van 2020.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Robuuste leasing activiteit en constructieactiviteit

Een goede indicator om de toekomstige inkomsten van VGP in te schatten is het cijfer van gecontracteerde geannualiseerde huurinkomsten. De teller stond eind oktober 2020 op bijna €180 miljoen, rekening houdend met de parken onder constructie en in welke mate ze reeds voorverhuurd zijn (vaak 75-80%). De projecten onder constructie leveren gezamenlijk €48 miljoen aan jaarlijkse huurinkomsten op.

Op termijn zal VGP zijn assets doorverkopen aan de joint ventures waardoor zeker €100 miljoen aan jaarlijke huurinkomsten (3,3% rendement op de huidige beurskapitalisatie) VGP toekomt. De huidige gecontracteerde huurovereenkomsten vertegenwoordigen 3,03 miljoen vierkante meter oppervlakte.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Zoals eerder gemeld bepaalt de constructieactiviteit de mate waarin VGP de gecontracteerde huurovereenkomsten en ontwikkelingswinsten snel al tengelde kan maken. Onderstaande grafiek toont de evolutie van de opgeleverde oppervlakte en deze onder constructie doorheen het jaar sinds 2017. Merk vooral de versnelling op tussen juni en oktober 2020.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Als we de twee cijfers combineren zien we een jaar-op-jaar groei van 23% aan het eind van oktober vorig jaar. Verwacht wordt dat het uiteindelijke cijfer op 30% uitkomt.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

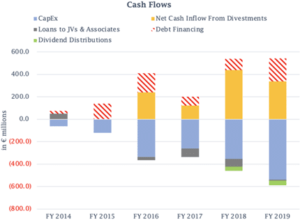

Twee closings in 2020 met een totale cashback van €318 miljoen

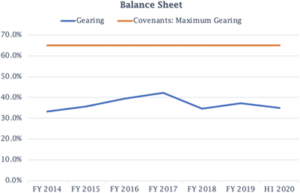

Op 16 november 2020 kondigde VGP twee nieuwe closings aan met een gecombineerde transactiewaarde van € 424 miljoen, die samen €318 miljoen opleverden aan verse cash flow om te herinvesteren in de landbank. Over de laatste 4 jaar kon VGP zo €1,3 miljard aan cash recycleren (op een totale transactiewaarde van €2,2 miljard). Voor dit jaar rekenen we op 3 closings met tenminste €400 miljoen in netto-cash back. Dankzij de samenwerking met Allianz Real Estate wordt het risicoprofiel van VGP significant verlaagd. Met een schuldgraad van dicht tegen de 35% (comfortabel onder de bankconvenanten van 65%) blijft de financiële structuur robuust om toekomstige investeringsplannen uit te voeren. Sinds 2014 is VGP’s totale jaarlijkse investeringsbudget bijna vernegenvoudigd. Dat het management vertrouwen heeft in de toekomst, kan worden afgeleid uit de laatste private kapitaalverhoging van april 2020 waarop CEO Van Geet en voorzitter Van Malderen voor respectievelijk €70 miljoen en €40.3 miljoen intekenden; dit met bedoeling hun belang niet te laten verwateren.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Vooruitblik 2021

Zoals vermeld in een van bovenstaande alinea’s, staan de geannualiseerde huurinkomsten op een record met ca. €180 miljoen aan het eind van oktober 2020. Aan het eind van 2019, zat €102,3 miljoen van dit gecontracteerde cijfer bij de Joint Ventures en het overige deel bij VGP’s eigen portefeuille (100% in volle eigendom, inclusief het deel van de parken onder constructie tegen het percentage reeds voorverhuurd).

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

Interessant om op te merken is dat VGP’s totale gecontracteeerde huurinkomsten voor de komende jaren uitkomen op €1,05 miljard, of 5,3 keer het cijfer van 2014. Zoals gesteld is dit gebaseerd op 3,03 miljoen vierkante meter huuroppervlakte. Het potentieel van de landbank (meer dan 4 miljoen vierkante meter) zit daar dus niet in!

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

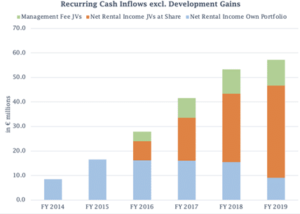

Mochten we de evolutie van VGP’s recurrente cash flows zonder ontwikkelingswinsten in kaart brengen, dan krijgen we volgend beeld.

(Bron: werk van Hamish Maertens o.b.v. VGP’s bedrijfsrapporten)

De netto-huurinkomsten voor de eigen portefeuille, management fees voor de Joint Ventures en het belang in de Joint Ventures zorgden samen voor €57,2 miljoen aan inkomsten in 2019. Rekening houdend met de record constructieactviteit gedurende 2020 en een erg goede start van 2021 (zoals gemeld in het persbericht met de positieve winstwaarschuwing van 1 februari) rekenen we op €85 miljoen aan inkomsten zonder ontwikkelingswinsten. Die laatste ramen we op €160 miljoen voor dit jaar. Dat betekent dat een investering in VGP een bruto startrendement oplevert van meer dan 8,5% op basis van de huidige beurskoers.

Conclusie

VGP profiteert volop van de toegenomen vraag naar hoogstaand logistiek vastgoed. Het bedrijf heeft er een recordjaar opzitten met 23% meer constructieactiviteit aan het eind van oktober vorig jaar. Door de samenwerking met Allianz Real Estate is het risicoprofiel lager dan bij traditionele spelers en strijkt het bedrijf de ontwikkelingswinsten definitief op wanneer er closings met de joint ventures plaatsvinden. Gegeven de lagere schuldgraad en duidelijk hogere groei t.o.v. andere ontwikkelaars en zelfs gvv’s is de waardering zeer aantrekkelijk te noemen vanuit lange termijnperspectief. VGP’s landbank is 4x zo groot als die van WDP, ondanks dat de beurskapitalisatie van de laatste 70% groter is.

Disclosure: Hamish Maertens houdt een long positie aan in VGP (zowel privé als zakelijk)

Pieter Slegers schreef eerder voor Spaarvarkens.be twee bijdrages over een lezing die Hamish Maertens gaf voor VFB Trefpunt Kempen:

Lezing Hamish Maertens: hogere en stabielere returns met opties – Spaarvarkens.be

De 3 favoriete beleggingen van Hamish Maertens – Spaarvarkens.be

Geïnteresseerd in de sector van logistiek vastgoed? Eerder schreef Giani De Pauw al een artikel over sectorgenoot Montea: De keuze van De Pauw Aflevering 2: Montea – Spaarvarkens.be

Published in Nieuws

Knappe analyse. Dank je wel voor de up date.

We hebben VGP in onze beleggersclub van Thomas More.

Dank Ria ! Definitieve cijfers VGP komen volgende week en dan hebben we meer zicht op de ontwikkelingen & niet vergeten de call met Martijn Vlutter donderdag 4 maart (komt online op YouTube).

ik krijg er positieve buikpijn van,mvg jojan