Lezing Hamish Maertens: hogere en stabielere returns met opties

Net zoals COVID-19 onze economie in zijn greep houdt, zorgde het virus er ook voor dat er al even geen fysieke lezingen meer konden plaatsvinden bij het VFB-trefpunt te Geel. We waren dan ook zeer verheugd om op 12 september Hamish Maertens, gepassioneerd belegger en oprichter van Option Generator Asset Management, te mogen verwelkomen als gastspreker. Onderwerp van de dag? De wondere wereld van opties. Veel leesplezier!

Wat zijn opties?

Beginnen doen we bij het begin. Een optie is een afgeleid product waarvan de waarde afhankelijk is van de waarde van het onderliggende product. Bijvoorbeeld een aandeel. In het algemeen kan er een onderscheid gemaakt worden tussen call- en putopties.

Wanneer u een calloptie koopt heeft u het recht, maar niet de verplichting, om het onderliggende aandeel te kopen gedurende de looptijd tegen een vastgelegde prijs (de uitoefenprijs). Een putoptie geeft u dan weer het recht om een aandeel te verkopen tegen een op voorhand vastgelegde prijs. Kopers van opties betalen hier een kost voor. Dat wordt de ‘premie’ genoemd, net als bij een verzekering. Het spreekt voor zich dat kopers van opties hun verworven rechten enkel en alleen zullen uitoefenen wanneer dit voor hen een financieel voordeel oplevert. Is dat niet het geval, dan lopen die opties waardeloos af, net zoals een verzekering die u nam maar uiteindelijk niet nodig had.

Wanneer u een calloptie koopt heeft u het recht, maar niet de verplichting, om het onderliggende aandeel te kopen gedurende de looptijd tegen een vastgelegde prijs (de uitoefenprijs). Een putoptie geeft u dan weer het recht om een aandeel te verkopen tegen een op voorhand vastgelegde prijs. Kopers van opties betalen hier een kost voor. Dat wordt de ‘premie’ genoemd, net als bij een verzekering. Het spreekt voor zich dat kopers van opties hun verworven rechten enkel en alleen zullen uitoefenen wanneer dit voor hen een financieel voordeel oplevert. Is dat niet het geval, dan lopen die opties waardeloos af, net zoals een verzekering die u nam maar uiteindelijk niet nodig had.

Uiteraard heeft u als belegger op de beurs altijd een tegenpartij nodig. De koper van een optie gaat een contract aan met de schrijver ervan. De schrijver heeft daarom steeds een verplichting ten opzichte van de koper. In ruil hiervoor ontvangt de schrijver van de optie de premie. Begrijpt u de werking van opties nog niet volledig? Lees dan zeker nog eens het beleggingsidee van Stefan Willems om putopties op Galapagos te schrijven. Stefan laat u met een eenvoudig voorbeeld stap voor stap de werking van opties zien.

Alles draait rond risico-rendement

Onlangs kwam in de media aan het licht dat het Japanse conglomeraat Softbank onder leiding van CEO Masayoshi voor enkele miljarden dollars callopties kocht op Amerikaanse technologieaandelen. Zo speculeerden ze op een verdere stijging van onder andere de FAANG-aandelen (Facebook, Amazon, Apple, Netflix en Google).

Speculeren is uiteraard niet de bedoeling wanneer u verstandig wilt beleggen in opties. Net zoals een scherp keukenmes heel handig kan zijn om een maaltijd te bereiden, zijn opties een goede aanvulling voor uw portefeuille. Wel moet u er net zoals een keukenmes verstandig mee omgaan. Alles draait dan ook rond de verhouding tussen risico en rendement.

De meest interessante aandelen om opties op te schrijven zijn volgens Maertens dan ook aandelen met een lage volatiliteit (aandelen met een bèta lager dan 1). Geen al te risicovolle aandelen dus. Ondernemingen die hun boterham verdienen met infrastructuurwerken of vastgoed zijn dan ook het bekijken waard volgens Maertens. Verder ligt de focus van deze jonge beursgoeroe op anticyclische bedrijven met robuuste en voorspelbare cashflows.

Jaar na jaar op een consistente manier mooie returns behalen is het einddoel. Optiestrategieën blijken in de praktijk dan ook vaak interessante risico-rendementsverhoudingen te bieden. In de praktijk kijkt Maertens hiervoor vooral naar de Sharpe Ratio. Deze parameter geeft weer hoeveel rendement een bepaalde strategie weet te behalen per eenheid genomen risico.

Covered call

Tijdens de presentatie van Maertens lag de focus op één welbekende optiestrategie: covered calls. Wanneer u beroep doet op deze strategie gaat u calls schrijven op aandelen of callopties die u reeds bezit. Het voordeel van deze beleggingsaanpak? De returns die u zal behalen zullen veel voorspelbaarder zijn in vergelijking met een buy-and-hold-strategie. Dat kan verklaard worden door het feit dat u door het schrijven van callopties telkens een premie ontvangt. U verdient met andere woorden ook geld in zijwaartse en zelfs in licht dalende markten.

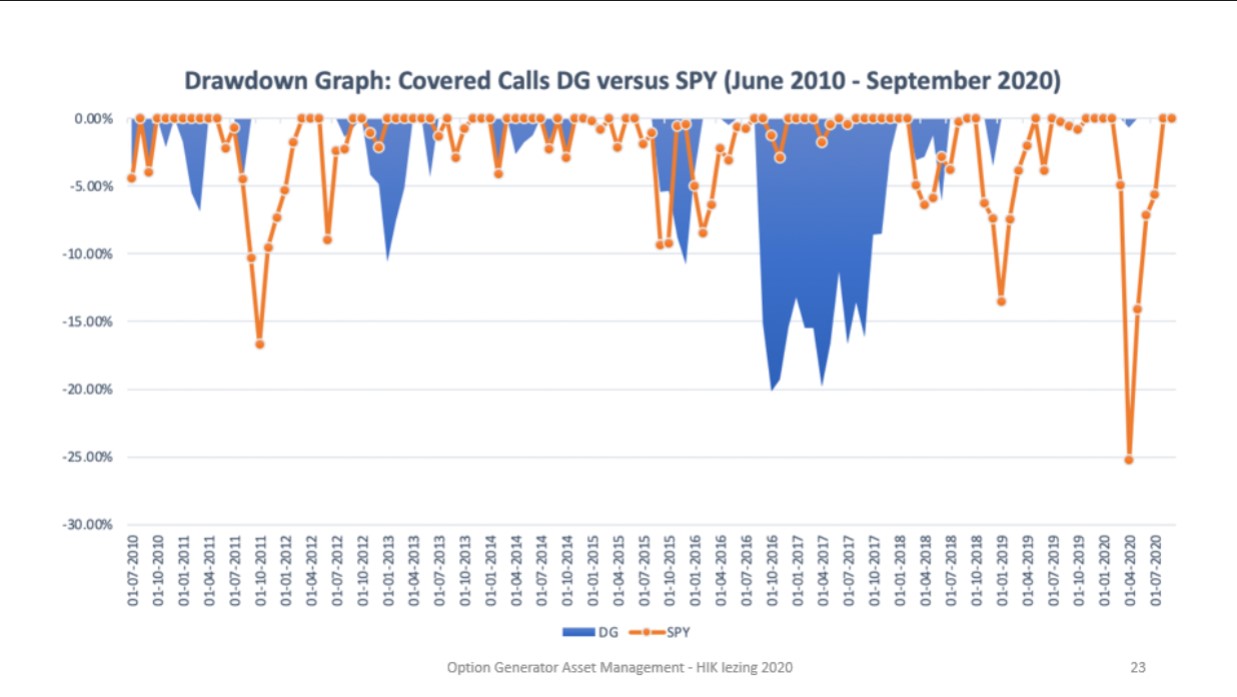

Om zijn stelling kracht bij te zetten haalt de oprichter van Option Generator Asset Management tijdens zijn presentatie enkele voorbeelden naar boven. Zo is het volgens hem bijvoorbeeld interessant om deze strategie toe te passen op de Amerikaanse retailketen Dollar General (NYSE:DG). Aan de hand van een backtest toont Maertens ons dat een covered call-strategie op dit aandeel sinds 2018 in 85 % van alle maanden voor een positief rendement gezorgd zou hebben. Over diezelfde periode wist de S&P500 slechts in 68% van alle maanden een positief rendement te genereren. De afgelopen 10 jaar zou deze beleggingsaanpak op Dollar General u een jaarlijks rendement van 22% hebben opgeleverd, en dat met een standaarddeviatie (maatstaf voor volatiliteit) van 15%. Ter vergelijking: het aandeel zelf ging er over de bestudeerde periode jaarlijks 19% op vooruit met een standaarddeviatie van 25,8%. De covered call-strategie leverde u dus een hoger rendement op, en dat door minder risico te nemen.

Om zijn stelling kracht bij te zetten haalt de oprichter van Option Generator Asset Management tijdens zijn presentatie enkele voorbeelden naar boven. Zo is het volgens hem bijvoorbeeld interessant om deze strategie toe te passen op de Amerikaanse retailketen Dollar General (NYSE:DG). Aan de hand van een backtest toont Maertens ons dat een covered call-strategie op dit aandeel sinds 2018 in 85 % van alle maanden voor een positief rendement gezorgd zou hebben. Over diezelfde periode wist de S&P500 slechts in 68% van alle maanden een positief rendement te genereren. De afgelopen 10 jaar zou deze beleggingsaanpak op Dollar General u een jaarlijks rendement van 22% hebben opgeleverd, en dat met een standaarddeviatie (maatstaf voor volatiliteit) van 15%. Ter vergelijking: het aandeel zelf ging er over de bestudeerde periode jaarlijks 19% op vooruit met een standaarddeviatie van 25,8%. De covered call-strategie leverde u dus een hoger rendement op, en dat door minder risico te nemen.

In de grafiek kan u het maximaal neerwaarts koersrisico van een covered call-strategie op Dollar General (blauw) waarnemen ten opzichte van het maximaal neerwaarts koersrisico van de markt in zijn geheel (oranje). Zoals u merkt zijn de returns van de markt volatieler.

Beleggen voor iedereen

Vond u bovenstaande samenvatting van Maertens’ lezing interessant? Weet dan dat u zich via de website http://www.beleggenvooriedereen.be/ kan inschrijven voor de gehele lezingenreeks, georganiseerd door Pascal Paepen en het Events Team van VFB-trefpunt Kempen. Zo’n 13 gastsprekers zullen in academiejaar 2020-2021 de revue passeren. Alle seminaries worden ook opgenomen. Dat betekent concreet dat u ook de lezing van Maertens nog kan herbekijken. Zoals de legendarische beursgoeroe Warren Buffett ooit zei: “The best investment you can make, is an investment in yourself. The more you learn, the more you’ll earn.”

Published in Nieuws

Reacties