De Drie Favorieten van Patrick Casselman

Patrick Casselman gaat voor Latijnse aandelen!

We vroegen aan de analist van BNP Paribas Fortis wat vandaag zijn favoriete aandelen zijn.

Patrick Casselman: “Voor de volgende 12 maanden zet ik in op drie Franse S’ en of ‘Frans-Italiaans’ in het geval van Stellantis en STMicroelectronics. Deze bedrijven combineren een hoge rendabiliteit en/of groei met een aantrekkelijke waardering. Sanofi is de meest defensieve keuze. Stellantis en STM opereren wel in cyclische markten, maar hebben al bewezen tegen een stootje te kunnen.”

Stellantis

Deze autoproducent (van de merken Chrysler, Peugeot, Fiat, Alfa Romeo…) publiceerde andermaal sterke resultaten. Hoewel de autoverkopen de jongste jaren achtereenvolgens gedrukt werden door Covid, chips-schaarste en stijgende prijzen en intresten, realiseert Stellantis nog altijd omzetgroei (dankzij betere productmix, prijsstijgingen en de dollarappreciatie) en zelfs een record-winstmarge van 14%. Ondanks de macro-economische uitdagingen, ziet het management geen reden voor een forse terugval van die resultaten. De substantiële winstmargeverbetering van de jongste jaren is grotendeels structureel, dankzij een betere prijszettingsmacht en efficiëntieverbetering. Maar de belangrijkste reden om dit aandeel te kopen is de belachelijk lage waardering (koers/winstverhouding van slechts 3). Vroeger werd die lage waardering van auto-aandelen verantwoord door hun lage winstmarges en cycliciteit van de resultaten. Maar dat is momenteel duidelijk niet meer het geval. En vergeet ook niet dat alle autoproducenten de komende jaren vrij snel zullen evolueren naar producenten van in hoofdzaak elektrische wagens. De enorme waarderingskloof tussen bvb. een Stellantis en anderzijds Tesla zal dus moeten convergeren.

STMicroelectronics

Groeiwaarden verdienen normaal een relatief hoge waardering. Maar STMicroelectronics combineert een hoge structurele groei met een lage waardering (K/W van 10). Deze chipproducent, die vooral focust op automotive en industriële toepassingen, verpulverde opnieuw de verwachtingen met zijn tweede kwartaalresultaten: omzet + 28% en een verdubbeling van de nettowinst. Het management verhoogde ook zijn vooruitzicht voor gans het jaar, zowel wat betreft omzetgroei als winstmarges. STM profiteert van een aanhoudend sterke vraag naar chips voor de autosector en industriële toepassingen, gecombineerd met een sterke prijszettingsmacht (gezien de schaarste in de sector) en zijn sneller dan verwachte capaciteitsuitbreiding. Het bedrijf heeft dan ook minder last van de verzwakkende vraag naar chips voor computers en consumentenelektronica waar sommige andere chipproducenten mee kampen. En de macro-economische uitdagingen voor de auto- en andere industrieën worden gecounterd door het goed gevulde orderboek voor 18 tot 24 maanden.

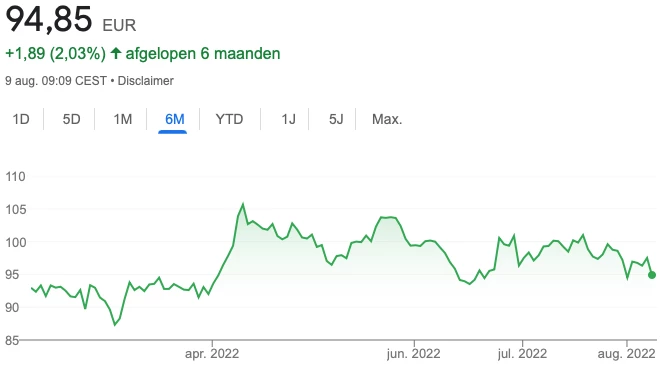

Sanofi

Éen van de aantrekkelijkst gewaardeerde Europese farma-groepen met een bovengemiddelde winstgroei, dit vooral dankzij de snelle opmars van blockbuster Dupixent (tegen o.a. astma en eczeem), een verdere groei in vaccins, en een behoorlijke pijplijn aan nieuwe ontwikkelingen o.a. op vlak van hemofilie, immunotherapie, MS, RSV… De groep is ook goed gepositioneerd in de groeilanden, en profiteert van de sterke dollar zoals de meeste Europese farma-groepen met ook belangrijke omzet in de VS.

Patrick selecteerde een jaar geldeden ook al drie aandelen die we publiceerden op 18 juli (Lees hier).

Kan je die nog even evalueren? Twee van de drie aandelen zakten, maar zijn eigenlijk nog aantrekkelijker geworden. Al moet gezegd dat vooral Biocartis een wat hoger risico inhoudt?

Patrick Casselman: “Engie staat op lichte winst, wat uiteraard beter is dan de beursdaling sinds vorig jaar. Maar eigenlijk staat het aandeel nog steeds fors ondergewaardeerd (correcte waardering zou 18 à 19 EUR zijn). Operationeel overtreft Engie duidelijk de verwachtingen met mooie winstgroei dankzij de fors gestegen energieprijzen, terwijl ze hun eigen gasaankopen goed hadden ingedekt en voor 40% van hun elektriciteitsproductie (hernieuwbaar en nucleair) nauwelijks last hebben van gestegen inputprijzen. Voor de verlenging van 2 Belgische kerncentrales staat Engie in een goede onderhandelingspositie die het toelaat om de overheid te laten delen in de toekomstige ontmantelingskosten.

Ontex en Biocartis zakten hoewel ze operationeel het zeker recent beter doen?

Patrick Casselman: “Ontex en Biocartis waren niet zo’n goede keuzes want ze zijn nog verder gedaald.

Bij Ontex waren de halfjaarresultaten nog slechter dan verwacht door de gestegen grondstofkosten, maar het ergste ligt achter de rug want de verkopen trekken terug aan, de verkoopprijzen worden verhoogd en sommige inputkosten beginnen weer te dalen. Bovendien verlicht de verkoop van de Mexicaanse dochter de balans en is er nog altijd een mogelijk overname- of fusiescenario. Ontex mag dus nog bijgekocht worden.

Casselman: “Biocartis presteerde operationeel niet zo slecht, met toch een behoorlijke omzetgroei. Maar het pad naar rendabiliteit duurt langer dan verwacht en de vrees voor nog eens een verwaterende kapitaalverhoging weegt altijd maar meer op de koers. Aan de huidige market cap wordt het technologisch platform fors ondergewaardeerd. Blijft een aantrekkelijke overnamekandidaat. Of de instap van een strategische partner (die extra kapitaal inbrengt) zou ook al een belangrijke opluchting betekenen. “