Jim Tehupuring deelt zijn 3 beleggingstips

Jim Tehupuring deelt zijn favoriete beleggingen

Jim Tepehuring is partner van de Nederlandse vermogensbeheerder

1 Vermogensbeheer. Hij is een bekend gezicht bij onze Noorderburen. Hij wordt er door diverse media vaak gevraagd voor zijn beleggingsinzichten. Hij is ook een collega van Stefaan Casteleyn, die we al te gast hadden voor deze rubriek. Hij gaf ook al een paar gesmaakte presentaties over zijn beleggingsvisie in de Spaarvarkens Beleggingsclub.

Hoe ziet Jim het huidige beursklimaat?

Angst regeert onder beleggers. Dat is niet zo vreemd. Wie het financiële nieuws volgt, leest momenteel over hyperinflatie, oplopende rentes, exploderende energieprijzen en mogelijke recessie. Met deze mix van negatieve factoren en het gegeven dat beurzen 9 à 12 maanden vooruitlopen op de reële economie is het niet vreemd dat beleggers nu hun aandelen van de hand doen. Daardoor hebben de belangrijkste beursindices wereldwijd al tot 30 procent moeten inleveren. Ik zwijg dan over de cryptomarkt.

Toch durf ik een contraire visie over de huidige situatie te hebben. Allereerst doordat een periode van neergang bij de economische conjunctuur hoort en van alle tijden is.

Ten tweede omdat economie en beurzen over een lange periode altijd zullen groeien en ten derde omdat in de huidige markt er een aantal sterke bedrijven tegen gunstige prijzen te koop is.

Wat dan met de stijgende rente, zorgt dat niet voor tegenwind ?

Renteverhogingen zijn noodzakelijk en gezond nadat we lang verwend zijn geweest met goedkoop geld. Maar ik geloof dat er geen te hoge beleidsrente zal komen om te voorkomen dat de schuldlast voor zwakkere euro-landen niet te dragen is. Mede dankzij marktwerking zal in de loop van 2023 bovendien de inflatie normaliseren. Hoge prijzen (ook voor arbeid) zullen leiden tot vraaguitval. Bovendien wordt inflatie gemeten op basis van het prijspeil 1 jaar terug. Als de olieprijs verder gelijk zou blijven, dan is er over exact 1 jaar op dat vlak geen inflatie meer.

Wat is belangrijk in de selectie van aandelen ?

Binnen ons selectiebeleid houden we echter wel degelijk rekening met de opgelopen prijzen. Om winstmarges intact te kunnen laten moeten bedrijven de hogere kosten kunnen doorrekenen in de verkoopprijzen. Dat kan vooral wanneer een bedrijf een unieke marktpositie heeft met weinig concurrentie en een product of dienst levert waar de eindklant niet zonder kan. ‘Pricing power’ is binnen ons investeringscomité daarom momenteel het kernwoord. Daarnaast dienen de bedrijven waarin wij investeren ook in mindere tijden niet afhankelijk te zijn van (duurder) vreemd vermogen en een sterke balans te hebben die tegen een stootje kan. Als ‘value investeerder’ kopen we bij voorkeur ondernemingen die in onze optiek meer waard zouden kunnen zijn dan wat ze nu kosten.

Jim Tehupuring geeft hier drie bedrijven die perfect aan zijn visie en de huidige vereisten voldoen.

GBL

De holding GBL noteert nog steeds aan een discount in verhouding tot de intrinsieke waarde van 30 %. U kan via GBL dus een beleggingsfonds kopen aan een korting van bijna een derde (een gewoon fonds koopt u aan de intrinsieke waarde). Als reden voor deze discount wordt enerzijds verwezen naar (ondertussen ver) verleden toen stamvader Albert Frère niet altijd de belangen van de kleine aandeelhouder leek te verdedigen) maar ook het feit dat de portefeuille van GBL in genoteerde aandelen perfect kan nagemaakt worden en er dus misschien niet al te veel toegevoegde waarde in de holding zit. Echter sinds enkele jaren wordt GBL als een actieve investeringsmaatschappij gerund en participaties zoals Adidas (volledig inspelend op de trend tot sportieve en casual kleding) of Umicore (inspelend op recyclage van materialen en batterijen) kunnen ook de intrinsieke waarde van de holding fors doen groeien. Bovendien bestaat GBL nu reeds voor 23 % uit Private Equity en heeft de holding de intentie dit aandeel te verhogen tot 40 %. Op dit ogenblik is Private Equity trouwens minder populair geworden dus he feit dat GBL veel meer een traditionele holding is gebleven zou in de huidige moeilijke beurstijden juist een troef kunnen zijn.

Microsoft

In deze tijd van oplopende inflatie dienen we vooral te zoeken naar bedrijven met “Pricing Power”. Die bedrijven dus die hun prijzen kunnen verhogen zonder hierbij het risico te lopen om belangrijke omzet kwijt te raken. Microsoft is naar onze mening het ultieme voorbeeld van een bedrijf dat de prijzen kan verhogen zonder hierbij klanten te verliezen. Microsoft kan dankzij de afhankelijkheid van veel bedrijven van hun software vrij makkelijk prijsverhogingen doorvoeren. De vele teams-vergaderingen sinds de Covid-pandemie hebben de honkvastheid van de bedrijven aan Microsoft nog versterkt. De sterke groeimotor van Microsoft is dan weer de clouddivisie Azure die het afgelopen kwartaal alweer een omzetgroei van 50 % kon realiseren. Microsoft maakte geen deel uit van de beroemde FAAGN (Facebook, Apple, Amazon, Google en Netflix) maar als gevolg van de naamsverandering eerst van Google en dan van Facebook maar ook het succes van Microsoft heeft Jim Cramer op CVBC het acroniem hernoemd tot MAMAA (Meta, Apple, Microsoft, Alphabet en Amazon).

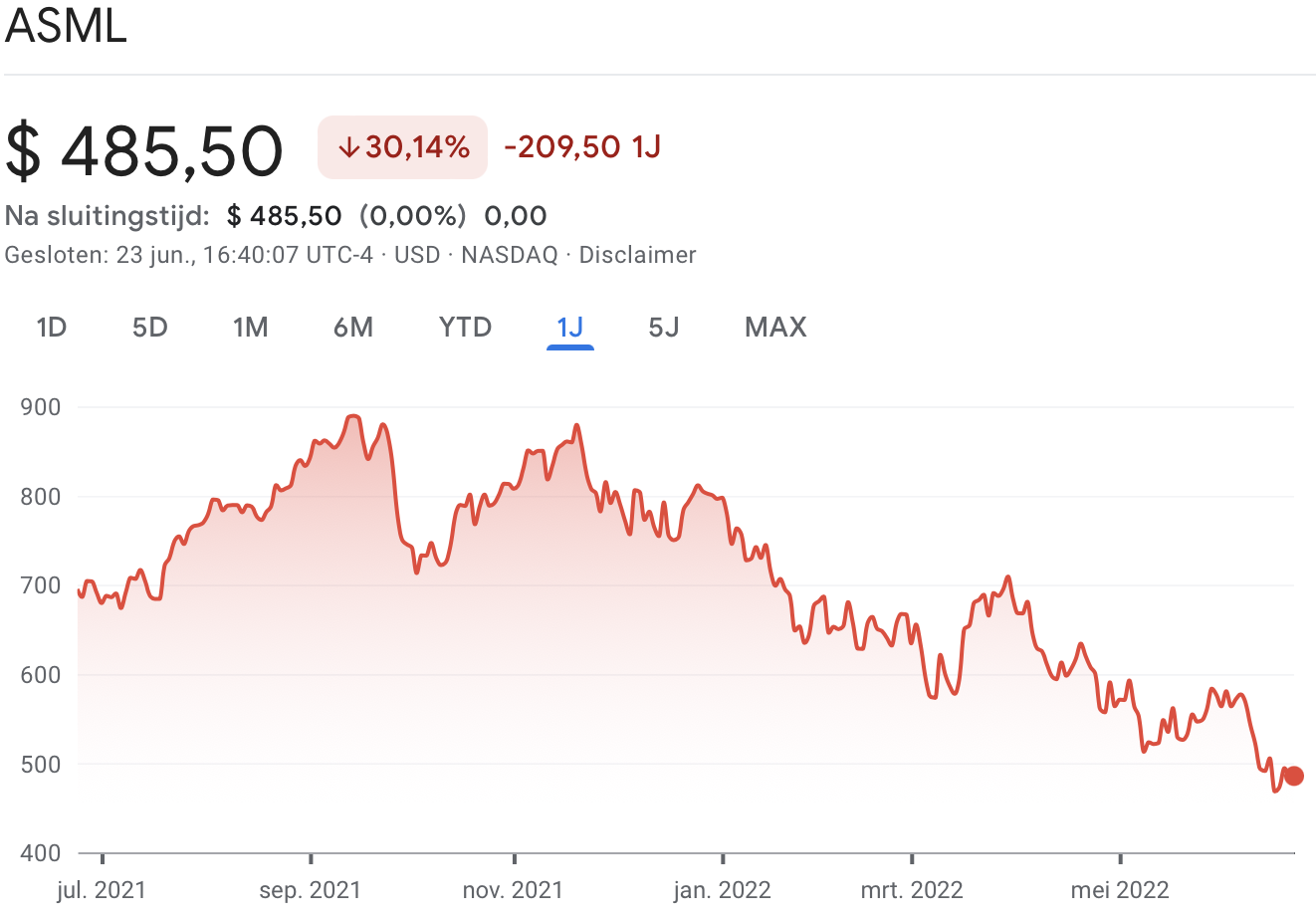

ASML

De wereldwijde chipindustrie is booming en bijna volledig afhankelijk van de Nederlands speler ASML. Met een geschat marktaandeel van 95% heeft het bedrijf een unieke positie binnen de waardeketen in de chipindustrie. ASML bouwt machines die chips maken. Het levert aan alle grote chipproducenten zoals Intel, TSMC en Samsung.

ASML vaart wel bij de wet van Moore. Die schrijft voor dat iedere 5 jaar de capaciteit van chips verdubbelt. De huidige EUV (Extreme Ultra Violet) machines van ASML met een verkoopprijs van €200mln per stuk, maken het mogelijk om op zogenaamde silicium wafers, patronen aan te brengen van elektrische circuits (transistoren). En vervolgens laag op plaag op laag. Hoe kleiner de lijntjes hoe compacter de chips. ASML staat nog staat op pole position om de komende jaren flink te profiteren van de groei in EUV bestellingen. En minstens zo belangrijk: dankzij de enorme investeringen in R&D heeft het al een opvolger klaar staan genaamd High NA. De eerste bestellingen voor deze nieuwe machine zijn geplaatst (levering 2025) en deze zou zelfs €400 miljoen gaan kosten. Over ‘pricing power’ en kracht van een monopolist gesproken…

De sterke marktpositie van ASML blijkt ook uit de cijfers die het bedrijf kan overleggen. In het verleden wist ASML haar doelstellingen ruimschoots te overtreffen. Op dit moment is de omzet doelstelling voor 2025 €24 – 30 miljard. De operationele marge van reeds 50% zou kunnen stijgen naar 58%. Dat maakt ASML dat reeds schuldenvrij is een enorme cashmachine. Niet voor niets kocht ASML in de afgelopen jaren doorlopend voor miljarden aan eigen aandelen in.

In 2022 zal de winst per aandeel rond €16 uitkomen, maar indien ASML ook nu de doelstellingen waarmaakt zal in 2025 dit bedrag rond €25 liggen.

In de wetenschap dat ASML nu op te pikken is na een koersdaling van 45% is de aankoop van marktleider ASML voor 1Vermogensbeheer een logische keuze.

Published in De Drie Favorieten van ..., Nieuws

Dit en andere ‘inzichten’ van ‘beleggingsdeskundigen’ noemt men een intellectuele belediging.

Hoelang denken ze de kluit nog voor de gek te kunnen houden ? Om moedeloos van te worden. Overal dezelfde leugens. Maar de commercie moet blijven draaien. Leerde op school: ‘handel drijven is liegen en bedriegen’.

Ze weten best dat er meer aan de hand is. Alle signalen wijzen in dezelfde richting: we gaan hier kaputt !

Wat heeft West-Europa nog te bieden? In het beste geval degraderen we hier tot een armenbuurt.

Denk zelfs dat de Grote Reset voor de deur staat: iedereen alles kwijt, behalve onze Regenten. Zij hebben ondertussen hun geld ongetwijfeld in goud gestoken.

Open jullie ogen !

Welke school was dat? En waarom durf je enkel anoniem je mening te uiten?

Dat was onze leraar economie in het H. Hart-college in Ganshoren, een West-Vlaming (dus leep) met bijna 40 jaar ervaring.

Anoniem: ben geen BV, dus mijn naam zou (bijna) niemand iets zeggen. Blijf dus anoniem, de webstek laat het toe.

Las zopas een artikel (van Thiery Debels ?) dat ik de varkentjes toch niet wil onthouden:

https://pnws.be/de-allerbeste-tip-over-geld-en-beleggen-die-ik-ook-las/

Citaten:

– In 1955 schreef Schwed dat boek waarin iemand de haven van New York bezocht en de kade zag met luxejachten van bankiers en makelaars die veel geld verdienden op Wall Street. De bezoeker stelde de gids vervolgens een naïeve vraag: “Waar zijn de jachten van de klanten?”

– Het boek werpt een belangrijk punt op over de financiële sector: het geven van financieel advies was (en is) zeer lucratief, maar het ontvangen en handelen naar dat advies was (en is) het dat niet.

Maar u kent toch de werkelijkheid van de stiel van stofzuigerverkoper pardon beleggingsadviseur ? Of lees Blufpoker van Michael Lewis.

Ooit was dat anders. Tot +- 1970 dachten ze met je mee, nu telt enkel wat de klant hun opbrengt, ze houden dat bij.

Ze maken er dan ook geen geheim van. Een bankier zei me onbeschaamd ‘we werken niet voor onze klanten maar voor onze aandeelhouders’.

… en als bewijs van het succes van de rattenvangers van Hamelen:

‘Beursmakelaars constateren dat de appetijt voor aandelen bij particuliere beleggers nog altijd groot blijft, ondanks de depressieve aandelenmarkten de voorbije maanden. Meer zelfs, beleggers maken gebruik van de beursellende om tegen lagere koersen in te kopen.’

Let op het woord ‘particuliere’. De groten weten wel beter because beter ingelicht en slimmer. In de weken voorafgaand aan de val van Fortis waren die al volop bezig het zinkende schip te verlaten.

En verder:

‘Onze klanten blijven ook voluit geloven in Sofina en Colruyt.’

Masochisten ?

(Kleine beleggers zien koopkansen in beursmalaise

23-06-2022 De Tijd)

Het is tegenwoordig wel héél droevig gesteld met onze media. Iemand als Koen Meulenaere (‘Kaaiman’) in De Tijd zou vandaag de dag wel heel bijtende commentaar geven. Hij is nu jammer genoeg op pensioen en heeft bij mijn weten in de pers geen opvolger.

De Spaarvarkens Beleggingsportefeuille staat op winst YTD. Voor Sofina en Colruyt waren we bij de eersten om te waarschuwen voor al te optimistische verwachtingen. Ik deel je mening over de massa particuliere beleggers. Maar wie bedoel je met ‘de groten’? De Boëls? Fondsen? In de weken voorafgaand aan de val van Fortis viel daar bitter weinig te rapen. Een goed geïnformeerd belegger was er toen al lang uit. Leve Kaaiman! Top. Inderdaad. Enfin, wij gaan maar eens beginnen aan ons kritische weekoverzicht. Speciaal voor de leden van de Spaarvarkens Beleggingsclub, vanavond.

Bedankt voor uw antwoord.

Heb me ingeschreven voor uw nieuwsbrief. Ben benieuwd.

Prima! Bedankt!