Analyse Ontex: een commodity speler onder de loep

Ontex, de Belgische fabrikant van luiers, dameshygiëneproducten en incontinentiemateriaal, berichtte de laatste weken over een aantal op stapel staande reorganisatieplannen. Het schip is al even op dool en de harde sector is op zijn minst deel van de oorzaak. Ontex produceert vooral huismerken voor diverse warenhuizen en heeft daarnaast een aantal kleinere merken, maar die kunnen niet tippen aan de naambekendheid van de grote spelers. Het bedrijf kan hierdoor niet zomaar zijn eigen prijzen opleggen en is dan ook vaak speelbal van de manoeuvres van zijn grotere concurrenten. Als u kan kiezen voor Pampers en een huismerk waarbij het onderlinge prijsverschil verwaarloosbaar is, kiest u nu eenmaal vaker voor Pampers. Een moeilijke sector dus, waarbij de juiste keuzes maken enorm belangrijk is. En net hier heeft het management ook wat steekjes laten vallen.

Ontex, de Belgische fabrikant van luiers, dameshygiëneproducten en incontinentiemateriaal, berichtte de laatste weken over een aantal op stapel staande reorganisatieplannen. Het schip is al even op dool en de harde sector is op zijn minst deel van de oorzaak. Ontex produceert vooral huismerken voor diverse warenhuizen en heeft daarnaast een aantal kleinere merken, maar die kunnen niet tippen aan de naambekendheid van de grote spelers. Het bedrijf kan hierdoor niet zomaar zijn eigen prijzen opleggen en is dan ook vaak speelbal van de manoeuvres van zijn grotere concurrenten. Als u kan kiezen voor Pampers en een huismerk waarbij het onderlinge prijsverschil verwaarloosbaar is, kiest u nu eenmaal vaker voor Pampers. Een moeilijke sector dus, waarbij de juiste keuzes maken enorm belangrijk is. En net hier heeft het management ook wat steekjes laten vallen.

In wat volgt overschouw ik aan de hand van wat cijfertjes de historiek van de laatste jaren, probeer ik een vinger op de wonde te leggen en tracht ik een aantal rode vlaggen te identificeren, die u als belegger konden helpen om meer inzicht te krijgen in kwaliteit van het bedrijf en de managementkeuzes.

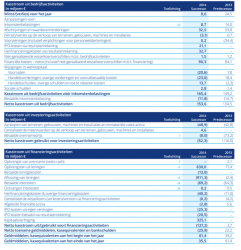

Kasstroomtabel Ontex

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| ROIC % | 4,79 | 8,59 | 8,61 | 8,09 | 5,68 | 2,95 | 3,42 |

| Netto marge % | 0,53 | 5,84 | 6,01 | 5,45 | 4,23 | 1,64 | 2,59 |

| Omzet | 1615 | 1689 | 1993 | 2355 | 2292 | 2281 | 2087 |

| Winst van het boekjaar | 8,6 | 98,6 | 119,7 | 128,4 | 97 | 37,3 | 54 |

| Begin saldo bank | 61,4 | 35,5 | 236,8 | 212,8 | 118,5 | 130,6 | 127,8 |

| Operationele cashflow | 153,6 | 180,6 | 195,5 | 169,3 | 169,7 | 239 | 190,5 |

| Waarvan mutatie werkkapitaal | -27,1 | -1,8 | -15,5 | -40,1 | -8,4 | 76,1 | 22 |

| Investeringscashflow | -52,3 | -58,9 | -245,7 | -417,2 | -118 | -101,7 | -112,6 |

| Waarvan M&A | -8 | -3 | -169 | -304,7 | -16,8 | 0 | -7,6 |

| Waarvan investeringen vaste activa | -48,9 | -55,9 | -77,1 | -111,9 | -103,8 | -103,9 | -105,6 |

| Financiële cashflow | -127,2 | 79,6 | 26,2 | 153,6 | -39,6 | -141 | 242,6 |

| Waarvan opname leningen | 630 | 6,9 | 125,9 | 1108 | 58,6 | 48,8 | 308,3 |

| Waarvan terugbetaling leningen | -911,3 | -0,6 | -28,4 | -1087 | -25,4 | -122,3 | -33,2 |

| Waarvan intresten | -69,2 | -24,2 | -25,6 | -28,3 | -21,8 | -31,3 | -29,8 |

| Waarvan herfinancieringskosten | -40,2 | -5,5 | -6,6 | -10,7 | -3 | -7,3 | -1,1 |

| Waarvan IPO kosten | -45,8 | ||||||

| Waarvan kapitaal verhoging | 325,1 | 113,4 | 219,2 | ||||

| Waarvan dividenden | -12,9 | -34,2 | -44,8 | -48,8 | -33,1 | 0 | |

| Eind saldo bank | 35,5 | 236,8 | 212,8 | 118,5 | 130,6 | 127,8 | 430,1 |

De wedergeboorte van Ontex

In mei 2014 maakte Ontex bekend opnieuw te willen noteren op de Brusselse beurstabellen. Opnieuw want het was reeds een beursgenoteerd bedrijf geweest rond de eeuwwisseling, maar werd daarna verkocht aan de private equity-speler Candover. Die kwam ermee terecht in een dure prijzenoorlog met merkproducenten als P&G (Pampers), verkoos eieren voor zijn geld en verpatste het met verlies aan andere private equity-spelers. Die het ten slotte met veel bravoure, een grote berg schulden en een laagje make-up weer richting beurstabellen duwden in 2014. De geïnformeerde belegger was al gewaarschuwd.

Juni 2014 noteerde de vennootschap voor 18 euro per aandeel, er werden voor 325 miljoen euro nieuwe aandelen uitgegeven, maar ook bestaande aandeelhouders verkochten een deel van hun aandelen. Beurswaarde op dat moment 1.2 miljard.

Ik ga u niet bestoken deze keer met al te veel kasstroomtabellen in detail, maar ik wou deze van 2014 u toch niet onthouden.

Kasstroomtabel 2014 Ontex

2 opvallende items wat mij betreft:

- De opbrengst van de nieuwe aandelen (325M) was volgens de communicatie bedoeld om schulden af te lossen. Het verschil tussen opbrengst uit leningen (nieuw aangegane leningen voor 630M) en aflossing van leningen (911M), zijnde de netto schuldaflossing, is echter een pakje lager (281M) dan de vooropgestelde 325M. Maar het is vooral de kostprijs van dit alles die opvalt. Herfinancieringskosten (40M), IPO kosten (25M + 20M), betaalde leningskosten (13M) en de totale intrestlasten op bestaande schuld stijgt dan nog tov 2013. Een pak geld vloeit weg naar bankiers en consultants. Geld dat in deze sector best zo zuinig mogelijk besteed wordt.

- Ander opvallend puntje: de expansie van het werkkapitaal over 2014 onder het luikje kasstromen uit bedrijfsactiviteiten. De voorraden stegen met 20M, de openstaande klanten, vorderingen met 23M en openstaande leveranciers werden met 13M meer terugbetaald. Moest de bruid in 2013 haar buik wat inhouden op weg naar het altaar of ben ik gewoon te achterdochtig. Het jaarverslag spreekt van een herbevoorrading in 2014 na lage stocks in 2013 en wat oplopende BTW-tegoeden. Het is maar hoe je het verpakt natuurlijk…

Maar toen kwam 2015…

2015 is zowat het tegenbeeld van 2014. Ontdaan van alle uitzonderlijke kosten is de winst veel hoger dan het vorig jaar. Ook de operationele cashflow is hoger. De intrestlasten zijn gehalveerd, de schuldherschikking toont zijn resultaten. De belegger gaat vlot mee in het verhaal, krijgt ook zijn eerste dividendjes en stuwt de koers hoger tot boven de 30 euro. Het management ruikt zijn kans en haalt 113M additioneel kapitaal op aan 28 euro het aandeel. Oa GBL tekent een eerste keer in.

Want het management heeft overnameplannen! Grupo Mabe is de prooi in 2016 en heeft een prijskaartje van 314M aangevuld met succesbetalingen. Grupo Mabe is een Mexicaanse concurrent en de overname biedt een toegangsticket tot het Amerikaanse continent. Het overnameverhaal herhaalt zich in 2017. In Brazilië dit keer, waar voor 286M euro het bedrijf Hypermarcas overgenomen wordt. Een nieuw ronde schuldherfinanciering passeert en ook de aandeelhouder doet zijn duit in het zakje met een kapitaalverhoging van 220M. Dat blijkt nodig, want ook het tempo aan investeringen wordt verder opgeschroefd en al die nieuwe aandelen willen hun dividendjes waardoor de cash out daar verder toeneemt. Zoveel uitstroom dat de cashpositie aangesproken moet worden. Ondanks de piek in omzet en boekhoudkundige winst, daalt de operationele cashflow voor het eerst door investeringen in werkkapitaal. Groeien kost geld.

De wolken betrekken rond Ontex

Donkere wolken echter in 2018 boven de sector en bijkomende pech want de laatste overname blijkt geen voltreffer. De overgenomen fabrieken zijn verouderd en eisen grote investeringen, en ook komt er een niet-afgesproken korting aan klanten bovendrijven voor een materieel bedrag. Tegelijk komt het bedrijf in dezelfde storm terecht waar ook AB Inbev op heden in zit. Zwakke wisselkoersen in de ontwikkelende markten, stijgende grondstofprijzen en harde concurrentie.

Donkere wolken echter in 2018 boven de sector en bijkomende pech want de laatste overname blijkt geen voltreffer. De overgenomen fabrieken zijn verouderd en eisen grote investeringen, en ook komt er een niet-afgesproken korting aan klanten bovendrijven voor een materieel bedrag. Tegelijk komt het bedrijf in dezelfde storm terecht waar ook AB Inbev op heden in zit. Zwakke wisselkoersen in de ontwikkelende markten, stijgende grondstofprijzen en harde concurrentie.

Waar AB Inbev nog een sterke marktpositie heeft en wat pricing power toont, heeft Ontex dat veel minder en staan de kleine marges nog verder onder druk. De winst daalt en de operationele cashflow blijft enkel op gelijk niveau van 2017 door de openstaande klanten wat sneller te innen. De investeringen eisen opnieuw 110M op en het geld is op na betaling van intresten en de aflossingen. Maar de aandeelhouder wenst zijn dividend en dus dient er geleend worden om het dividend te kunnen betalen. Als de dalende winst al een waarschuwing is, mag je de rode vlag boven halen bij het laatste. De markt stuurt het aandeel lager en het Franse investeringsfonds PAI ruikt zijn kans en biedt 28 euro per aandeel. Het bod wordt echter afgewezen…

De uppercut volgt in 2019 waar de boekhoudkundige winst een zware dreun krijgt door opnieuw dezelfde negatieve cocktail van grondstofinflatie, wisselkoersen en concurrentie. Alle hands aan dek om cashflowmatig rond te draaien. De operationele cashflow neemt contradictorisch nog toe omdat het werkkapitaal stevig wordt uitgewrongen. Het eerste wordt stevig benadrukt in het jaarverslag, dat 2de al wat minder. De investeringen blijven op niveau, het dividend wordt wat verkleind en voor het eerst wordt een stuk van de schuldenberg afgelost.

2020 biedt iets meer beterschap…

Maar blijft zeer zwak als je terugblikt op wat het ooit was en op de vele 100’den miljoenen aan investeringen en overnames die ooit betaald worden. De operationele cashflow is weer dalende zelfs na het verder uitpersen van het werkkapitaal. De investeringen verbruiken wederom 100M van de hard bevochten euro’s. Gedurende 2020 leent men 270M bij, dat men verder gewoon op rekening laat staan. Een maatregel om liquiditeit beschikbaar te hebben tijdens de Corona-turbulentie. Het dividend, vraagt u? Wel dat staat intussen op 0.

In 2021 H1 is het vet voorlopig helemaal van de soep, we draaien gewoon break-even, operationele cashflow is een 50M op 6maand, wat een fractie is van wat het ooit was. De intussen nieuwe CEO onderzoekt diverse pistes en overweegt de Braziliaanse afdeling terug te verkopen. Een schadevergoeding wordt onderhandeld en verkregen op de overname van Hypermarcas. Toch een zeker bewijs dat er enige misleiding in het spel was, al is dat een beperkte troost natuurlijk.

Stijgende inflatie en zwakke wisselkoersen zullen wellicht nog even roet in het eten gooien en wie geen cash genereert, kan geen schulden aflossen. Dus moeten alternatieve pistes bekeken worden zoals verkoop van activa. Het bedrijf is duidelijk nog niet uit de storm. De belegger blijft best op zijn hoede.

Wat hebben we nu geleerd hieruit:

Bedrijven actief in een commoditysector zijn zelden goede lange termijn investeringen

Ontex produceert standaardproducten, zonder grote merknaam, waardoor ze vatbaar zijn voor prijsconcurrentie en er grote druk heerst om steeds de laagste prijs te hebben. Getuige hiervan de lage marges en beperk rendement op geïnvesteerd vermogen. Kijk vooral naar het uitéénlopen van omzetevolutie en winstevolutie met de jaren.

Ontex produceert standaardproducten, zonder grote merknaam, waardoor ze vatbaar zijn voor prijsconcurrentie en er grote druk heerst om steeds de laagste prijs te hebben. Getuige hiervan de lage marges en beperk rendement op geïnvesteerd vermogen. Kijk vooral naar het uitéénlopen van omzetevolutie en winstevolutie met de jaren.

Warren Buffett zag het met lede ogen aan bij een verkeerde investering in een soortgelijke sector:

“Iedere investering in efficiëntere machines zorgt voor lagere kosten en lijkt op papier een goede investering. Maar die rendementen zijn slechts een illusie, want iedere concurrent doet dezelfde investeringen waardoor het lagere kostenpeil weldra de nieuwe benchmark wordt binnen de sector. Collectief neutraliseren deze investeringsbeslissingen elkaar en zijn ze irrationeel. Na ieder investeringsrondje heeft iedereen een pak meer geld vastzitten, maar blijven de rendementen hetzelfde.

Tenzij je een duurzaam kostenvoordeel hebt, hebben investeringen in dergelijke sectoren een beperkt rendement. Ook de rendementen voor beleggers zijn dan ook beneden gemiddeld.”

Lees: Buffett blijft ver weg van dergelijke sectoren en bedrijven. Duurzaam succes is slechts mogelijk met een businessmodel dat radicaal kiest om een kostenvoordeel te bekomen en te behouden. Voorbeelden van dergelijke bedrijven zijn Ryanair, Primark, Lidl,… Ontex heeft nooit de indruk gegeven zo een bedrijfsmodel na te streven.

Let erop hoe het management omgaat met geld.

Dergelijke sectoren vereisen goed kapitaalallocatiekeuzes. Iedere uitgegeven euro moet raak zijn. Hierin liggen de grootste fouten, mijns inziens.

Schuld aflossen stond zelden op de agenda. De schulden op lange termijn zijn enkel maar toegenomen door de jaren heen. Het management heeft hier de fout gemaakt ervan uit te gaan, dat het nooit zal druppelen, laat staan stormen. Een beetje reserve inbouwen kan nooit geen kwaad. Zeker in een sector die volatiel kan zijn op diverse facetten. Lenen om dividenden te betalen is verder echt wel een no-go, als de vooruitzichten slecht zijn.

In jaar X kapitaal ophalen om dan in jaar X+1 dividend uit te keren, gebeurt al eens meer, maar vind ik evenzeer inefficiënt. Want de kapitaalverhogingen die de overnames mee betaalden, zorgen naast een pak kosten ook voor een toename van het aantal aandelen. In 2014 waren er 68M aandelen, in 2020 al 82M. Als kleine aandeelhouder verwatert je aandeel in het bedrijf en moet je de koek delen met steeds meer andere aandeelhouders. Wanneer de koek dan nog met de jaren krimpt, zit je snel in de hoek waar de klappen vallen. Goed management is zuinig met kapitaalverhogingen en zorgt dat de opbrengst die er tegenover staat hoger is dan de verwatering.

Helaas liep het hier ook fout, het twijfelachtige M&A-traject leest net zoals dat van Solvay: overnames die te duur betaald worden, op het hoogtepunt van de cyclus en daarna beperkt bijbrengen. De overnames resulteerden niet duurzaam in meer winst of cashflow. Er werd meer dan 1 miljard geïnvesteerd de laatste jaren, en toch is de marktwaarde op heden slechts 750 miljoen. Show me the money!

Schuldenbeheer, organische groei, gefinancierd uit eigen cashflow waren betere opties geweest. Makkelijk gezegd natuurlijk in retrospect, maar de wetmatigheden van de sector dwingen tot voorzichtigheid.

Doe je eigen due diligence

De persberichten en verslagen van Ontex lezen telkens als een goednieuwsshow, cijfers worden ontdaan van alles wat maar naar niet-recurrente kosten ruikt en de focus wordt gelegd op die ene parameter die toevallig nog meevalt. Alles is steeds volgens plan, enige zelfkritiek is ver te zoeken. Als casual lezer van bvb het verslag 2019, krijgt u niet de indruk dat Ontex zijn slechtste jaar sinds lang heeft afgeleverd. Bekijk bij voorkeur eerst zelf de cijfers, vorm uw opinie en lees dan de versie van het bedrijf. Een management dat de feiten verbloemt, is op zichzelf een afknapper.

De persberichten en verslagen van Ontex lezen telkens als een goednieuwsshow, cijfers worden ontdaan van alles wat maar naar niet-recurrente kosten ruikt en de focus wordt gelegd op die ene parameter die toevallig nog meevalt. Alles is steeds volgens plan, enige zelfkritiek is ver te zoeken. Als casual lezer van bvb het verslag 2019, krijgt u niet de indruk dat Ontex zijn slechtste jaar sinds lang heeft afgeleverd. Bekijk bij voorkeur eerst zelf de cijfers, vorm uw opinie en lees dan de versie van het bedrijf. Een management dat de feiten verbloemt, is op zichzelf een afknapper.

Volg verder niet blindelings grote beleggers, ook zij maken fouten. De investering in Ontex was zeker geen voltreffer voor GBL. Het is verder niet omdat een investeringsfonds 28 euro biedt, dat de prijs niet veel dieper kan zakken.

Het is als belegger moeilijk om de jaren na de beursgang niet enthousiast te raken door stijgende winsten, overnames, stijgende dividenden… Maar het is dan ook de moment om even een eigen stresstest uit te voeren, zeker als u bekend bent met de wetmatigheden van de sector. Wat als de wind draait? Het is met een snelle rekensom duidelijk dat zelfs in de topjaren de operationele cashflow opging aan investeringen (die nodig zijn om competitief te blijven), intresten en bankkosten en dividenden. Schuldafbouw was nauwelijks mogelijk, wat zou dat geven bij een dalende operationele cashflow. Alleen wanneer het tij zich terugtrekt, zie je wie er naakt zwemt. Warren Buffett (hij weer) waarschuwde al met deze quote dat je bedrijven pas echt kan taxeren op het moment dat het verkeerd loopt. Als Ontex al iets aanhad, dan was het wellicht slechts een schaamlapje van eigen makelij.

Een bijdrage van Letuscompound.

Meer leren over kasstromen? Lees dan zeker het artikel hoe je een kasstroomtabel ontleed of ons laatste artikel over de vrije kasstroom.

Vergeet ook geen lid te worden van de Spaarvarkens Beleggingsclub als je meer wilt leren over beleggen.

Published in Beleggen, beleggen voor beginners, Nieuws

Topanalyse, toch maar een put-optie erbij gekocht.

Marc Schotsmans: “Toif ist tot !” (Toon Hermans)