Kan u al uw geld verliezen met een synthetische ETF?

Kan u al uw geld verliezen met een synthetische ETF?

Om een kort antwoord te geven: nee dat is onwaarschijnlijk. Beleggers worden beschermd door de UCITS-regelgeving dat het resetten van swapovereenkomsten verplicht maakt en een minimumpercentage onderpand verplicht. Bovendien passen ETF-aanbieders vaak nog strengere parameters toe. Desalniettemin is het belangrijk om als belegger in dit complexe product goed op de hoogte te zijn van de risico’s.

De meerwaarde

In sommige gevallen is het voor ETF-beheerder niet mogelijk om het onderliggende actief effectief aan te kopen. Een duidelijk voorbeeld hiervan zijn grondstof-ETF’s die in vakjargon ETC’s (Exchange Traded Commodities) genoemd worden. Het is niet direct de bedoeling van een beheerder die een olie ETC aanbiedt om de olie geleverd te krijgen op kantoor. Daarnaast zijn sommige markten zo illiquide dat het niet mogelijk is om alle aandelen uit de index te kopen.

De werking

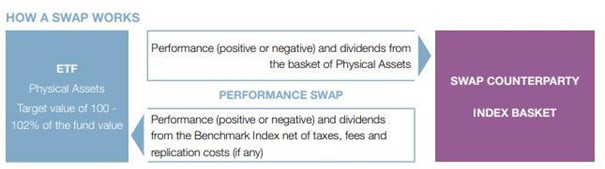

Het idee is eenvoudig. In plaats van de aandelen uit de index zelf te kopen, besteedt de ETF-beheerder de verantwoordelijkheid voor het volgen van de index uit aan een derde partij (de swap-tegenpartij).

Synthetische ETF’s investeren net zoals fysieke ETF’s ook in een mand van activa zoals aandelen of obligaties. Deze mand is de eigendom van de ETF-beheerder en zal ook zichtbaar zijn op de balans. Het verschil met fysieke ETF’s is echter dat de rol van de aandelenkorf er niet is om het rendement van de ETF tot stand te brengen. De mand van aandelen zal daarentegen de functie van onderpand vervullen. Dit houdt in dat dat inhoud van de aandelenkorf ook verschillend kan zijn van de benchmark die de ETF volgt. Om het rendement van de ETF te laten overeenkomen met de onderliggende benchmark, werkt men met een “total-return-swap”.

Concreet houdt dit in wanneer een ETF de S&P 500 repliceert door fysieke replicatie alle aandelen uit die index gekocht worden. De mand van aangekochte aandelen via fysieke replicatie weerspiegelt dan de prestatie van de onderliggende S&P 500 index. Alle 500 grootste Amerikaanse bedrijven worden dus gekocht.

Bij een synthetische ETF koopt de beheerder ook een korf met aandelen, maar deze hoeft niet overeen te komen met de aandelen in de S&P 500. De beheerder kan dus perfect allemaal Europese aandelen kopen alhoewel de index dat hij volgt enkel Amerikaanse bedrijven omvat. De mand met aandelen zal puur dienst doen als onderpand. Om het rendement van de ETF te garanderen zal de beheerder een swapcontract aangaan met een tegenpartij. In die ruilovereenkomst zal de ETF het rendement van de S&P 500 ontvangen terwijl de tegenpartij het rendement op het onderpand verkrijgt.

Soorten

Er zijn twee types van swaps: gefinancierde en niet-gefinancierde swaps. Het belangrijkste verschil tussen beide is bij welke partij het onderpand zich bevindt. Bij gefinancierde swaps zit het onderpand bij een derde partij terwijl het onderpand bij niet-gefinancierde swaps bij de ETF blijft.

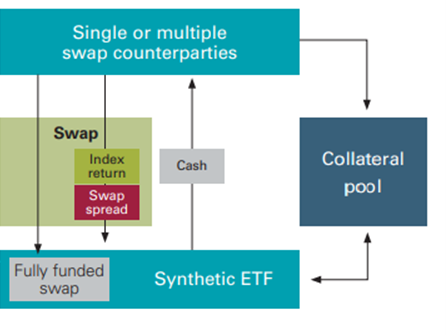

Volledig gefinancierde swaps

Bij volledig gefinancierde swaps draagt de ETF de gelden van beleggers over aan de tegenpartij die in ruil de prestatie van de onderliggende index levert. Hierbij wordt het onderpand bij een onafhankelijke derde partij gezet.

Het onderpand kan in naam van de ETF worden bewaard door middel van overdracht van eigendomstitel. Wanneer de swaptegenpartij dan in gebreke blijft door het rendement van de index niet uit te betalen, kan de ETF het onderpand direct opvragen zonder toestemming van de tegenpartij.

Daarnaast is het ook mogelijk dat het onderpand op naam van de tegenpartij wordt aangehouden maar dat deze verpand is ten behoeve van de ETF aan de hand van verpandings overeenkomst. In dat geval is een directe opvraging niet mogelijk omdat het onderpand bij de bewaarder op naam van tegenpartij wordt aangehouden namens de ETF. Het gevaar bestaat erin dat bij faillissement van de tegenpartij de curator kan beslissen om de activa in het onderpand te bevriezen. In dat geval verliezen beleggers hun rendement en kan de ETF-beheerder niet aan het onderpand om dit te compenseren.

Niet gefinancierde swaps

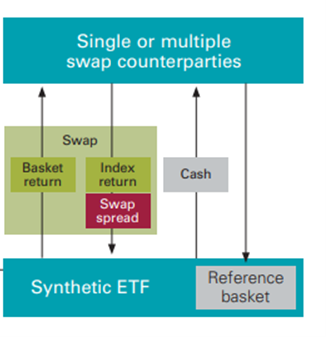

Om te vermijden dat het onderpand tijdelijk komt vast te zitten bij de derde partij, kunnen ETF’s ervoor kiezen om te werken met niet-gefinancierde swaps. Hierbij blijft het ruilprincipe hetzelfde, maar blijft het onderpand bij de ETF-beheerder.

In een niet-gefinancierde structuur gebruikt de ETF de gelden van beleggers om een referentiemandje te kopen. De referentiekorf wordt doorgaans gekocht van de tegenpartij. In ruil daarvoor verbindt de swapaanbieder zich ertoe de prestaties van de gekozen index aan de ETF te verstrekken. Tegelijkertijd verstrekt de ETF het rendement van de referentiemand aan de swapaanbieder. De swap-tegenpartij houdt de gelden niet zelf aan maar plaatst deze bij een onafhankelijke bewaarder.

In een niet-gefinancierde structuur kan de referentiekorf aandelen bevatten die geen verband houden met de onderliggende index.

Bovendien zijn de effecten in de referentiemand, die vaak worden gekozen en gekocht door de tegenpartij, mogelijk niet zo liquide zijn als deze van onderliggende index. Daarom doen beleggers er goed aan om na te kijken welke effecten er in de referentiekorf zitten via de website van de ETF-aanbieder. Zo komt u niet voor onaangename verrassingen te staan. Vooral de kwaliteit van de onderliggende aandelen primeert hierbij.

Beperken van risico’s

Synthetische ETF’s kregen na de crisis van 2008 kritiek door de aanzienlijke tegenpartij-risico’s. Dit werd pijnlijk duidelijk bij de ondergang van Lehman Brothers in datzelfde jaar. Daarom werden er initiatieven genomen door de Europese wetgever onder de vorm van het UCITS regelgevingskader dat beleggers meer transparantie en bescherming biedt.

Resetten van swapovereenkomsten

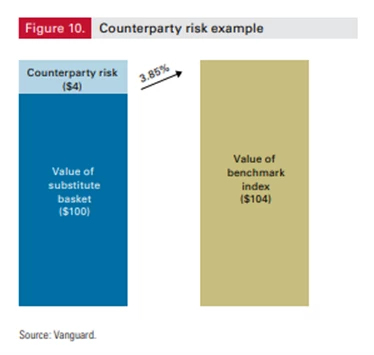

Volgens deze regels mag de blootstelling van een fonds of etf ten opzichte van een tegenpartij niet meer bedragen dan 10% van de intrinsieke waarde van het fonds. Hiermee refereert men naar het verschil tussen de waarde van het referentiemandje en de waarde van de index die gevolgd wordt.

Initieel zal de waarde van het referentiemandje gelijk zijn aan de waarde van de gevolgde index. Beide hebben ze een waarde van 100 euro. De ETF-beheerder heeft immers voor 100 euro een referentiemandje gekocht om een swapovereenkomst aan te kunnen gaan met een tegenpartij die in ruil het rendement van de benchmarkindex garandeert. Op dit moment is de blootstelling aan de tegenpartij nul.

Als de benchmarkindex met 4% stijgt tot 104 euro terwijl de waarde van het onderpand gelijk blijft, is het tegenpartijrisico van de belegger gelijk aan 3,85% (€104-€100)/€104 = 3,85%.

Omgekeerd, als de waarde van de onderpand stijgt boven de intrinsieke waarde van de benchmarkportefeuille,is er geen significant tegenpartijrisico. De blootstelling aan een faillissement van een derde partij kan beperkt zijn en zal variëren per fonds.

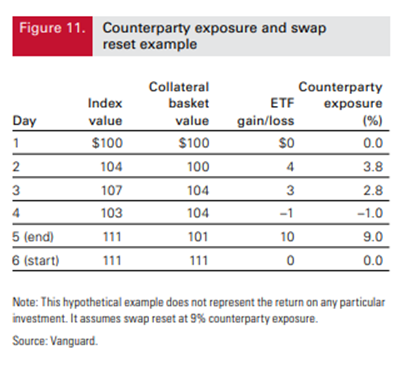

Om aan de 10% regel te voldoen, sluiten portefeuillebeheerders van ETF’s doorgaans swapovereenkomsten die “resetten” wanneer de blootstelling aan tegenpartijen een bepaalde limiet bereikt. In het geval van een reset betaalt de tegenpartij aan de ETF het bedrag waarmee de waarde van de benchmark-index de waarde van het referentiemandje overschrijdt. Bij figuur 11 gebeurt de swapreset wanneer het verschil tussen de waarde van benchmarkindex en de waarde van het vervangingsmandje 9% bedraagt. Zo wordt het tegenpartijrisico weer naar nul herleid. Dus hoe vaker de swap wordt teruggezet, hoe beter voor de bescherming van de beleggers, al brengt dit wel extra kosten met zich mee.

Het is belangrijk op te merken dat de voorwaarden van swapcontracten niet noodzakelijk gestandaardiseerd zijn. De voorwaarden worden onderhandeld tussen beide partijen en kunnen dus verschillen per ETF-beheerder.

Oververzekeren van het onderpand

Daarnaast kan het tegenpartijrisico verder worden ingeperkt door swapovereenkomsten van een onderpand te voorzien en deze te oververzekeren. De regelgever vereist een minimum onderpand van 90% van de waarde van de ETF. Bij een deelbewijs ter waarde van 100 euro, zal het onderpand dus minstens 90 euro moeten bedragen.De ETF-aanbieder mag dat percentage ook verhogen indien gewenst. Het onderpandniveau kan schommelen tussen 90% en 120% van de NAV van elk fonds, wat op een bepaald moment kan leiden tot onderdekking (<100%) of overdekking (>100%).

Het onderpand zal enkel een rol spelen als de swapaanbieder failliet gaat en er geen vervanger wordt gevonden. In die hypothetische situatie zou de ETF-aanbieder het vervangende mandje activa, dat waarschijnlijk niet gecorreleerd is aan de onderliggende index, snel moeten liquideren.

Diverse tegenpartijen

Tot slot is de beperking van het tegenpartijrisico mogelijk door een samenwerking met meerdere tegenpartijen. Zo is de impact van het faillissement van één van hen minder groot.

Published in Beleggen, Fondsen, Nieuws