Om de beste ervaringen te bieden, gebruiken wij technologieën zoals cookies om informatie over je apparaat op te slaan en/of te raadplegen. Door in te stemmen met deze technologieën kunnen wij gegevens zoals surfgedrag of unieke ID's op deze site verwerken. Als je geen toestemming geeft of uw toestemming intrekt, kan dit een nadelige invloed hebben op bepaalde functies en mogelijkheden.

De technische opslag of toegang is strikt noodzakelijk voor het legitieme doel het gebruik mogelijk te maken van een specifieke dienst waarom de abonnee of gebruiker uitdrukkelijk heeft gevraagd, of met als enig doel de uitvoering van de transmissie van een communicatie over een elektronisch communicatienetwerk.

De technische opslag of toegang is noodzakelijk voor het legitieme doel voorkeuren op te slaan die niet door de abonnee of gebruiker zijn aangevraagd.

De technische opslag of toegang die uitsluitend voor statistische doeleinden wordt gebruikt.

De technische opslag of toegang die uitsluitend wordt gebruikt voor anonieme statistische doeleinden. Zonder dagvaarding, vrijwillige naleving door je Internet Service Provider, of aanvullende gegevens van een derde partij, kan informatie die alleen voor dit doel wordt opgeslagen of opgehaald gewoonlijk niet worden gebruikt om je te identificeren.

De technische opslag of toegang is nodig om gebruikersprofielen op te stellen voor het verzenden van reclame, of om de gebruiker op een site of over verschillende sites te volgen voor soortgelijke marketingdoeleinden.

Top om daar af en toe eens herinnerd te worden!👍

Herinner me de couponnetjestrein naar Luxemburg (rond 1975 ?) en Sluis.

De rente op Euro obligaties en termijnrekeningen was overal > 10% (kreeg ooit zelfs 36% op een rekening in Franse Frank) !

Maar men wou voor hetzelfde geld een gelijkaardig rendement op de aandelen.

Gevolg was dat zelfs de koersen van ‘goede huisvader-aandelen’ kelderden (mijn aandelen Intercom en Ebes vielen op ¼).

Met de reële rente werd hierbij geen rekening gehouden.

Ben daarom op voor minstens 10 jaar pessimistisch over het lot van de aandelen, prijszettingsmacht of niet.

Dag Realist,

Je hebt 100% gelijk.. er kunnen barre tijden aankomen op de aandelenmarkten, en dat zijn geen gemakkelijke periodes voor beleggers. Toen ik heel jong was, een jaar of 14.. begin jaren 2000. Toen ik nog niets af wist van de beurs… waren de rentes op de spaarboekjes ook een pak hoger dan nu.. ik ging toen van bank naar bank elk jaar omdat je als nieuwe klant vaak kon genieten van een promotie. Mijn ouders moesten toen altijd mee… Ik denk dat ze ieder jaar dachten daar is hij weer… De rentes waren toen richting de 4% en ik was daar altijd blij mee, al wist ik toen nog niet dat dit meestal onder inflatie was en dat ik eigenlijk in reële cijfers verlies maakte. Zo zal het ook midden jaren 70 zijn geweest met de hyperinflatie. Natuurlijk geen 36%… daar deed je wel goed bij. Het probleem is bij beleggen in aandelen dat we zelden kunnen voorspellen of iets gaat gebeuren en hoe lang iets gaat bezig zijn. Het is dus vaak voor de lange termijn belegger het beste om toch tegen al het gevoel in belegd te blijven.

Ik ben eens in mijn oude papieren gedoken. Mijn eerste aankoop was UNERG in 1981, dat toen 10% nettodividend gaf, een dividend dat jaarlijks substantiëel steeg. Die electriciteitsaandelen kenden hun hoogste prijs in 1972 en hun laagste in 1981. Id, nagenoeg 1/4. Ervoor nadien en in tussentijd noteerden ze wel op minder extreme koersen. Over gans die periode was er wel degelijk nominaal rendement, het totaal rendement kwam ongeveer overeen met de inflatie. (Dus reëel 0.) Veraf van de 9% die allerlei brokers beweren het lange termijnrendement van aandelen te zijn. Achteraf bekeken was 1981 het moment om aandelen, huizen en langlopende obligaties te kopen. Emotioneel was dat echter onmogelijk.

‘Emotioneel was dat echter onmogelijk.’

idd, het is een verschijnsel dat bij beurskrachs iedere keer optreedt, meen de laatste keer in 2008 (bankencrisis, toen de Bel20 van 4.800 op 1.500 gevallen was).

Men moet al bovenmenselijk hard zijn om aandelen te kopen in de wetenschap dat de koersen een paar dagen later alweer lager zullen staan. Zeezout (schuilnaam van een lid van Spaargids), die kan dat.

Denk dat er in 1980 wel al sprake was van een devaluatie van de Bfr. Dacht toen in een helder ogenblik: ‘stel dat de rente terug naar 2-3 % gaat. Dan zal de koers van Intercom toch maal 4 worden ? Helaas niet naar gehandeld.

In het algemeen :

– wie niet naar Lux gegaan is maar bij moeder thuis gebleven en bv. de voorbeeldport van De Belegger gevolgd heeft, die heeft achteraf gezien de beste zaak gedaan.

– Hoe gaat men de fenomenale staatsschulden ooit terugdraaien ? Door hoge inflatie zonder stijgende rente ??? Meen dat men de ernst van de toestand voor ons verbergt en dat we aan de rand van de afgrond staan (ben hierbij niet alleen).

– Zeer moeilijk om statistieken te vinden die ouder zijn dan 30 jaar

Rechtzetting van mijn vorige reactie: minister Mathot zei eens: ‘de staatsschuld is er vanzelf gekomen en zal ook vanzelf verdwijnen’, iets waarvoor hij enkel spot en hoon verwierf.

Welnu, het is wel degelijk mogelijk die astronomische schuld als vanzelf te laten verdwijnen. Er wordt zelfs volop aan gewerkt, in Davos bv.

Onze regenten noemen dat de ‘grote reset’, in gewoon Nederlands: ‘alles kwijt’.

Dit wordt volledig uitgewerkt in het boek ‘De Mandibles’ van Lionel Shriver (wellicht beschikbaar in je plaatselijke bibliotheek). Niet voor gevoelige zielen !

Kurt Vansteelant (De Tijd) maakt er geregeld melding van.

Begrijpelijk dat onze media het liever doodzwijgen.

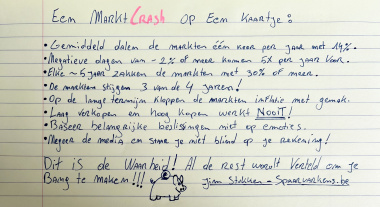

Je moet idd een sterke maag hebben om bepaalde periodes te doorstaan en er in te handelen. Een kaartje alleen zal niet voldoen.. maar het kan wel helpen om af en toe even nuchter te denken.

Inflatie is vaak niet meer dan een verdoken staatsschuld.. zoveel is correct

Vraag me af waarom Spaarvarkens (toch een kritische webstek ?) zo stil is over het onderwerp Sofina/Byju’s ?

Deze zaak doet me denken aan L&H en Fortis zaliger:

– verkoop van lucht (schriftelijk onderwijs was altijd een grote flop, zie Internationale School IS; wat is een App de volgende week nog waard ?)

– beleggers die er massaal inlopen

– schuldig verzuim of zelfs medeplichtigheid van

— de auditfirma’s van Sofina

— de media, bv De Tijd, enkele dagen voor het schandaal losbrak: ‘steek je geld in Sofina en kijk er niet meer om’. Zie ook artikel in De Tijd van dit weekend over de Britse shorter

We hebben het er wel uitgebreid over in de club voor de leden… ook in de actua webinar is er over gesproken. Maar zijn idd nog niet tot een artikel voor de gratis website geraakt.. goede tip, we zullen zien wat we er mee doen! Bedankt Realist!

Het onderwerp ‘krach’ wordt met de dag heter.

Gisteren Jamie Dimon van Morgan:

‘Er zijn twee factoren die de topman van JPMorgan ongerust maken: het verkrappende monetaire beleid van de Amerikaanse centrale bank, die gaat beginnen met het afbouwen van de gigantische schuldenberg op de balans, en de oorlog in Oekraïne.

Naast het verhogen van de rente met stappen van 0,5 procentpunt, gaat de Fed de komende jaren namelijk ook z’n astronomisch hoge balans van bijna 9.000 miljard dollar met stappen van maximaal 95 miljard dollar per maand afbouwen. ‘

Dit werd tot nog toe volslagen onmogelijk geacht. Hamvraag: hoe doe je dat ?

Denk als leek aan 2 mogelijkheden:

– hoge inflatie samen met lage rente

– schuld opzeggen (‘reset’) – De Mandibles

Jamie Dimon is geen onbesproken figuur. Zijn banden met de duistere kern van de wereld (de Illuminaten) zijn reeds beschreven. Denk daarom dat het GEEN woorden in de wind zijn zoals die van de meeste economen.

Dus: fasten seat belts.

Toevoeging aan mijn vorig bericht: en zeggen dat dat de helft van de Vlamingen optimistisch over de economie zijn …

In het Engels: ‘how stupid can you get ?’

In 2008 kon men nog zeggen dat men ‘het’ niet had zien aankomen maar we zijn er vandaag nog dommer op geworden.

Denk niet dat de Vlamingen in hun geschiedenis ooit meer onnozel geweest dan vandaag.

Het gevolg van de domme berichtgeving door de media over Oekraïne ?

De mandibles: zowat het meest cynische en zwartgallige boek dat ik ooit heb gelezen. Ik zou het zeker op de codex zetten. Schuldverzaking van de VS lijkt mij zeer weinig plausibel. Schuld wordt aan een recordtempo door de inflatie uitgehold, niks nieuws, was al zo bij de Romeinen. De situatie geschetst in 2047 lijkt al veel plausibeler. De auteur is wel een goed observeerder die de gevolgen van beleidskeuzes goed kan inschatten en de lezer voor deze naakte werkelijkheden plaatst.