Hoe Sprott de uraniumprijs hoger duwt

Publicatiedatum: 15 september 2021

Nu de uraniummarkt met de dag hoger gaat, springen veel beleggers op de trein. Ze hopen daarmee ook een graantje mee te pikken van al dat geweld. Deze week leg ik u uit hoe de Sprott Physical Uranium Trust werkt en hoe die helpt om de short squeeze die nu gaande is in de uraniummarkt aan te wakkeren.

Het nut van een gesloten fonds: belangrijk in het uraniumverhaal

Belangrijk om te begrijpen is dat het fonds van Sprott een zogenaamd ‘gesloten fonds’ is. Dat betekent dat wanneer beleggers het fonds verkopen, het deelbewijs in het fonds blijft bestaan. Het wordt namelijk verhandeld op de secundaire markt. De fondsbeheerder moet niet zelf de deelbewijzen inkopen en eventueel vernietigen. Hierdoor hoeft Sprott zijn uranium niet te verkopen om de eventuele uitstroom van beleggers te financieren.

Met andere woorden, zodra uranium in de kluis van Sprott zit, kan het daar voor jaren inzitten zonder dat er verkoopdruk ontstaat voor het fonds. Dat is een zeer belangrijk gegeven om een short squeeze te kunnen laten voortduren.

Hoe komt er meer uranium in het fonds?

Het voordeel dat een gesloten fonds biedt en de reden waarom die kan leiden tot een (veel) hogere uraniumprijs kan meteen ook een nadeel zijn en de reden waarom de prijsstijging afgeremd wordt. Immers, als je geen deelbewijzen inkoopt wanneer beleggers verkopen, zal je ook geen nieuwe deelbewijzen uitgeven wanneer de vraag van beleggers heel groot is.

Dat typeert inderdaad een gesloten fonds. Maar Sprott is anders. Het fonds diende namelijk een prospectus in waardoor het nieuwe deelbewijzen (of aandelen) van het fonds kan uitgeven, telkens wanneer de vraag van beleggers zo groot is dat het deelbewijs wordt verhandeld tegen een premie ten opzichte van de intrinsieke waarde van het fonds. Wanneer beleggers dus erg enthousiast zijn en de prijs van de ETF zodanig opdrijven dat aandelen voor meer dan hun onderliggende waarde worden verhandeld, zal Sprott nieuwe aandelen uitgeven en deze op de markt verkopen. De premie zou dan weer moeten dalen. Vervolgens kan men dit verse geld gebruiken om … meer uranium voor het fonds te kopen. Daardoor kan de prijs van uranium nog stijgen.

In de tijdsspanne van een maand hebben beleggers zo al genoeg geld en dus uranium aan het fonds toegevoegd om Sprotts aanbod van 300 miljoen dollar bijna volledig uit te putten. Vorige week heeft het fonds een nieuw aanbod en prospectus ingediend. De bedoeling: het oorspronkelijke bedrag verhogen van 300 miljoen dollar naar 1,3 miljard dollar!

Maar wat met de premie van Sprott?

De afgelopen dagen, tijdens het aanvraagproces, heeft Sprott geen nieuwe aandelen uitgegeven. Maar omdat de belangstelling van beleggers in uranium wel is blijven stijgen, dreef de instroom van kapitaal in het fonds ondertussen wel de premie op ten opzichte van de intrinsieke waarde.

Die premie kwam daarmee op 13 september tijdelijk te staan op een recordhoogte van 28,5 procent. Ter vergelijking; tijdens de stijging van de uraniumprijs van 20 dollar naar 40 dollar in de afgelopen maand, lag de typische premie voor het fonds maar enkele procenten hoger. Zodra Sprott weer in staat is om aandelen uit te geven, zal die premie uiteraard dalen. Gisteren, 14 september, bedroeg de premie ‘slechts’ 8,15 procent doordat het aandeel daalde van 14,56 Canadese dollar naar 12,47 CAD. De uraniumprijs bleef daarentegen stijgen. De actuele prijs en de premie vind je hier.

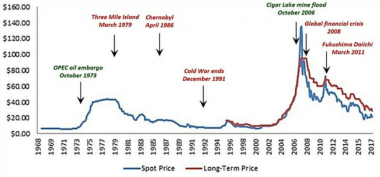

Het fonds zal met het nieuwe geld nog meer uranium uit de markt halen dan iemand ooit voor mogelijk hield. De prijs staat op ongeveer 45 dollar per pond en kan nog veel hoger gaan, zoals de afbeelding toont.

U dient ook te weten dat de uraniummarkt minuscuul is. Het aanbod is beperkt. Hierdoor drijven de aankopen van Sprot de prijs direct omhoog. En omdat de marktdeelnemers weten dat de prijs van uranium gegarandeerd steun zal krijgen en zelfs zal stijgen door deze gegarandeerde bron van ingehouden vraag, zijn ze zelfs bereid de premie te betalen in het uraniumfonds om te kunnen inspelen op dit verhaal.

‘Positive feedback loop’ in actie

Zo zien we dat de premie van het fonds oploopt, waardoor Sprott nog meer deelbewijzen of aandelen kan uitgeven, nog meer uranium kan kopen, de uraniumprijs nog verder zal stijgen, nog meer investeerders worden aangetrokken die het fonds zullen kopen waarna de cyclus zich herhaalt. Een ‘positive feedback loop’ of, in het Nederlands, een lus met positieve terugkoppeling.

Dit is in feite een short squeeze waarbij het kopen van tevoren wordt aangekondigd.

Zitten er shorters in de uraniummarkt?

Een short squeeze impliceert niet alleen vraag, maar ook een shortpositie. Zitten er dan beleggers short in uranium? Neen. Deze short squeeze is anders dan die van, bijvoorbeeld, Gamestop. Eigenlijk is er geen grote shortpositie van een hedge fund of een andere grote belegger. Maar er is wel een grote impliciete shortpositie door de nutsbedrijven die de kerncentrales uitbaten. Zij MOETEN uranium blijven kopen om hun kerncentrales van stroom te voorzien. Maar de productie staat al zo lang onder druk, dat het verbruik nu ruwweg 20 procent hoger ligt dan de jaarlijkse productie. Dit creëert een aanbodtekort waarbij kopers moeten concurreren om hun impliciete shortpositie in te dekken. En dan heb je ook nog een fonds dat volop koopt …

Een short squeeze impliceert niet alleen vraag, maar ook een shortpositie. Zitten er dan beleggers short in uranium? Neen. Deze short squeeze is anders dan die van, bijvoorbeeld, Gamestop. Eigenlijk is er geen grote shortpositie van een hedge fund of een andere grote belegger. Maar er is wel een grote impliciete shortpositie door de nutsbedrijven die de kerncentrales uitbaten. Zij MOETEN uranium blijven kopen om hun kerncentrales van stroom te voorzien. Maar de productie staat al zo lang onder druk, dat het verbruik nu ruwweg 20 procent hoger ligt dan de jaarlijkse productie. Dit creëert een aanbodtekort waarbij kopers moeten concurreren om hun impliciete shortpositie in te dekken. En dan heb je ook nog een fonds dat volop koopt …

Op een bepaald moment worden de nutsbedrijven gedwongen meer uranium te kopen, maar tot dusver houden zij zich in omdat zij denken dat de prijs van uranium wel weer zal dalen.

In tussentijd gebruiken zij de bestaande, kleinere, voorraden. Maar uiteindelijk zullen zij moeten kopen. Reactoren hebben immers uranium nodig om te kunnen draaien. Ze zullen dan moeten concurreren met de investeerders van het Sprottfonds.

En wat gebeurt er als de prijzen niet dalen en in plaats daarvan blijven stijgen? Op een bepaald moment zal een koper van een nutsbedrijf in paniek beginnen te kopen om zijn impliciete tekort in te dekken. Daarna kan ook de rest in paniek volgen met kopen. Kuddementaliteit zoals je dat zo vaak ziet.

Hoe beleg je in de uraniummarkt?

Cameco is een speler waar u waarschijnlijk al van gehoord heeft. Het is een van de grootste spelers in de markt. Echter hebben ze als nadeel dat ze al een groot deel van hun toekomstige uranium verkocht hebben tegen vaste prijzen. Het bedrijf profiteert dan ook maar voor ongeveer 60 procent van een eventuele verdere stijging. Cameco heeft ook al veel uranium verkocht aan partijen, terwijl de productie momenteel lager ligt dan wat het verkoopt. Dit tekort moet men vervolgens terugkopen op de spotmarkt. Dat is een risico waar ik me zelf niet goed bij voel. Het doet ons denken aan de fout die goudmijnen destijds ook maakten. Soms ben je de lage prijs van een grondstof zo gewend dat je er – verkeerdelijk – van uitgaat dat de prijs nooit meer zal stijgen. En dan begint die prijs te stijgen, natuurlijk.

Sprott Uranium Trust is het vehikel waarover ik hier heb geschreven, waarmee u rechtstreeks uranium kunt kopen, waardoor u de mijnbouwers kunt negeren. Het is alleen genoteerd op de Canadese beurs, voorlopig, maar Sprott probeert om ook een notering in de VS te krijgen. Echter kan u op de Britse beurs ook concurrent Yellow Cake kopen. Men stockeert net als Sprott fysiek uranium. Ideaal om in te spelen dus op hogere uraniumprijzen.

Northshore uranium etf belegt dan weer veel in mijnbedrijven. Zelf heb ik hier een positie in via opties.

Wil je echter het mijnrisico uitschakelen? Dan kijk je best naar Sprott. Sprott is de eigenaar van de uraniumtrust die de huidige squeeze aanstuurt en er vergoedingen voor ontvangt. Het fonds profiteert van de instroom in het fonds en van de onderliggende prijsstijging van uranium. Het heeft ook directe blootstelling aan verschillende uraniummijnen waarin ze hebben geïnvesteerd.

In deze column houdt Stefan Willems het forum van WallStreetBets in de gaten. Hij deelt met ons de meest interessante analyses in een herwerkte stijl. Deze week; hoe het uraniumfonds Sprott de uraniummarkt hoger duwt.

Meer leren over beleggen?

Wil je meer weten over onze analyses? Schrijf je dan in op onze beleggingsclub, waar Jan Reyns, professor Pascal Paepen en beursanalist Stefan Willems hun analyses delen. Inschrijvers kunnen nu profiteren van een voordeeltarief.

Published in Beleggen, Fondsen, Nieuws

Héél mooi artikel Stef. Helder en goed geSPEKt met kennis van zaken en argumenten.

VRAAG: Begrijp ik het dan goed dat, telkens er een grote instroom van geld is (door aandelenverkoop), dat er dan telkens weer een moment ontstaat om te ‘cashen’ (winst te nemen) om vervolgens na het zakken van de aandelen weer te kopen, te cashen enzovoort…?

Sprott zal geld blijven pompen in de uraniummarkt zolang hun aandeel tegen een premie noteert tegenover de intrinsieke waarde (optelsom uranium in wallet X prijs). Stijgt de prijs, dan stijgt de waarde van Sprott en is er weer incentive om nieuwe aandelen uit te geven, om dan weer uranium te kopen. Waarna de uraniumprijs stijgt en…

Positive feedbacklook in actie in een markt die zeer illiquide is.

En het antwoord op mijn vraag is? …

0 Ja, je begrijpt het goed

0 Neen, je begrijpt het verkeerd

sorry, stond ‘anoniem’

Heel mooi artikel, waarbij de vraag terug bij me opkomt hoe ethisch het is te beleggen in grondstoffen, waarbij een kleine groep rijk wordt door de prijzen kunstmatig op te drijven, terwijl de grote groep (consumenten) dit vertaald zien in duurdere producten, hier energie.

Geen verwijt naar personen die dergelijke grondstof-fondsen / ETF-s kopen, maar eerder een foutieve wetgeving.

Ik ben daar misschien naief in, ik ken ook niet het gehele plaatje, maar ik voel meer voor het beleggen in bedrijven die met grondstoffen een leuk en duurzaam product maken.

Ik ben all in met consolidated uranium. Hopelijk een goed idea M jos

All-in gaan is nooit een goed idee vind ik persoonlijk. Te hoog risico waarbij je geen bescherming hebt in de portefeuille. Zelf heb ik blootstelling 10% aan uraniumsector.

Ik heb dit artikel nu pas gelezen, mooie analyse. Als ik nu zou willen beleggen in fysiek uranium, wat zou ik dan best kiezen (en waarom): Yellow Cake of Sprott Physical Uranium Trust Fund ? Geldt de Positive feedbacklook die beschreven wordt voor Sprott Physical Uranium Trust Fund ook voor Yellow Cake ? Ik zie ook dat beide ongeveer 9 % gedaald zijn de laatste maand terwijl de uraniumprijs zelf veel minder gedaald is Verklaring ?