Evergrande: waarom beleggers overreageren

Waarop kunnen we vandaag overreageren? Ik denk dat we het antwoord op die vraag wel kennen. We zijn het weekend ingegaan met beleggers die vooruitkeken naar de vergadering van de Amerikaanse centrale bank, deze week en de beleidsbeslissing op woensdag, plus een hele reeks andere vergaderingen van centrale banken. Op maandag had men het echter enkel nog over Evergrande. Veel van dat gepraat heeft geleid tot 2008-vergelijkingen waarbij beleggers bekeken of we aan de vooravondd staan van een Lehman-gebeurtenis en een wereldwijde besmetting van de financiële markten.

Waarop kunnen we vandaag overreageren? Ik denk dat we het antwoord op die vraag wel kennen. We zijn het weekend ingegaan met beleggers die vooruitkeken naar de vergadering van de Amerikaanse centrale bank, deze week en de beleidsbeslissing op woensdag, plus een hele reeks andere vergaderingen van centrale banken. Op maandag had men het echter enkel nog over Evergrande. Veel van dat gepraat heeft geleid tot 2008-vergelijkingen waarbij beleggers bekeken of we aan de vooravondd staan van een Lehman-gebeurtenis en een wereldwijde besmetting van de financiële markten.

Laten we dit van tevoren duidelijk maken: dit is Lehman niet. Dit is niet het einde van de wereld. Dit is niet iets waar we voor weg moeten rennen en dekking zoeken. Maar wat is er dan wel echt aan de hand?

Laten we beginnen met de basis: wat is Evergrande?

Evergrande is China’s op één na grootste projectontwikkelaar, die vooral appartementen verkoopt aan Chinezen uit de middenklasse en de hogere klasse. In de loop der jaren is het bedrijf echter uitgegroeid tot een conglomeraat met activiteiten in een groot aantal sectoren. Van auto’s en gezondheidszorg tot media en financiën. De reden waarom het bedrijf nu de krantenkoppen domineert, is dat de vastgoedontwikkelaar met de zwaarste schuldenlast ter wereld meer dan 300 miljard dollar aan uitstaande schulden heeft uitstaan. Tevens zijn er zorgen over het vermogen van het bedrijf om betalingen te doen op aanstaande leningen en obligaties.

Is dit allemaal ‘nieuw’ nieuws?

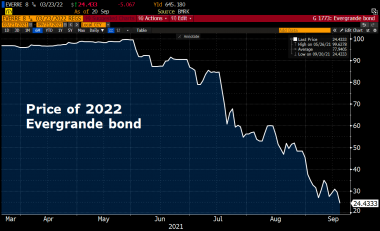

In tegenstelling tot de reactie op de wereldwijde markten sinds maandag, is het nieuws rond Evergrande niet pas in het weekend naar buiten gekomen. De markten zijn al maanden op de hoogte van de problemen bij het bedrijf en dat wordt weerspiegeld in de aandelenkoers, die sinds maart 2021 vrijwel in een rechte lijn naar beneden is gegaan.

Obligatiebeleggers werden zeker niet plots overvallen, want de dollarobligatie met vervaldatum 23 maart 2022 en een halfjaarlijkse coupon van 8,25% die donderdag 23 september betaald moest worden, is gekelderd van bijna pari (100 procent) sinds mei 2021 tot amper 24 procent van de nominale waarde begin deze week. De obligaties die in 2025 terugbetaald dienen te worden waren sinds juli al te koop aan minder dan de helft van hun nominale waarde. Het faillissement van Evergrande is bijgevolg al maanden ingeprijsd. En de nieuwsstroom is in diezelfde periode al even pijnlijk geweest. Van onderzoeken tot dagvaardingen, aannemers die de bouw stopzetten en de eis tot vervroegde aflossing van leningen.

Obligatiebeleggers werden zeker niet plots overvallen, want de dollarobligatie met vervaldatum 23 maart 2022 en een halfjaarlijkse coupon van 8,25% die donderdag 23 september betaald moest worden, is gekelderd van bijna pari (100 procent) sinds mei 2021 tot amper 24 procent van de nominale waarde begin deze week. De obligaties die in 2025 terugbetaald dienen te worden waren sinds juli al te koop aan minder dan de helft van hun nominale waarde. Het faillissement van Evergrande is bijgevolg al maanden ingeprijsd. En de nieuwsstroom is in diezelfde periode al even pijnlijk geweest. Van onderzoeken tot dagvaardingen, aannemers die de bouw stopzetten en de eis tot vervroegde aflossing van leningen.

Dus waarom nu?

Met de waslijst aan negatieve krantenkoppen van de afgelopen maanden, is het duidelijk dat beleggers zich bewust waren van de dreigende risico’s. Waarom werden de wereldwijde markten dan plotseling wakker en begonnen ze zich nu pas zorgen te maken over Evergrande?

We zullen het nooit echt zeker weten, maar misschien is het gewoon een geval van een late overreactie. De markten geven er niet om tot ze er om geven, en dan reageren ze overdreven. We hebben de marktstrategen de afgelopen weken steeds voorzichtiger horen worden, nu strategen één voor één hun visie bijstelden in de verwachting dat er een terugval zou komen.

Het sentiment is beslist neutraal geworden, waarbij vooral kleine beleggers pessimistischer geworden zijn. Met een zwak sentiment en beleggers die op zoek zijn naar excuses om te verkopen en winsten te beschermen, zou het gewoon een geval kunnen zijn van verkopen, uitgelokt door … verkopen! Dat heb je vooral in periodes met lage liquiditeit; vele Aziatische markten ware gesloten vanwege de vakantieperiode in de regio.

Wat is het financiële risico?

Laten we eens kijken wat er op het spel staat met het dreigende faillissement van Evergrande. Het grote getal dat iedereen noemt is Evergrande’s totale schuld van 2 biljoen Chinese Yuan, ongeveer 300 miljard dollar. Zeker niet weinig. Maar laten we dat in perspectief plaatsen. Van dat totaal bestaat slechts een relatief klein deel uit financiële effecten.

Laten we eens kijken wat er op het spel staat met het dreigende faillissement van Evergrande. Het grote getal dat iedereen noemt is Evergrande’s totale schuld van 2 biljoen Chinese Yuan, ongeveer 300 miljard dollar. Zeker niet weinig. Maar laten we dat in perspectief plaatsen. Van dat totaal bestaat slechts een relatief klein deel uit financiële effecten.

Hoe klein? Directe leningen zijn goed voor 573 miljard Chinese Yuan. Dat is slechts 88 miljard dollar, wat goed is voor 0,08% van de sectorleningen en slechts 0,04% van alle onshore obligaties. In geen geval een systeemrisico. Die financiële verplichtingen zijn gewoon te klein en te wijd verspreid over wereldwijde beleggers om op wereldschaal een systeemrisico te vormen. Er zal zeker besmettingsgevaar zijn, maar de voorwaarden voor een grootschalig besmettingsgevaar zijn er gewoon niet.

Wat is het echte risico?

De financiële verplichtingen zijn dus relatief klein. Maar hoe zit het met de rest van de verplichtingen? Dit is het deel van het risico dat er echt toe doet. Van de 2 biljoen Chinese Yuan waarover iedereen in paniek is, zit ongeveer de helft vast in handelsschulden. In feite leningen die door leveranciers of aannemers worden verstrekt.

Als Evergrande bijvoorbeeld een aantal wooneenheden bouwt, kan het de bouwmaterialen voor de komende 12 maanden financieren bij leveranciers. Hier kunnen de domino’s beginnen te vallen als de Chinese Communistische Partij (CCP) dit laat ontrafelen. Die handelsschulden zijn gebonden aan meer dan 8.000 partners. Het in gebreke blijven zou deze handelspartners in moeilijkheden brengen. Denk eens aan alle projecten die in de wacht zouden worden gezet. Die banen zijn in meer dan 220 steden en zou resulteren in niet-geleverde contractverkopen aan bijna 2 miljoen huizenkopers. Heel wat verontruste Chinese burgers dus.

Als Evergrande bijvoorbeeld een aantal wooneenheden bouwt, kan het de bouwmaterialen voor de komende 12 maanden financieren bij leveranciers. Hier kunnen de domino’s beginnen te vallen als de Chinese Communistische Partij (CCP) dit laat ontrafelen. Die handelsschulden zijn gebonden aan meer dan 8.000 partners. Het in gebreke blijven zou deze handelspartners in moeilijkheden brengen. Denk eens aan alle projecten die in de wacht zouden worden gezet. Die banen zijn in meer dan 220 steden en zou resulteren in niet-geleverde contractverkopen aan bijna 2 miljoen huizenkopers. Heel wat verontruste Chinese burgers dus.

Wat is het enige waar de CCP doodsbang voor is? Omver geworpen te worden. Hoe wordt iemand ten val gebracht? Sociale onrust. Hoe krijg je sociale onrust? Zeg tegen 8.000 partners dat ze hun geld niet krijgen. Vertel 2 miljoen mensen dat ze de huizen niet krijgen waar ze een aanbetaling op hebben gedaan. Vertel de naar schatting 70.000 mensen die vermogensproducten hebben gekocht die gekoppeld zijn aan Evergrande-leningen (voor 42 miljard dollar) dat hun investering waardeloos is. Waar het op neerkomt: een volledig faillissement van Evergrande zou leiden tot grote sociale onrust. Dit is waar de besmetting ligt. Niet in het financiële systeem, maar in het sociale weefsel in China.

Dus. Is dit een Lehman-moment?

Neen. Punt. De banden van de vastgoedsector met het financiële systeem zijn niet van dezelfde omvang als die van een grote investeringsbank. China is voor een groot deel een ‘command-and-control’-economie. In een extreem scenario, zelfs als de kapitaalmarkten voor alle Chinese vastgoedbedrijven gesloten zouden zijn, zouden de toezichthouders de banken kunnen opdragen leningen te verstrekken aan dergelijke bedrijven, zodat deze het hoofd boven water kunnen houden en de tijd hebben om indien nodig een uitgebreide “uitweg” te vinden. Een staking van de kredietverstrekkers in een strategisch belangrijk deel van de economie zoals de vastgoedsector zou – eenvoudig gezegd – een beleidsfout zijn. De CCP zou het moeten laten gebeuren. En als ze een puinhoop willen, kunnen ze het laten gebeuren. Als ze een gecontroleerde wanbetaling willen, kunnen ze dat ook orkestreren.

Neen. Punt. De banden van de vastgoedsector met het financiële systeem zijn niet van dezelfde omvang als die van een grote investeringsbank. China is voor een groot deel een ‘command-and-control’-economie. In een extreem scenario, zelfs als de kapitaalmarkten voor alle Chinese vastgoedbedrijven gesloten zouden zijn, zouden de toezichthouders de banken kunnen opdragen leningen te verstrekken aan dergelijke bedrijven, zodat deze het hoofd boven water kunnen houden en de tijd hebben om indien nodig een uitgebreide “uitweg” te vinden. Een staking van de kredietverstrekkers in een strategisch belangrijk deel van de economie zoals de vastgoedsector zou – eenvoudig gezegd – een beleidsfout zijn. De CCP zou het moeten laten gebeuren. En als ze een puinhoop willen, kunnen ze het laten gebeuren. Als ze een gecontroleerde wanbetaling willen, kunnen ze dat ook orkestreren.

De les van Lehman: moreel risico moet ondergeschikt worden aan systeemrisico. We horen nu al over sociale onrust en protesten. Werknemers protesteren omdat ze niet betaald zijn. Kopers van vermogensproducten protesteren omdat ze hun geld terug willen. Leveranciers protesteren omdat ze niet betaald zijn. Dit is de besmettingsroute die de CCP zich niet kan veroorloven te zien verspreiden. Verwacht dan ook dat de CCP liquiditeit in het systeem zal pompen om ervoor te zorgen dat de besmetting gedempt blijft. En bij herstructurering zullen huizenkopers en werknemers waarschijnlijk worden betaald ten koste van het eigen vermogen. Op de een of andere manier moet de sociale onrust worden beteugeld.

Is dit genoeg voor een Lehman-moment?

Neen. We komen niet eens in de buurt. Besmetting vindt plaats via banken en geen enkele systeemrelevante Amerikaanse bank is wezenlijk blootgesteld. Een vertraging van de groei van het Chinese BBP heeft weinig doorwerking in de groei van de VS, omdat 70% van de groei van de VS wordt aangedreven door binnenlandse consumptie. De VS koopt goederen van China, maar de VS is zeer beperkt afhankelijk van de export naar China. Europa daarentegen kan een bescheiden klap te verwerken krijgen naarmate China de schuldhefboom verder afbouwt. Dit zal leiden tot minder investeringen in vaste activa en minder invoer uit de EU. Maar dit zullen gevolgen van de tweede orde zijn die zich waarschijnlijk ook zonder een faillissement van Evergrande zullen voordoen omdat China zijn economie blijft herstructureren.

Waar het op neerkomt: Evergrande is het offerlam. China geeft hiermee een signaal en laat Evergrande de pijn voelen, terwijl de risico’s afgeschermd blijven. De boodschap? Let op uw hefboom en let op uw schuld. Banken hebben de touwtjes in handen en het omzeilen van het systeem wordt niet getolereerd.

Verandert dit onze vooruitzichten?

Ondanks alle negatieve krantenkoppen en de nog steeds onzekere uitkomst, is het moeilijk te zeggen dat dit de vooruitzichten wezenlijk verandert. De “Wall of Worry” wordt met de dag groter, het sentiment en de positionering zijn neutraal tot bearish, het Covid-front lijkt te verbeteren, en al die groeikatalysatoren blijven intact: robuuste consumenten, sterke bedrijfsbalansen, voorraadaanvulling en een opkomende investeringscyclus.

Ondanks alle negatieve krantenkoppen en de nog steeds onzekere uitkomst, is het moeilijk te zeggen dat dit de vooruitzichten wezenlijk verandert. De “Wall of Worry” wordt met de dag groter, het sentiment en de positionering zijn neutraal tot bearish, het Covid-front lijkt te verbeteren, en al die groeikatalysatoren blijven intact: robuuste consumenten, sterke bedrijfsbalansen, voorraadaanvulling en een opkomende investeringscyclus.

Beleggers hebben verhalen gerecycleerd en gezocht naar een excuus om te verkopen, maar de markten zijn opmerkelijk veerkrachtig gebleven en die vooruitzichten houden aan. Een gezonde consument + gezonde bedrijven die overvloedig cash hebben + een dovish Fed + soepele financiële voorwaarden zijn een perfect recept voor sterke groei en risico’s. Evergrande verandert daar niets aan.

Dit artikel werd aangeleverd door Garrett Melson en Jack Janasiewicz van Natixis Investment Managers

Eerder deze week vroeg Spaarvarkens.be ook al aan grondstoffenspecialist Boris Cukon zijn mening over het dreigende bankroet van Evergrande. Lees zijn reactie hier: Boris Cukon: ‘Chinese vastgoedzorgen zijn excuus voor winstnemingen’. Drie nieuwe favoriete beleggingen – Spaarvarkens.be

Published in Beleggen, Nieuws

Reacties