Deel 2: Vooruitzichten voor beleggers in 2022 door Puilaetco

Deel 2: Vooruitzichten voor beleggers in 2022 door Puilaetco

De oorlog in Oekraïne, COVID-19 en het optrekken van de rente door de FED maken de vooruitzichten op de financiële markten onzeker. Op de langere termijn zal deze veranderende wereld volgens Puilaetco vergaande gevolgen hebben voor beleggers. De private bank licht daarom haar halfjaarlijkse vijf beleggingsvooruitzichten toe om uw portefeuille toekomstgericht te maken. De normalisatie van de inflatie, de groene transitie en technologie als blijver vormen de onderwerpen van deel 2 van deze reeks.

Leren leven met inflatie

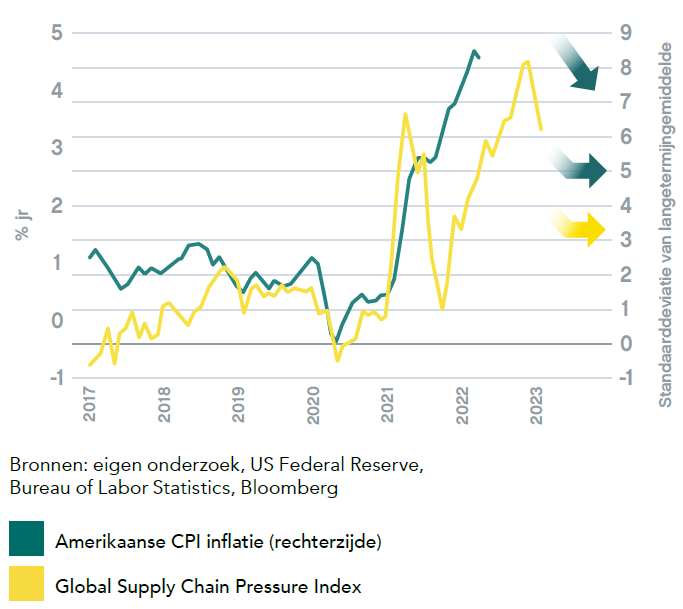

Door de lockdowns konden toeleveringsketens niet langer naar behoren functioneren (zie piek gele lijn midden 2021). Het komt er op neer dat consumenten hun online bestelde pakketten niet tijdig ontvingen en ook nog eens meer moesten betalen (zie piek groene lijn in 2021) . Het betalen van een meerprijs was bovendien geen garantie dat het pakket alsnog geleverd werd. Naar het einde van 2021 kon de situatie weer normaliseren. Het herstel was maar van korte duur door de lockdowns in China als gevolg van nieuwe corona besmettingen en Rusland dat Oekraïne binnen viel. Dit zorgde weer voor een nieuwe piek in de druk op toeleveringsketens en hogere inflatie (lees nog duurdere prijzen).

De verwachting van hoofdeconoom Antonucci is dat de inflatie zich weer zal normaliseren, maar op een hoger niveau zal blijven in vergelijking met het gemiddelde van de afgelopen jaren. De verklaring voor deze stelling ligt in de oorzaak van de inflatie die géén gevolg is van een toename van de vraag, maar door de problemen in de toeleveringsketen langs de aanbodzijde.

Voor corona gingen economen altijd uit van een normaal werkende aanbodketen die meebeweegt met de vraag. Het was als consument de normaalste zaak ter wereld om bestelde goederen onmiddellijk te ontvangen. Vaak binnen 24u en 7 op 7. Sinds corona is de aanbodzijde van de economie echter serieus verstoord. Dit is te merken aan de prijzen die consumenten vandaag betalen aan de benzinepomp. Zo ging de olieprijs van 15 dollar naar 102 dollar op moment van schrijven. Dat is een stijging van zo’n 580%. Die prijs is niet houdbaar op lange termijn omdat dit de vraag naar olie compleet vernietigt. Na verloop van tijd zullen mensen hun wagen minder gebruiken omdat ze het geld nodig hebben om hun energiefactuur te betalen. De olieprijs zal dan ook niet anders kunnen dan dalen. Bovendien doen zowel overheden als bedrijven de nodige inspanningen om de toeleveringsketens weer te herstellen. Alhoewel de verstoring van de toeleveringsketen dus van oorsprong een inflatoir karakter (lees zorgt voor inflatie en duurdere prijzen) heeft, verandert dit door het herstellen van de toeleveringsketens en de vraag die afneemt bij consumenten naar een deflatoir karakter (lees dit zorgt voor het dalen van de inflatie en de prijzen).

Daarnaast spelen er nog andere inflatoire krachten zoals de transitie naar duurzame energie en het herlokaliseren van toeleveringsketens dichter naar huis. Het is immers duurder om energie te verduurzamen wanneer er nog weinig krachtige, groene alternatieven zijn. Ook het herlokaliseren van productieketens is duurder op korte termijn. Over deze zaken hebben de centrale banken weinig controle. “Dat is ook de reden waarom we verwachten dat deze (aanbod)drijvers van inflatie géén aanleiding zullen geven tot renteverhogingen van centrale banken” zegt Antonucci. De controle van centrale banken beperkt zich immers tot de vraag. Aan aanbodgestuurde inflatie kunnen ze weinig doen.

Verder is er nog een sterke deflatoire kracht aanwezig in de financiële markten namelijk technologische innovatie. Door de technologische vooruitgang zijn een groot deel producten en diensten goedkoper geworden. Zo kan bellen uit het buitenland een pak goedkoper dan vroeger door bedrijven zoals Whatsapp. Ook de prijzen van televisies en smartphones zijn sterk gedaald.

Alhoewel centrale banken geen controle hebben over de oorzaken van stijgende inflatie verwacht hoofdeconoom Antonucci wel dat rentes nog verder zullen stijgen. Echter zal de rente zijn piek bereiken op een niveau dat lager is dan voorgaande economische cycli. Op basis van de stand van Europese tienjaarsobligaties zal de maximumhoogte van de rente op 2% uitkomen. In de VS verwacht Puilaetco een langetermijnrente van maximaal 3,5%. “In vergelijking met twintig jaar geleden is een langetermijnrente van 2% nog steeds erg laag”, benadrukt de hoofdeconoom.

Duurzame en betrouwbare energie

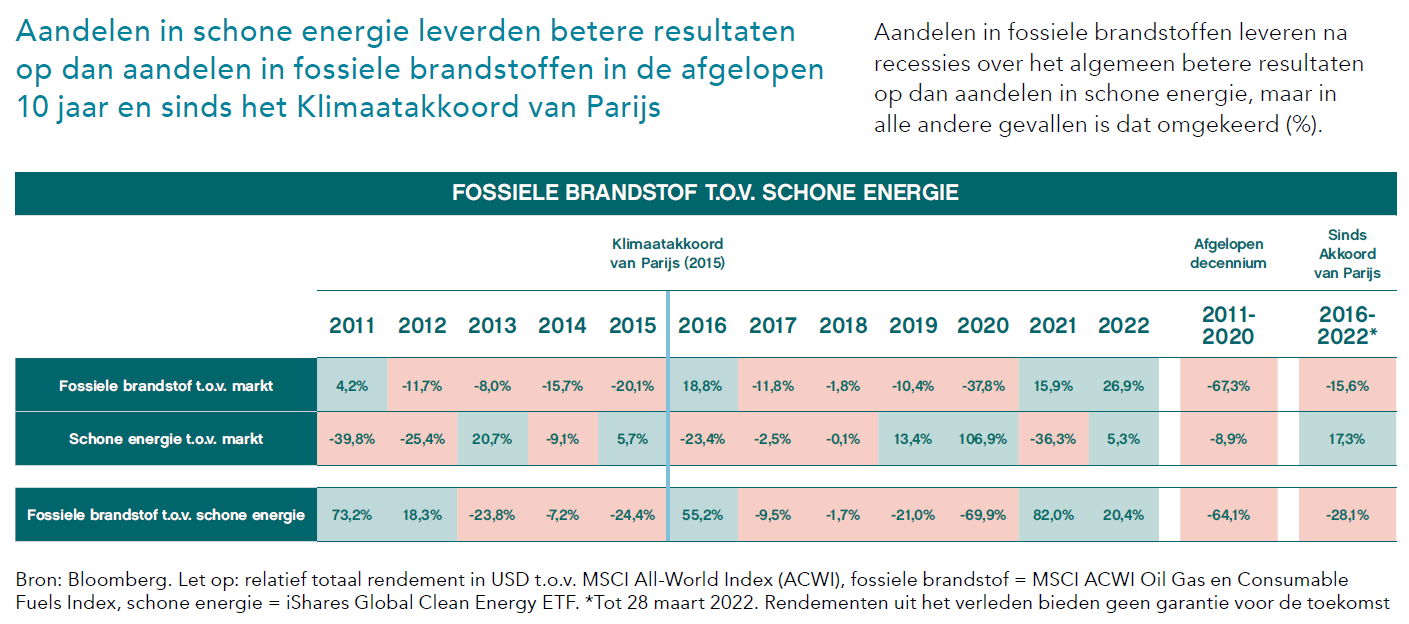

In het jaar voorafgaand aan de oorlog in Oekraïne bleven aandelen in schone energie achter op de bredere markten, terwijl aandelen in fossiele brandstoffen relatief betere resultaten boekten.

Er speelden een aantal factoren een rol: de omslag van groei- naar waardeaandelen, de opkomende vraag door de heropeningen, tekorten aan fossiele brandstoffen en druk op de marges van schone technologie. De oorlog in Oekraïne heeft de bakens verzet: zowel waterstof als schone energie beginnen uit het dal te klimmen en behoren tot de thema’s die de beste resultaten boeken sinds het uitbreken van het conflict.

De markt concentreert zich momenteel op de kortetermijnbehoefte om de aanvoer van fossiele brandstoffen veilig te stellen, vanwege het risico op verstoring door de oorlog, met name vanuit een grote leverancier als Rusland. Maar als we de langetermijngevolgen bekijken, kunnen we eerder een versnelde toename van beleggingen in schone energie en duurzame oplossingen verwachten dan een grote opleving van de fossielebrandstofmarkt.

Wanneer de gevolgen van de oorlog minder voelbaar worden, kan de populariteit van fossiele brandstoffen afnemen.

Beleg voor de lange termijn

Het is belangrijker om langdurig terug en vooruit te blikken bij het beleggen in de energie van de toekomst, dan beslissingen te nemen op basis van kortetermijncrisissen.

In de afgelopen 10 jaar leverden aandelen in fossiele brandstoffen minder op dan de bredere markten. Aandelen in schone technologie leverden op hun beurt betere resultaten op dan aandelen in fossiele brandstoffen. Aandelen in schone energie leverden betere resultaten op dan de markten sinds het Klimaatakkoord van Parijs werd gesloten in 2015.

De recente gebeurtenissen in Oekraïne hebben aangetoond wat de risico’s zijn als landen afhankelijk zijn van slechts een paar fossiele brandstof leveranciers. Het is dus cruciaal om over te stappen naar lokale duurzame energie en andere schone technologieën te implementeren.

Geen fan van waterstof

Langetermijnbeleggers moeten meer blootstelling krijgen aan een breed scala van technologieën op het gebied van de energietransitie. Thema’s zoals schone energie, elektrisch vervoer, waterstof en energiebesparing kunnen in de jaren na de oorlog in Oekraïne een vlucht nemen. De groene waterstofindustrie staat nog in de kinderschoenen, en daarom is waterstof als thema waarschijnlijk voorlopig nog volatiel in vergelijking met de gevestigde thema’s op het gebied van duurzame energie.

Technologie

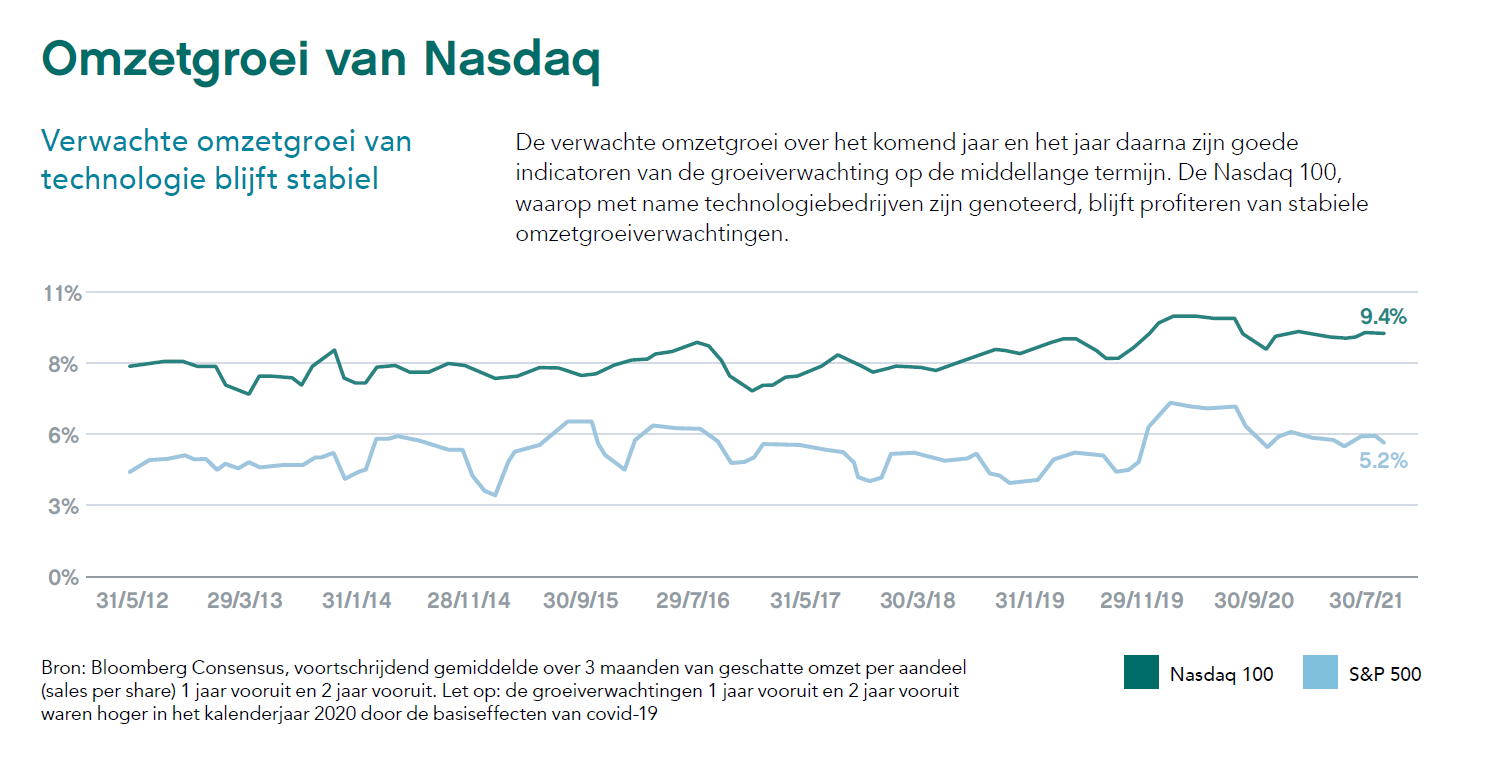

De bredere technologie-indices zoals de Nasdaq 100 zijn gedaald vanaf de recente top. De markt blijft discussiëren over het effect van rentestijgingen op waarderingen en terugvallende economische groei na de pandemie. Aan de andere kant hebben veel aandelen in megatechnologie zoals Alphabet (Google) relatief goed stand gehouden. De langetermijnverwachtingen voor technologie en innovatie blijven stabiel.

De winsten van bedrijven die zijn blootgesteld aan technologieën van de toekomst zullen naar verwachting sneller groeien dan die van de bredere markten. In de komende 2 jaar houdt de verwachte omzetgroei voor bedrijven in de Nasdaq 100 gelijke tred met de recente geschiedenis. Dit komt uit op 9% per jaar in vergelijking met een langetermijngemiddelde van 8-10%. Het feit dat de groeiverwachting van de omzet gelijk blijft en de winsten sneller groeien dan de brede markt houdt in dat op basis van de koerswinst verhouding technologieaandelen nu aantrekkelijker geprijsd zijn.

Door belangrijke internationale gebeurtenissen is alle aandacht nu gericht op de grote wereldproblemen, zoals klimaatverandering, afhankelijkheid van energie, de risico’s van pandemieën, dataveiligheid, voedselonzekerheid en weerbaarheid van toeleveringsketens. Deze grote problemen worden naar verwachting vrijwel allemaal opgelost met behulp van bestaande of nieuwe technologieën.

Technologie zal dus van groot belang zijn om wereldproblemen op te lossen en nieuwe producten en diensten op de markt te brengen. Technologiebedrijven zijn aldus een must-have in de portefeuille van beleggers.

Published in Beleggen, Nieuws

Maak jullie aub geen illusies ! Mijd aandelen als de pest. De BEL20 daalt wellicht naar 1000, komende van van 4000 (1/4, net zoals in de jaren ’70).

En devaluatie van de eur (al bezig) zal niet helpen. Wat heeft de EU nog te bieden ? De EU wordt een armenhuis.