Deel 1: Vooruitzichten voor beleggers in 2022 door Puilaetco

Vooruitzichten voor beleggers in 2022 door Puilaetco

De oorlog in Oekraïne, covid-19 en het optrekken van de rente door de FED maken de vooruitzichten onzekerder. Op de langere termijn zal deze veranderende wereld volgens Puilaetco vergaande gevolgen hebben voor beleggers. De private bank licht haar halfjaarlijkse vijf beleggingsvooruitzichten toe om uw portefeuille toekomstgericht te maken. Het gaat om beleggen in kwaliteit, herlocaliseren van toeleveringsketens, de normalisatie van de inflatie, de groene transitie en technologie als blijver.

Ontwrichting binnen bedrijven en sectoren

De huidige economische omstandigheden: stagflatie, dalend consumenten- en ondernemersvertrouwen, een verkrapping van het financiële beleid en verstoring van de toeleveringsketens zorgt voor de nodige onzekerheid op de financiële markten.

In het basisscenario van Puilaetco gaat de wereldwijde groei zijn hoogtepunt voorbij, maar blijft deze nog wel ondersteund door de heropening van de economie na de pandemie en de massale uitgave van spaargeld. Daarnaast zijn er ook neerwaartse risico’s aanwezig, zoals een recessie in de eurozone – zeker als de oorlog in Oekraïne verder escaleert of nog veel langer duurt. Dit is logisch omdat Europese landen normaliter grote afnemers zijn van Russische olie en gas. De VS importeert daarentegen niets van olie en gas uit Rusland. Gezien hun beperkte blootstelling verwacht Puilaetco geen grote krimp van de economische groei in deze regio’s in de komende 18 maanden.

Vijf beleggingsovertuigingen

Bedrijven in zwaar weer

“Door de dure energieprijzen , hoge inflatie en problemen met de toeleveringsketen moeten beleggers op zoek gaan naar bedrijven die deze omstandigheden de baas kunnen”, stelt Marc Eeckhout, Senior Strategist bij Puilaetco. Concreet zijn het bedrijven met een robuuste balans en die winstgevend zijn en niet te veel schulden hebben. Dit is meetbaar door de nettoschuld van een bedrijf te delen door de EBIT en dit af te zetten tegen het gemiddelde van de markt. Hoe lager de verhouding hoe beter.

Daarnaast is de nodige flexibiliteit vereist, een voldoende groot marktaandeel en een sterke prijszettingsvermogen. Met andere woorden moeten bedrijven goed kunnen omgaan met de stijgende inflatie en deze ook makkelijk kunnen doorrekenen aan hun klanten. Microsoft is hier een goed voorbeeld van. Wanneer het softwarebedrijf namelijk zijn prijzen verhoogt, zal dit voor een beperkt aantal klanten de aanleiding geven om hun abonnement op te zeggen.

Verder benadrukt Van Eeckhout dat bedrijven die in staat zijn om te investeren wanneer de economie slabakt een streepje voor hebben. Dit is maar mogelijk voor zover bedrijven beschikken over voldoende financiële draagkracht. Amazon heeft bijvoorbeeld vorig jaar 13,5 miljoen m2 aan opslagruimte gebouwd. Dit jaar komt hier nog is 12 miljoen m2 bij. Vandaag kampen ze wel nog met enige leegstand, maar ze zijn met hun investeringen tenminste klaar voor de toekomst. Walmart, een concurrent van Amazon heeft in vergelijking 14 miljoen m2 opslagruimte kunnen bekomen. Echter is die extra ruimte een resultaat gemeten over een periode van vijftig jaar ten opzichte van één jaar bij Amazon.

De bedrijven die aan bovenstaande voorwaarden voldoen zijn kwalitatieve groeiaandelen die net dit jaar zijn afgestraft. De hele NASDAQ-index is in zijn geheel gedaald, ook kwaliteitsvolle bedrijven kregen (onterechte) klappen. Al is de daling niet noodzakelijk negatief te noemen. Het laat beleggers toe om goede bedrijven tegen een voordelige prijs te kunnen kopen. Bovendien gaan de zogenaamde zombiebedrijven die puur leunen op overheidssteun en goedkope financiering failliet, wat meer lucht geeft aan de economie. De sterke bedrijven kunnen hierdoor hun marktaandeel ook verder laten groeien.

Herplaatsen, herstellen en geruststellen

Diverse nieuwe wetten waaronder de Europese en Amerikaanse CHIPS-wet tonen dat overheden de nodige inspanningen doen om meer diversiteit aan te brengen in de toeleveringsketens en om strategisch belangrijke bedrijfstakken weer in eigen land te vestigen. Met de oorlog in Oekraïne hebben bedrijven immers begrepen dat geopolitieke onzekerheid toeleveringsketens kan verstoren waardoor klanten noodgedwongen langer op hun bestelling moeten wachten.

Al is het als bedrijf niet altijd mogelijk om de productie terug in eigen land te brengen. Dit is het geval voor chips die slechts in een beperkt aantal landen gemaakt worden. Hier is het aldus wachten op herstel of normalisering van de chipsector. Het enige wat bedrijven kunnen doen is hun voorraadbeheer evolueren van een just-in-time voorraadlogistiek naar een just-in-case systeem. Dit houdt in dat bedrijven meer voorraden aanhouden om het risico op tekorten te vermijden bij onvoorziene omstandigheden.

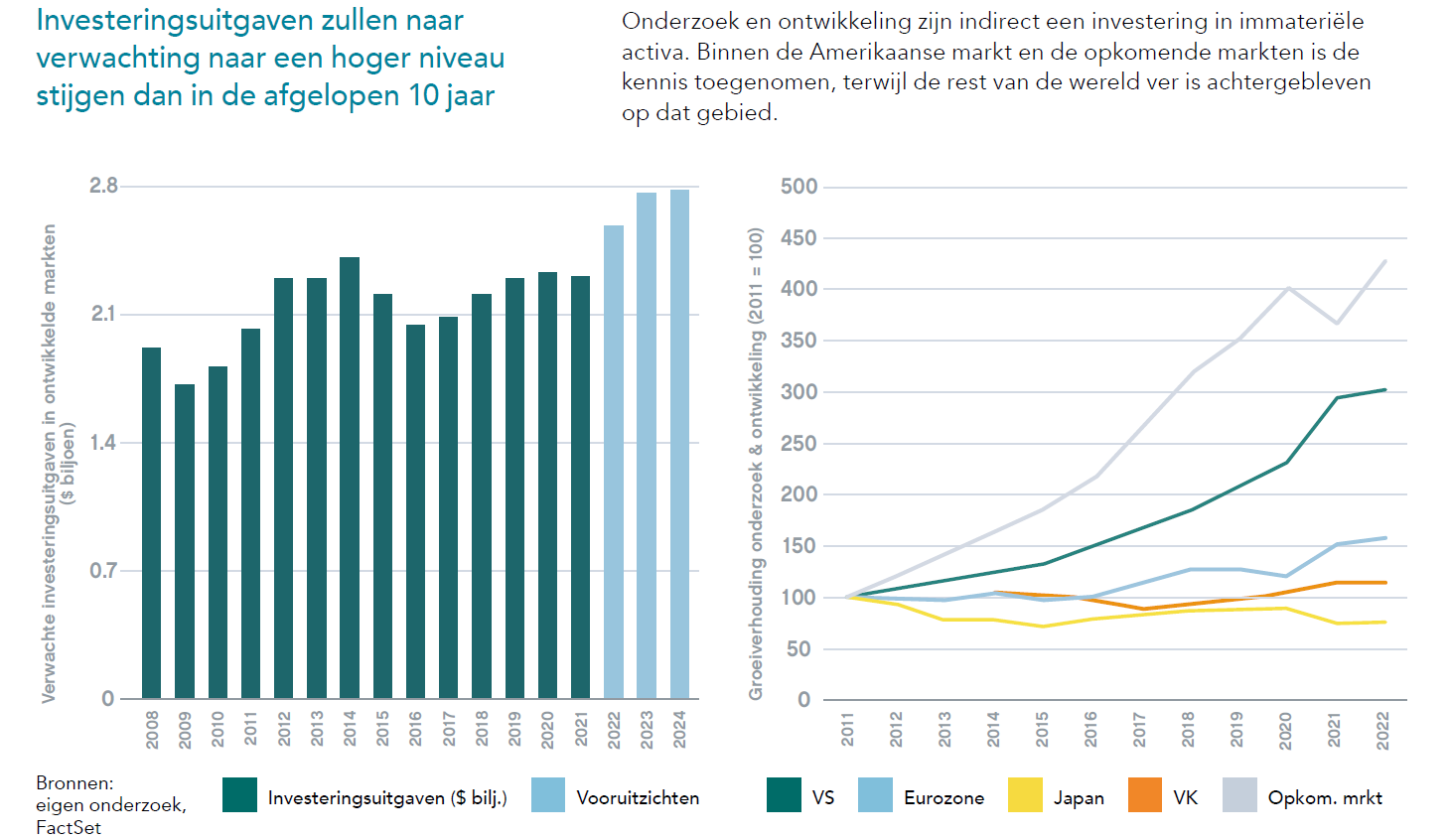

Om mensen gerust te stellen dat de toeleveringsketens van o.a. energie betrouwbaar zijn, hebben beleidsmakers begrepen dat er grote investeringen nodig zijn. Ook bedrijven geven zelf aan dat ze komende jaren weer meer gaan investeren. Dat is opvallend omdat de afgelopen tien jaar afnemende investeringsuitgaven de trend waren. Puilaetco verwacht voor de komende jaren een stapsgewijze stijging van de investeringen. Vooral Amerikaanse technologiebedrijven zullen hiervan profiteren omwille van de grote hoeveelheden cash die ze beschikbaar hebben om bijkomende investeringen te kunnen doen.

Bovendien wordt deze trend nog verder ondersteund door de grote investeringen die de Amerikaanse technologiebedrijven al hebben gedaan in immateriële activa (lees intellectueel eigendom of simpelweg kennis). Om deze investeringen te faciliteren zijn er ook investeringen in fysieke activa vereist (lees meer fabrieken nodig). Dit betekent dat de maakbedrijven die de producten produceren ook kunnen profiteren van deze trend. “Er zijn immers ondernemingen in de industrie actief die ervoor zorgen dat de productie opnieuw op peil komt, dat de juiste producten op de markt komen en aldus marktaandeel creëren”, zegt Van Eeckhout. Binnen dat ecosysteem verkiest Puilaetco de producenten van eindproducten.

In het volgende deel van deze reeks kan u verder lezen over inflatie, de evolutie naar duurzame energie en technologie.

Published in Beleggen, Nieuws

Heel interessant artikel, maar jammer van de erg storende spellingfouten.

Dank José voor het compliment en het melden. Hopelijk zijn de foutjes er nu uit ;-)

Inflatie van 10% en rente van 2% (moest 12% zijn, zie de jaren ’70, geeft reële rente van 2%).

En Peter Praet (ex-ECB) en Johan Van Overtveldt (EP) raden de beleggers/spaarders aan te blijven zitten ! Lagarde is mordicus tegen een fatsoenlijke beloning voor de spaarders.

Wie is hier de grootste gek ? Zij wellicht niet (IT en FR staatsschuld weginflateren; EU loopbaan).

Geef toe: de Vlamingen zijn hier onnozel genoeg voor (zie Belgie), maar hoe gaan de uitgeslapen Spaghetti’s en Sansculotten hierop reageren ?