Zal de FED (of Vladimir Poetin) het beursfeestje verstoren ?

Het is een bekend gezegde over de Amerikaanse centrale bank : “It is the FED’s job to take away the punch bowl just as the party gets going”. De Amerikaanse centrale bank neemt dus de liquiditeiten weg wanneer ze vreest dat er een oververhitting van de economie zal komen en dat als gevolg hiervan de inflatie zal oplopen.

Eigenlijk is de FED nu al “behind the curve”, achter op de realiteit. De inflatie is immers al gestegen. Het Amerikaanse inflatiecijfer over de maand december bedraagt zelfs 7 % en is hiermee op het hoogste niveau sinds 1982 ! Waarom heeft de FED de rente dan nog niet verhoogd? De voornaamste reden is de visie dat de inflatie-opstoot slechts tijdelijk is en er in de loop van 2022 een merkelijke terugval van de inflatie zal zijn.

FED zal in actie komen

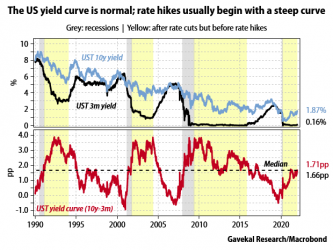

Toch heeft de voorzitter van de FED, Jerome Powell, ondertussen duidelijk gemaakt dat er in de loop van dit jaar 3 tot mogelijk zelfs 4 renteverhogingen zullen volgen. De vraag die hierbij uiteraard naar boven komt: “Tot welk niveau zal de FED de rente verhogen ?”. De onderstaande grafiek geeft al een duidelijke hint. In het verleden heeft de FED de korte- termijnrente telkens verhoogd tot net boven het niveau van de 10-jarige rente (in technische termen tot de yield curve negatief werd). Een negatieve yield curve is in het verleden een goede voorspeller van een recessie gebleken en in dergelijke periode valt de inflatie dan (fors) terug.

De rente op een 10-jarige Amerikaanse staatsobligatie is momenteel 1,87% dus de “target” voor de FED zou 2% kunnen zijn. Dit is uiteraard nog steeds geen erg hoog renteniveau en het is nog de vraag of de FED wel tot dit niveau zal geraken. Zoals de bovenstaande grafiek ook weergeeft, startte de FED in het verleden met renteverhogingen toen het verschil tussen de korte en de lange rente veel groter was. In technische termen toen de yield curve heel steil was. De FED start immers niet met renteverhogingen met als doel om de yield curve invers te maken en een recessie uit te lokken, maar veeleer om de economie af te zwakken. In dergelijk scenario zou de FED eigenlijk al moeten stoppen met renteverhogingen op een niveau van 1 tot 1,5%.

Consumentenvertrouwen ziet geen herstel

De FED kijkt uiteraard niet enkel naar het niveau van de inflatie, maar ook naar de groeiverwachtingen. Daar is er toch wel iets merkwaardigs aan de hand. Ondanks de sterke groei in 2021 en de extreem lage werkloosheid heeft het consumentenvertrouwen toch geen merkelijk herstel kunnen maken na de terugval tijdens de Corona-lockdown.

Ook al is het consumentenvertrouwen enkel gebaseerd op enquêtes en mensen vaak andere zaken doen dan wat ze zeggen, toch is het zwakke consumentenvertrouwen een indicatie dat de huidige economische groei fragiel is en een plotse omslag nooit is uitgesloten. De FED zal daarom uiterst voorzichtig te werk gaan.

Samengevat denken wij dus niet dat de rente voldoende zal stijgen om het beursfeestje tot een einde te brengen. Maar uiteraard is de FED niet de enige zorg van beleggers. Velen vragen zich ook af of Poetin van plan is om Oekraïne binnen te vallen en zo een oorlog te starten ?

Uiteraard zijn wij “maar” economen. Het is ook voor ons moeilijk om te voorspellen wat er hier verder zal gebeuren. De Eerste Wereldoorlog en vele andere oorlogen zijn ooit begonnen door een onwaarschijnlijke samenloop van omstandigheden. Maar toch zouden we durven vooropstellen dat Poetin weliswaar geen vrees heeft voor opstand van zijn eigen populatie, maar dat hij toch wel weet dat de economische sancties na een inval in Oekraïne de Russische “Olaf met de pet” toch wel echt pijn zullen doen. Mogelijk probeert hij andere toegevingen los te weken van de Amerikanen. De Europeanen zijn in deze slechts toeschouwers.

Tot nader order denken wij dus ook niet dat Vladimir Poetin het beursfeestje fundamenteel zal verstoren.

Als vermogensbeheerders dienen we echter met vele scenario’s rekening te houden. Binnen de portefeuilles van 1Vermogensbeheer wapenen we ons tegen mogelijk moeilijkere beurstijden door ook in “alternatieve beleggingen” te investeren. Hieronder verstaan wij o.a. goud. Zo hebben we een tracker op fysiek goud en aandelen van de grootste goudmijn ter wereld – Newmont Corporation – in portefeuille. In tijden van crisis doet het goud het traditioneel goed. De onderstaande grafiek geeft weer dat de goudprijs mogelijk voor een uitbraak staat.

Deze column kwam tot stand met de hulp van 1Vermogensbeheer.

Published in Beleggen, beleggen voor beginners, Nieuws

Reacties