Nieuw boek over de toekomst van ons geld

De nieuwe financiële revolutie

Cash geld is letterlijk en figuurlijk vies geworden. In zijn nieuwe boek ‘De nieuwe financiële revolutie’ legt macro-econoom Mark Scholliers haarfijn uit hoe we zo zijn afgegleden. In het vlot verteerbare boek van 133 pagina’s poneert hij ook oplossingen. Hier krijgt u al een mooie introductie. Wie het boek wil bestellen: kijk onderaan, bij het slot, hoe bezoekers van Spaarvarkens.be 10% korting krijgen en gratis verzending.

Blijft de ECB obligaties opkopen? Gaat de rente nog lager? En wat met cash?

Hoe minder ervan circuleert, hoe makkelijker het voor de overheid is om te achterhalen wat iedereen met zijn centen doet: giraal geld is eenvoudig traceerbaar.

Hoe minder ervan circuleert, hoe makkelijker het voor de overheid is om te achterhalen wat iedereen met zijn centen doet: giraal geld is eenvoudig traceerbaar.

Sinds de financiële crisis van 2008-2009 is de rol van de grote centrale banken enorm gegroeid. Ze sturen niet alleen het monetaire beleid, maar treffen ook maatregelen die de economisch-sociale structuur van onze samenleving ingrijpend beïnvloeden, en niet altijd in goede zin. Een eerste belangrijk kwalijk gevolg is de toenemende inkomensongelijkheid. Ultralage tot negatieve rentevoeten zijn nefast voor spaarders en obligatiebeleggers; ze zijn een zegen voor aandelen en vastgoed.

Kapitaalkrachtigen

Relatief gesproken, is het bezit van aandelen en vastgoed veel meer verspreid bij kapitaalkrachtigen dan bij de lagere inkomensgroepen. De waardestijgingen van aandelen en vastgoed sinds de financiële crisis zijn fenomenaal; de covid-19 crash is intussen vergeten. Spaarders daarentegen verliezen ieder jaar aan koopkracht omdat hun rentevergoeding de inflatie niet dekt. Een ander negatief gevolg is de bevoordeling van grote bedrijven en financiële groepen.

Nesltlé of Unilever

Als je naam Nestlé of Unilever is, leen je vandaag op tien jaar tegen negatieve rente met dank aan de kwantitatieve versoepeling. Nog beter af ben je indien je een grote financiële groep uit de eurozone bent. Dan krijg je overvloedig krediet rechtstreeks van de ECB met als bonus dat de centrale bank aan jou rente betaalt en niet omgekeerd. Ben je daarentegen een middelgrote KMO, dan kost een langlopende investeringslening je gemakkelijk 1,5% per jaar. Tenslotte moedigt een omgeving van ultralage rente en overvloedig krediet risicogedrag aan. Sommigen voelen zich gedwongen vastrentende producten te ruilen voor meer risicovolle zoals aandelen, omdat ze nu eenmaal een minimaal roerend inkomen nodig hebben.

Nevenschade

Volgens de grote centrale banken zijn deze tegendraadse ontwikkelingen de onafwendbare nevenschade van een beleid dat erop gericht is de tewerkstelling te ondersteunen en deflatie te vermijden. Naast de vraag of lage rente wel leidt tot hogere inflatie is er veel meer aan de hand. Ondersteunen de herhaalde bevestigingen door centraalbankiers dat de rente nog lange tijd zeer laag blijft net niet de verwachting dat ook de inflatie laag blijft?

Kreunt

Enerzijds heb je de beduidend toegenomen slagkracht van de grote centrale banken zoals hierboven geschetst. Maar daarbovenop zijn er de stijgende overheidstekorten die door de covid-19 pandemie nog extra rugwind hebben gekregen en de enorme uitdagingen wat betreft klimaatverandering, migratie en de verdere financialisering van de economie. Dit alles terwijl het financiële stelsel nu al kreunt onder een nauwelijks te torsen schuldenlast.

Standaard

Korte termijn denken overheerst. Dat is begrijpelijk als het erom gaat het economisch weefsel in tijden van corona te beschermen. Echter, wanneer het creëren van nieuwe schulden verwordt tot het standaardantwoord op ieder probleem groot of klein, is er iets grondig mis. Dan stevenen we af op zwaar financieel weer onder de vorm van schuldherschikkingen, valutaoorlogen of fiks oplopende inflatie.

Lede ogen

Veel economen zien dit met lede ogen gebeuren en zoeken naar oplossingen. Sommigen zoals onder meer Paul de Grauwe (London School of Economics) stellen dat een overheid nu schulden moet maken omdat de rente zo laag tot negatief is. Investeringen bv. in infrastructuur verdienen zich daardoor veel sneller terug: de productiviteit stijgt, de bbp groei versnelt zodat finaal de overheidsschuld als percent van het bbp daalt. Anderen zoals bv. Stephanie Kelton (State University of New York) gaan nog een (grote) stap verder en pleiten voor ongebreidelde overheidsuitgaven vanuit de visie dat een land als de Verenigde Staten zijn eigen munt uitgeeft en bijgevolg niet failliet kan gaan. Dit is utopisch denken dat om allerlei redenen in de realiteit niet werkbaar is. Het is geen toeval dat dergelijke uitspraken van een van de belangrijkste pleitbezorgsters van wat men de Moderne Monetaire Theorie (MMT) noemt, politiek veel bijval genieten.

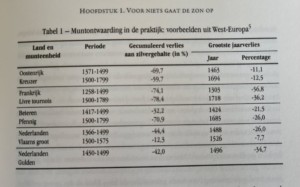

Zeventiende eeuw

Hoe ook, de financiële wereld en bij uitbreiding het geldstelsel, staan onder druk en ondergaan een reeks snelle aanpassingen. Naar analogie met wat in de 17de eeuw/begin 18de eeuw is gebeurd, zijn de herhaalde schokken die het geldstelsel ondervindt te omschrijven als een financiële revolutie. Toen was die gekenmerkt door de doorbraak van fractioneel bankieren, door het vervangen van de schuld van de soeverein door overheidsschuld en door het op permanente basis introduceren van schuldfinanciering. Vandaag staan de sterk uitgebreide rol van de centrale banken, de monetarisering van de overheidsfinanciering en de introductie van nieuwe betaalvormen op het voorplan.

Maar zoals iedere revolutie, kent ook de huidige financiële revolutie uitwassen. Terwijl we technologische vooruitgang ook op financieel vlak moeten omarmen, betekent dit niet dat we een vrijgeleide moeten geven aan ontwikkelingen zoals de snel oplopende inkomensongelijkheid. Het komt erop aan de mogelijkheden die de nieuwe financiële revolutie biedt in ieders voordeel aan te wenden.

Nieuwe mogelijkheden/ideeën :

– Net zoals de ECB vandaag subsidies verstrekt aan de commerciële banksector, zou ze spaarders een reële vergoeding (d.w.z. een percentage dat hoger is dan de inflatie) kunnen toekennen. Dit veronderstelt het ontkoppelen van de debet- en creditrentevoeten: de lage rente voor iedereen die leent moet blijven. Technisch is dat perfect mogelijk. Het volstaat dat de ECB spaartegoeden bij financiële instellingen vergoedt op eenzelfde manier als ze vandaag rentesubsidies aan de financiële sector toekent.

– De covid-19 crisis heeft nog maar eens in de verf gezet hoe moeilijk het voor de overheid is – zo niet onmogelijk – om min of meer evenwichtige overheidsfinanciën na te streven. Rechtstreekse financiering van de overheidstekorten door de centrale bank gevolgd door schuldvergelijking, is de enige structurele oplossing voor de almaar oplopende tekorten en schuldgraad van de overheid.

– Onafhankelijke centrale banken bestaan in de feiten niet meer. Dit moet geformaliseerd worden door de centrale bank in te passen in het politieke beleid. Slechts indien een parlementaire meerderheid beslist dat bv. de inkomensongelijkheid moet toenemen, kan en mag de centrale bank monetaire maatregelen nemen die hiertoe leiden. Dit achterbaks doen – zoals nu gebeurt – is een democratie onwaardig.

Boek met Spaarvarkens korting

Over dit alles heb ik een boek geschreven, ‘De nieuwe financiële revolutie’. Als bezoeker van Spaarvarkens.be geniet u van een korting van 10% op de winkelprijs van 25,00 EUR, hetzij netto 22,50 EUR (kortingcode SP.05.21). Dit bedrag is inclusief btw en verzendingskosten. U kan dit boek eenvoudig bestellen via een mailtje aan [email protected] met vermelding van het gewenste aantal exemplaren, het leverings- en facturatieadres (indien verschillend) en de kortingcode. Nadat u de factuur hebt betaald, stuurt Mark Scholliers het boek meteen op.

Over dit alles heb ik een boek geschreven, ‘De nieuwe financiële revolutie’. Als bezoeker van Spaarvarkens.be geniet u van een korting van 10% op de winkelprijs van 25,00 EUR, hetzij netto 22,50 EUR (kortingcode SP.05.21). Dit bedrag is inclusief btw en verzendingskosten. U kan dit boek eenvoudig bestellen via een mailtje aan [email protected] met vermelding van het gewenste aantal exemplaren, het leverings- en facturatieadres (indien verschillend) en de kortingcode. Nadat u de factuur hebt betaald, stuurt Mark Scholliers het boek meteen op.

Mark Scholliers

Mark Scholliers is macro-econoom en auteur van boeken over beleggen en over de pensioenproblematiek (samen met prof. em. Jef Vuchelen). Hij schrijft onbevangen over wat er in de financiële wereld gebeurt en de impact hiervan op alles en iedereen.

Published in Nieuws

Reacties