Lotus aan -40%: Belgisch beleggershart zegt kopen, DCF zegt wachten

Een rationele blik op een irrationeel geliefd aandeel

Artikel van Luc Kroeze

In dit artikel neem ik — stilaan een jaarlijkse gewoonte — opnieuw de koers onder de loep van misschien wel het meest intrigerende aandeel op de Brusselse beurs: Lotus Bakeries.

Intrigerend, zowel op vlak van waardering als van psychologie. Waardering, omdat de koers al geruime tijd volledig losstaat van de verwachte kasstromen. Psychologie, omdat wij als Belgische beleggers geen kwaad woord over Lotus willen horen. Ook niet over de waardering. Geen prijs lijkt te hoog, want het is nu eenmaal Lotus Bakeries. Het endowment effect in actie (het is meer waard, want het is van ons!).

Op het hoogtepunt vorig jaar noteerde het aandeel op 12.500 euro. Dat bedrag zegt op zichzelf niet veel, dus wat context: dat kwam overeen met ongeveer 60 keer (!) de verwachte winst, bij een groeiverwachting van iets meer dan 10% en een ROIC van 20%. Plots oogt die 12.500 euro al een stuk concreter.

En toch zag ik zelfs op dat niveau nog beleggers die de koers met vuur verdedigden:

“Ja, maar Lotus is het nieuwe Coca-Cola.”

“Ja, maar Lotus zal nog minstens dertig jaar groeien.”

“Ja, maar het management is uitstekend.”

“Ja, maar Lotus is niet cyclisch.”

“Ja, maar Lotus zal de wereld veroveren.”

“…”

Het is prachtig om te zien: de liefde en het onuitputtelijke geloof in Lotus. En dat meen ik oprecht, want daar mogen we erg trots op zijn. Soms wordt het ook zo overtuigend verwoord dat je bijna geneigd bent mee te gaan in de storytelling. Maar een eenvoudig DCF-model zou toch wat klaarheid moeten brengen. Want hoe sterk het verhaal over een bedrijf ook is, uiteindelijk moet het wel in cijfers te vertalen zijn.

Wat een bedrijf ook doet — en hoe goed het dat ook doet — het is uiteindelijk maar waard wat je verwacht er tijdens zijn bestaan uit te kunnen halen, teruggebracht naar de waarde van vandaag.

Denk je daar anders over, dan speel je een ander spel: het spel van the greater fool — de grotere zot. Als je bijvoorbeeld 10.000 euro betaalde voor de aandelen, dan zeg je in feite dat de relatie met de onderliggende cashflows je koud laat, en je gewoon hoopt het later aan iemand anders te kunnen verkopen die daar óók niet om maalt.

Op zich is daar niets mis mee — zolang je beseft dat aan het einde van de rit iemand blijft zitten met de aandelen en géén volgende koper vindt. Die blijft dan achter met enkel de intrinsieke waarde: de verwachte vrije kasstromen, teruggerekend naar hun huidige waarde. Als je aan 12.500 euro kocht en je vond niemand die er meer voor wilde geven, dan leveren die kasstromen je zo’n 5% per jaar op en heb je risicogewogen een ernstig probleem.

Want net zoals een DCF zonder verhaal geen waardering is maar een verzameling cijfers in een spreadsheet, is een waardering die alleen op een verhaal is gestoeld — zonder harde cijfers — uiteindelijk ook geen waardering. Zulke verhalen ontaarden al snel in sprookjes. Cijfers fungeren als realiteitscheck van het verhaal.

Zoals Damodaran het stelt: cijfers bieden een objectieve basis voor onze inschattingen, maar verhalen geven er context en betekenis aan. Beide zijn onmisbaar — een waardering ontstaat pas waar cijfers en verhalen samenkomen.

Daarom richt dit artikel zich op de contant gemaakte verwachte vrije kasstromen — de ruggengraat van de intrinsieke waarde van Lotus. Met één belangrijke kanttekening: ik beperk me tot de cijfers. Verhalen worden over Lotus al genoeg verteld, en veel beter dan ik het zou kunnen. Wat ik wél doe, is de cijfers aanreiken waarop die verhalen getoetst kunnen worden. Zo bouwen we samen aan een onderbouwde waardering.

Ik zal zowel een omgekeerde DCF uitvoeren — om te berekenen welke groei de huidige koers rechtvaardigt — als een traditionele DCF, om een idee te krijgen bij welke koers het aandeel voor mij interessant genoeg wordt om het eens grondig te analyseren.

Omgekeerde DCF: Welke groei is nodig?

Voor de omgekeerde DCF werk ik twee scenario’s uit:

- één met een rendementseis van 10%, wat gebruikelijk is voor een individueel aandeel van behoorlijke kwaliteit;

- en één met een rendementseis van 9%.

Die 9% acht ik, gezien het uitzonderlijke kwalitatieve karakter van Lotus, verdedigbaar. Ga je echter nog lager, richting de 8%, dan kom je in de buurt van marktconforme rendementen. En ik denk dat je als belegger niet zou moeten settelen voor een dergelijk rendement, als je datzelfde percentage ook met minder risico via een indexfonds kunt behalen. Daarom kies ik hier voor bovengenoemde rendementseisen.

Assumpties: Basisjaar

Ik werk met een twintigjarig DCF-model.

- De eerste tien jaar zijn bedoeld om een periode van sterke groei te modelleren.

- De tweede tien jaar fungeren als overgangsperiode, waarin de groei geleidelijk afvlakt naar een niveau dat in lijn ligt met de bredere economie.

Voor het basisjaar, het vertrekpunt van de DCF, ga ik uit van de volgende aannames:

- Omzet: €1.232 miljoen

- Operationele marge: 16,8%

- Operationele winst: €207 miljoen

- Effectieve belastingdruk: 23,5%

- NOPAT (Net Operating Profit After Tax): €158 miljoen

- Operationeel geïnvesteerd kapitaal (exclusief goodwill en niet-operationele kasmiddelen): €782 miljoen

- Sales-to-capital ratio (omzet / geïnvesteerd kapitaal): 1,6

- Operationeel ROIC: 20,2%

- Herinvesteringsbehoefte (groei-investeringen + werkkapitaalmutaties): €100 miljoen

- Herinvesteringsratio (van NOPAT): 63,5%

- Vrije kasstroom voor alle kapitaalverschaffers (FCFF): €58 miljoen

- Schulden: €281 miljoen

- Niet-operationele kasmiddelen: €110 miljoen

Voor de fade-outperiode — in mijn model de tweede tien jaar van het twintigjarige DCF-model — laat ik de groeivoet uit de eerste tien jaar geleidelijk afnemen naar de karakteristieken van de perpetuele fase. Die ziet er als volgt uit:

Perpetuele aannames

Voor de eeuwigdurende periode, die in mijn model aanvangt na jaar twintig, hanteer ik de volgende uitgangspunten:

- Eeuwigdurende groei: 2,5%

- Perpetuele belastingdruk: 25%

- ROIC: 12,5%

Deze ROIC ligt bewust boven de kapitaalkost, op basis van het argument dat Lotus structurele en duurzame concurrentievoordelen geniet.

Reverse DCF bij een vereist rendement van 10%

Met de bovenstaande aannames kunnen we de omgekeerde DCF invullen. We richten ons daarbij uitsluitend op de eerste tien jaar, met aandacht voor omzetgroei, winstgevendheid (marges), belastingdruk en investeringsefficiëntie (sales-to-capital ratio).

We starten met het scenario op basis van een rendementseis van 10%. Uitgaande van de huidige koers van €7.300, blijkt uit mijn model dat Lotus in de komende tien jaar een jaarlijkse omzetgroei van 17% moet realiseren om dit rendement te rechtvaardigen. Daarnaast moet de operationele marge stijgen naar 19%, wat ik als een optimistische aanname beschouw. De belastingdruk zet ik op een maximum van 25%.

De sales-to-capital ratio laat ik in de eerste jaren iets dalen, gelet op de investeringen die nodig zijn om verdere groei mogelijk te maken. Zodra de nieuwe fabrieken op volle capaciteit draaien, laat ik de ratio weer geleidelijk oplopen naar 1,6 — eveneens een optimistische veronderstelling.

Belangrijk hierbij is dat dit scenario ervan uitgaat dat de volledige groei organisch gerealiseerd wordt.

Als we dit scenario onderwerpen aan de 3P-test van Damodaran, dan denk ik niet dat het deze test doorstaat.

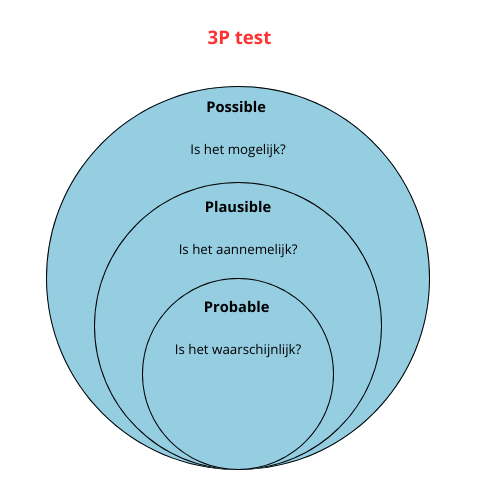

De 3P-test evalueert de waarschijnlijkheid van een scenario in drie stappen:

- Possible — is het verhaal mogelijk?

- Plausible — is het aannemelijk?

- Probable — is het waarschijnlijk?

Alleen waarschijnlijke verhalen verdienen volgens Damodaran de aandacht van een belegger.

Kijken we naar de feiten:

- De omzetgroei bedroeg de afgelopen tien jaar gemiddeld net geen 14% per jaar.

- Een operationele marge van 19% is in mijn model technisch haalbaar door mogelijke schaalvoordelen, maar historisch gezien kwam Lotus nooit ver boven de 17% uit.

Ik denk niet dat het reverse DCF-scenario bij een rendementseis van 10% de 3P-test doorstaat. Het is misschien mogelijk, misschien zelfs aannemelijk met wat goede wil, maar waarschijnlijk is het niet.

Reverse DCF bij een vereist rendement van 9%

Vind je een jaarlijks rendement van 9% voldoende voor een stabiel, winstgevend en uitstekend geleid bedrijf als Lotus, dan is er iets minder groei nodig om aan die rendementsverwachting te voldoen. Bij gelijkblijvende overige aannames volstaat in dat geval een jaarlijkse omzetgroei van 15% gedurende de eerste tien jaar.

Dit scenario zou de 3P-test van Damodaran mogelijk doorstaan — het is in elk geval mogelijk en met goede wil ook aannemelijk — maar het blijft stevig aan de optimistische kant, zeker als je het afzet tegen de historische groei en marges.

‘Minder veel te duur’

Kortom, wat deze analyses bij zowel een rendementseis van 10% als van 9% vooral duidelijk maken, is dat het aandeel zelfs na een koersdaling van 40% nog steeds niet goedkoop is. Laat je niet misleiden door anchoring bias: iets wat eerst veel te duur was en vervolgens 40% in waarde daalt, is daarmee niet automatisch intrinsiek aantrekkelijk geprijsd. Het is naar mijn mening momenteel slechts ‘minder veel te duur.’

Er is in dit scenario nauwelijks ruimte voor fouten. Om de verwachte rendementen van 9 of 10% te realiseren, is perfecte uitvoering vereist. En zelfs bij perfecte uitvoering krijg je als belegger dan een redelijk rendement — niet meer dan dat.

Ik vraag me daarom af of dit risicogewogen wel de meest aantrekkelijke beleggingskeuze is, zelfs na een daling van 40%. Je neemt een aanzienlijk execution risk in ruil voor een rendement dat ook op andere, minder fragiele manieren te realiseren valt. Een zeer optimistisch groeiparcours zonder foutenmarge, in ruil voor een faire return — dat klinkt niet als een asymmetrische belegging met een aantrekkelijke risico-rendementsverhouding.

Wat wil ik dan wél betalen?

Ik ben tot op heden nog niet diep in de jaarverslagen of het businessmodel van Lotus Bakeries gedoken. De koersen die de afgelopen jaren op het bord stonden, hebben me simpelweg niet kunnen motiveren. Daarom kan ik er voorlopig ook weinig definitiefs of onderbouwd over zeggen.

Maar als ik de historische resultaten grofweg doortrek, kom ik tot een bandbreedte van koersen waarbij mijn interesse concreet geprikkeld wordt. In dat geval ben ik bereid om — naar beste vermogen — een grondige analyse te maken van het bedrijf.

Die oefening, waarin je de historische prestaties projecteert naar de toekomst, is op zichzelf al bijzonder nuttig. Want hoewel het verleden zich nooit exact herhaalt, rijmt het meestal wel. En zo weet je beter wanneer je alert moet zijn: wanneer het tijd is om het aandeel echt te analyseren — zodat je kunt toeslaan op het moment dat de koers het niveau bereikt dat jij bereid bent te betalen.

Laten we daarom eens kijken naar de belangrijkste cijfers en ratio’s in het kader van de waardering. Voor de volledigheid overlopen we daarvoor de kerngegevens van de afgelopen tien jaar.

Omzet

De omzet is de afgelopen tien jaar gegroeid met een samengestelde jaarlijkse groei (CAGR) van ongeveer 14%. Het bedrijf groeit exponentieel en wordt steeds groter. Voor de komende tien jaar ga ik daarom uit van een iets voorzichtiger groeitempo: een omzetgroei van 12% per jaar. In de daaropvolgende fade-outperiode (de tweede tien jaar) laat ik die groei geleidelijk afnemen tot het niveau van de eeuwigdurende groeivoet: 2,5%.

Marge

De operationele marge schommelt al jaren vrij stabiel rond de 17%. Vergelijken we dit met sectorgenoten, dan is dat competitief maar niet uitzonderlijk. Laten we hier optimistisch zijn en aannemen dat Lotus, naarmate het groter wordt, zijn marge nog licht kan verbeteren tot 19%.

Belastingdruk

De effectieve belastingdruk varieert historisch tussen 20% en 25%. Ik hanteer in het model een plafond van 25%.

Sales-to-Capital Ratio

Deze ratio bepaalt in een DCF-model de efficiëntie van herinvesteringen, aangezien herinvesteringen worden berekend als omzetgroei gedeeld door de sales-to-capital ratio.

Momenteel bedraagt deze ratio 1,6, maar dat lijkt samen te hangen met opereren aan of nabij de maximale productiecapaciteit. Aangezien Lotus de komende jaren zal moeten investeren om verder te groeien, verwacht ik dat de ratio tijdelijk daalt, om vervolgens weer op te lopen naar 1,6 wanneer de nieuwe capaciteit volledig benut wordt.

Het effect van die beweging binnen deze bandbreedte op de intrinsieke waarde is relatief beperkt, omdat de ROIC bij Lotus voornamelijk wordt aangedreven door marges, en minder door de sales-to-capital ratio.

ROIC

De ROIC is historisch gezien niet uitzonderlijk hoog, maar wel duidelijk waardecreërend. Enkele overnames drukken de ratio licht, maar als we goodwill buiten beschouwing laten en ervan uitgaan dat toekomstige groei voornamelijk organisch zal zijn, dan komt de ROIC uit op zo’n 20% — een bijzonder solide en stabiele prestatie door de jaren heen.

Om een idee te geven: bij een ROIC van 20% kost 10% groei ongeveer de helft van de winst. Lotus moet in dat scenario dus ongeveer 50% van zijn winst herinvesteren om de verwachte groei te realiseren.

Ook de return on incremental invested capital (ROIIC) oogt zeer stabiel en sterk:

- Over de voorbije tien jaar lag deze op gemiddeld 22%,

- en over de laatste vijf jaar op 21%.

Dit betekent dat de nieuwe investeringen die Lotus doet, een uitstekend rendement opleveren — en bovendien consistent.

Als de operationele marge in mijn projecties inderdaad oploopt naar 19%, zal de ROIC naar verwachting verder stijgen tot ongeveer 22%, wat de aantrekkelijkheid van de onderliggende economische motor nog versterkt.

Wat is Lotus voor míj waard?

Al deze aannames brengen me bij een waarderingsniveau waarbij ik Lotus grondig zou willen analyseren.

- Bij een rendementseis van 10%, en met de eerder geschetste aannames (waaronder een optimistische marge van 19%), kom ik uit op een waarde van ongeveer €4.500 per aandeel.

- Vind je die marge te hoog en hou je liever vast aan de historische 17%? Dan komt de waardering uit op ongeveer €4.000.

- Bij een rendementseis van 9% — wellicht beter passend bij de stabiliteit en kwaliteit van Lotus — stijgt de waarde op basis van de optimistische aannames tot €5.600.

- Hou je de marge daarbij op 17%, dan daalt de waarde tot ongeveer €5.000.

Tot slot: een afspraak voor later

Aan het einde van dit jaarlijks (of sneller als de koers explodeert!) terugkerend artikel plan ik meestal al de volgende waarderingsoefening in.

De vorige keer — bij een koers van €10.000 — spraken we schertsend af op €15.000. (https://www.beleggeninkwaliteit.com/post/blog-lotus-aan-10-000) Uiteindelijk werd het €7.500, hoewel €12.500 nog even werd aangetikt.

De zittende aandeelhouders gun ik van harte dat de volgende afspraak alsnog op €15.000 komt te liggen. Maar mocht de koers ooit tot €5.000 zakken, dan is de kans groot dat ik me zal aansluiten bij de Lotus-fanclub. En dan zal ik, in plaats van wat aannames en cijfers op een hoop te gooien, ook echt de tijd nemen om een diepgaande analyse te maken van het bedrijf. Al acht ik de kans klein dat de markt zo’n lage koers zal toestaan, aangezien zij een lagere, bètagedreven, rendementseis hanteert dan ik.

Disclaimer: deze analyse is niet bedoeld als beleggingsadvies maar een persoonlijke mening en kan dienen als aanvulling op uw eigen onderzoek. De informatie is uitdrukkelijk niet bedoeld als advies tot het kopen of verkopen van bepaalde effecten of effectenproducten, maar om een beeld te schetsen van de onderliggende onderneming(en). U bent zelf eindverantwoordelijke voor de beslissingen die u neemt met betrekking tot uw beleggingen.

Published in Aandelen, Beleggen, Gratis

Dit is een artikel van luc kroeze die hier blijkbaar zonder naamsvermelding gecopieerd wordt….

Geen zorgen Jo, dit is uiteraard met toestemming van Luc, wiens naam ik vergat te vermelden.

Dank voor je oplettendheid, Jo, maar all good. Ik bezorgde Jan het artikel om ook de Spaarvarkens te kunnen laten meelezen. Naamsvermelding is intussen opgelost zie ik 👍

Dank voor het boeiende artikel, Luc. Het aandeel spreekt al lang tot de verbeelding (de koekjes voor mij iets minder, de concurrentie vind ik beter – stt…;) ).

👍

Bedankt voor je analyse, drukt je met de neus op de feiten. We merken dat het onuitputtelijke geloof van de langetermijnbelegger versterkt wordt door de ‘kopen en vasthouden’-strategie, dit met de overtuiging dat op de lange termijn de waarde van de beleggingen en het aandeel, sowieso zal stijgen…Ik vermoed dat de overige kwaliteitsaandelen die je analyseert ook niet eeuwig in je portefeuille blijven…Te duur is immers te duur?

@gisele-dillien Je snijdt hier een bijzonder relevant punt aan, en het is iets waar ik in de toekomst zeker dieper op wil ingaan in een blog.

Mijn overtuiging is dat buy-and-hold beleggers bij (te) hoge waarderingen inderdaad in de problemen komen, zowel qua verwacht rendement als qua risico. Wanneer je bijvoorbeeld de impliciete rendementseis neemt die de markt voor een aandeel als Lotus hanteert — ruwweg 6% — dan lijkt een passieve buy-and-hold strategie minder aangewezen.

In zo’n context is het rationeler om te beleggen volgens het principe van waardebeleggen: kopen onder de intrinsieke waarde (zoals die door de markt wordt ingeschat) en verkopen wanneer de koers die waarde benadert of overschrijdt. Bij extreme waarderingen — zoals een koers van 10.000 à 12.000 euro — wordt de verwachte return op basis van toekomstige cashflows simpelweg te laag om het risico te verantwoorden.

Het recente koersverloop van Lotus onderstreept dat. Een correctie van 40% na een relatief beperkte tegenvaller toont aan hoe kwetsbaar de koers is wanneer er weinig veiligheidsmarge in de prijs zit. In zulke situaties is het in mijn ogen perfect verantwoord om gedeeltelijk winst te nemen. Te duur is en blijft immers te duur — ook voor kwaliteitsbedrijven.

Let wel op, dat dit heel erg specifiek per bedrijf bekeken moet worden. Bij Lotus Bakeries heb je een heel groot percentage van de uitstaande aandelen dat in handen is van familiale aandeelhouders. Het feit dat meer dan 80% van de aandelen in handen is van de ongeveer 100 personen, met een stevige grip op hun positie, die elk jaar aanwezig zijn op de aandeelhoudersvergadering, zorgt voor een heel gevoelig aandeel en dat werkt in twee richtingen. Je kan het vergelijken met een aandeel met een lage freefloat. Het ziet er dan ook allemaal heel bombastisch uit gezien de prijs per aandeel, een aandeel dat van 12 euro naar 7 euro zakt… vangt dan ook minder wind.

Ik vergelijk het verhaal van Lotus Bakeries zelf graag met dat van Coca-Cola, en ik denk wel dat het een vergelijkbaar verhaal van wereldwijde expansie is. De groei van een sterk merk en product dat zich nog wel tientallen jaren kan verderzetten. Ik zei dat 10 jaar geleden en ik denk dat Lotus dat ondertussen meer dan bewezen heeft. Echter, zeggen Lotus een volgende Coca-Cola is, dat gaat natuurlijk een stap te ver.

Klopt. Niks moeilijker dan ‘correcte’ waardering. Zelfs voor banken is het natte-vingerwerk bij een ipo. Lotus is een witte raaf. Chapeau voor wat ze allemaal al hebben gerealiseerd. Daarover zijn we het eens. Zelfs een Neuhaus, nochtans uitvinder van de praline, is niet geslaagd waar Lotus wél in geslaagd is: een wereldwijd merk creëren (een merk, Biscoff, dat nog niet eens zo oud is). Jawel, Jim, je kan het inderdaad nog het best vergelijken met Coca-Cola. We mogen daar niet al te bescheiden over zijn. Het management is zeker niet perfect – in de ontbijtkoek/peperkoekmarkt zijn ze niet geslaagd om een groot marktaandeel uit te bouwen, bijvoorbeeld. Maar voor de rest is het parcours indrukwekkend. Dat ze niet zomaar met massaal veel schulden en dus met hoog risico onmiddellijk de hele wereld willen veroveren, kan ik ook wel smaken. Chapeau. Dan is het aan ieder voor zich om in een heel duur aandeel te willen stappen of om even te wachten tot het wat ‘normaler’ geprijs is (maar wat is normaal). In ieder geval: dank aan @lkroeze en @jdemol om destijds de Spaarvarkens gewaarschuwd te hebben bij de extreem hoge koersen. Dat deed velen verkopen aan mooie koersen. Ikzelf heb ook aangeraden aan ieder die meer dan 1 aandeel in portefeuille had om af te bouwen tot 1. Stel dat het was blijven stijgen, dan was je toch nog steeds aandeelhouder en moest je niet vloeken. Die andere aandelen, die je aan hoge koersen kocht, kan je al stilaan, aan lage limieten beginnen terug te kopen. In een portefeuille mag wat van alles zitten: goedkoop, duur, sterke merken, massaproducten, … Speculatief misschien niet super interessant, Lotus, want de kans is klein dat er een bod op komt of dat de familie ooit zal willen verkopen. Een aantal leden van de familie zal wel een deel willen verkopen. Dat is een aantal jaren geleden ook al eens gebeurd. Dat vergroot dan de free-float, ook niet slecht.

Ik ben zelf (te vroeg) uitgestapt aan 8.350 euro. Toen vond ik het al welletjes. ;-)

@Jim-stukken @pascal-paepen Ik ben de eerste om te pleiten voor het vasthouden van goede bedrijven en om ze niet zomaar te verkopen. Ik schrijf het ook zo in De kaviaarformule. Een goed bedrijf hoef je niet per se rond de faire waarde te verkopen. Je mag het gerust wat verder laten lopen, galopperen zelfs. Maar er zijn grenzen. En juist dat kan een waardering mooi zichtbaar maken.

Lotus is rond de 7 duizend nog niet aantrekkelijk gewaardeerd. Bij 12,5 duizend was de waardering zelfs helemaal losgekoppeld van de verwachte kasstromen. He-le-maal! Wilde je toen een rendement van 10 procent, wat gebruikelijk is voor stockpickers die in goede bedrijven beleggen, dan moest de omzet in de komende tien jaar elk jaar met 25 procent groeien.

Kortom, je betaalde op dat moment voor een wereldwijde verovering, maar als dat zou lukken, kreeg je daar ‘slechts’ een rendement van 10 procent per jaar voor terug. Die twee zaken staan naar mijn mening, als je het risico meeneemt, niet in verhouding tot elkaar.

Dus ik denk dat je ook bij topkwaliteit als belegger een soort spectrum mag hanteren waarbinnen de koers zich mag bewegen voordat je ingrijpt, ongeacht de kwaliteit van het bedrijf. Je kunt bij zulke bedrijven best wat flexibeler zijn, zelfs tot op het punt dat de waardering moeilijk rationeel uit te leggen is. Maar als het daarna nog verder oploopt, kun je ook bij de allerbeste bedrijven winst van tafel nemen.

Bij Lotus was dat punt, naar mijn mening, al bij 10 duizend overschreden.

Een mooie discussie, en een waardevolle. Ik begrijp de punten van Jim goed. Ik heb Lotus bijvoorbeeld nooit gekocht. En als ik dat wel had gedaan, zou ik ze al lang weer verkocht hebben vanwege de waardering. Ik zou dus twee keer verloren hebben. Ik zou nooit zo’n rit hebben meegemaakt als de mensen die zijn blijven zitten, en had het daarmee altijd slechter gedaan.

Maar daar speelt ook outcome bias mee. Want hoewel mijn resultaat bij Lotus minder goed is dan dat van veel andere beleggers (ik heb ze niet, en als ik ze wel had gehad, waren ze inmiddels verkocht), sta ik nog steeds achter mijn beslissingsproces.

En Pascal: klopt, niks moeilijker dan een correcte waardering, want die bestaat niet. Een correcte waardering zou zelfs het uitgangspunt niet mogen zijn, al worden we met koersdoelen om de oren geslagen. Het hoogst haalbare is m.i. een gebied waarin de waardering zich ongeveer bevindt. Het DCF-model is geen orakel met pasklare antwoorden, en zou niet als zodanig behandeld mogen worden. Het is een kompas voor gestructureerd redeneren.

Voila, @lkroeze, daar ben ik het helemaal mee eens. En ik ben het ook eens met Jim, ik begrijp die ook 100% in deze. Da’s net het mooie. Iedereen kan gelijk hebben, ook al doen ze wat anders. Ikzelf heb Lotus bekeken toen het net geen €5.000 stond en vond het toen te duur. En ik vind nog altijd dat ik toen gelijk had, ook al gaf de beurs me ongelijk. Wat moeilijk te waarderen is, is die naamsbekendheid. Bij ons kopen we eventueel “speculoos” (denk ik, alhoewel Lotus uiteraard ook hier een topmerk is). De Britten en de Amerikanen en en en…, die kopen daarentegen ‘Biscoff’. Je moet het maar doen. Maar cijfers blijven inderdaad ook heel belangrijk. Ik zou niet gerust slapen met een portefeuille waarin een deel aandelen “veel te duur” is. Die koekjes moeten ook nog geproduceerd kunnen worden, die komen er niet vanzelf. En er is ook een opportuniteitskost, uiteraard: andere aandelen deden het ondertussen goed, Lotus is nu al wat gedaald. Dat is een feit dat zeker is.

Ik sluit me er bij aan. Wat Aswath Damodaran zegt past hier goed bij: een waardering zonder verhaal is slechts een spreadsheet met cijfers. En een verhaal zonder ondersteunende cijfers ontaardt al snel in een sprookje. De storytellers en cijferaars hebben elkaar nodig!

Ik sluit me hier mooi bij aan. En kijk uit naar de volgende afspraak!

Zelf gebruik ik een vereenvoudigd model om te kijken welke aandelen ik in portefeuille neem, een short cut zeg maar. Stel vast dat ik eveneens op een bedrag van een 5000€ kom om Lotus in portefeuille te nemen. Had Lotus in 2016 en 2019 uitgebreid geanalyseerd. De nieuwe investeringen werden toen uitgebreid toegelicht en met al deze extra informatie was het mogelijk een groeipercentage van 9-11% te distilleren op langere termijn. Het aandeel werd te duur bevonden, er waren toen vele opportuniteiten, die goedkoper noteerden, met een hogere groei.

Nu bleek de groei van Lotus de voorbije jaren 14%. Ik veronderstel dat dit komt door de inflatieopstoot, heb niet gekeken hoe dat organisch zit. Indien we aannemen dat er redenen zijn om een structureel hogere, post corona, inflatie te hebben, kunnen we inderdaad iets toevoegen aan die 9-11% en op 12% uitkomen.

Of we Lotus aan 5000€ gaan kunnen kopen, denk ik niet, het is de lieveling.