Hoe weet ik of de markt duur of goedkoop is?

Er zijn verschillende waarderingsmethodes om te bepalen of de markt duur of goedkoop geprijsd is. In dit artikel gaan we in op de favoriete waarderingsmethode van Warren Buffet ook de Buffet Indicator genoemd. Deze maatstaf meet de totale marktkapitalisatie van alle beursgenoteerde bedrijven ten opzichte van het bruto nationale product van een land. Dit ratio laat beleggers toe om te oordelen of de beurs in een bepaald land duur of goedkoop geprijsd is tegenover een historisch gemiddelde. Je kan het dus gerust zien als de price/sales ratio van een volledig land.

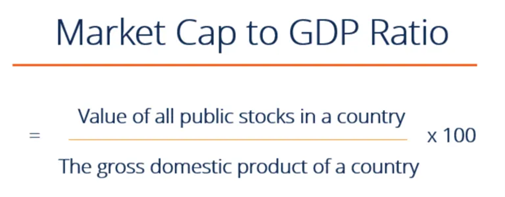

Formule

Om de Buffet Indicator te berekenen neem je de waarde van alle beursgenoteerde ondernemingen in een land gedeeld door het Bruto Binnenlands Product (BBP) van dat land. Praktisch zijn er een aantal handige websites waar je de evolutie van de Buffet Indicator in grafiekvorm kan terugvinden. Dat is onder andere het geval bij Advisor Perspectives, Current Market Valuation en Guru Focus.

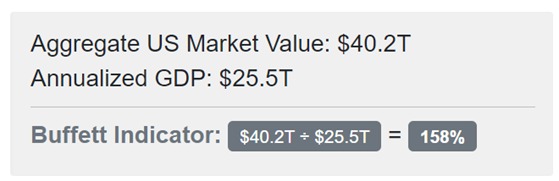

Op 21 oktober 2022 ziet de invulling van die formule er uit als volgt:

Interpretatie

In de onderstaande grafiek zie je de evolutie van de Buffet Indicator over de afgelopen 22 jaar. Hierbij is de teller gelijk aan de Wilshire 5000 Total Market Index die de waarde van alle in de Verenigde Staten verhandelde aandelen vertegenwoordigt. De Wilshire-index is zo gemaakt dat een stijging van de index met 1 punt gelijk staat aan een stijging van de Amerikaanse beurswaarde met 1 miljard dollar.

De noemer van de Buffet maatstaf komt overeen met het kwartaal-BBP van de Verenigde Staten. Het BBP kleeft een cijfer op wat de Amerikaanse economie op jaarbasis produceert. Het BBP is een achterlopende indicator van de economische activiteit omdat de publicatie van een BBP cijfer altijd betrekking heeft op de voorgaande maanden.

Door de Wilshire 5000 Total Market Index te delen door het kwartaal BBP van de Verenigde Staten bekomen we de Buffet Indicator. Zoals je ziet, duidt de historische trendlijn van de koers-omzetverhouding op een ratio 128%. Met de huidige stand op 158% zitten we daar dus licht boven. De markt is dus ondanks de berenmarkt waar we nu inzitten nog steeds overgewaardeerd.

Tekortkomingen

Zoals elke waarderingsmethode kent ook de Buffet Indicator zijn tekortkomingen. Zo houdt de koers-omzetverhouding voor een land geen rekening met beursintroducties, rentevoeten en globalisering.

IPO’s

IPO’s is de benaming voor privébedrijven die naar de beurs trekken om extra kapitaal op te halen. De hoeveelheid beursgenoteerde bedrijven beïnvloedt de teller van de Buffet Indicator. Zo kan een grotere teller en een gelijkblijvende noemer ervoor zorgen dat de Buffet Indicator stijgt terwijl er qua waardering niets verandert is. Dit effect wordt zelfs nog verder versterkt als de kersverse beursgenoteerde bedrijven hun omzet voornamelijk uit het buitenland halen omdat deze dan niet bijdraagt aan het nationale BBP.

Globalisering

Een tweede terechte kritiek op de Buffett Indicator is dat de beurswaardering de internationale activiteit weerspiegelt, terwijl het BBP dat niet doet. Hoewel de nationale export een onderdeel is van het BBP, omvat het niet zoiets als de omzet van Amazon in Nederland (afkomstig van de Nederlandse fulfillment centers). De Nederlandse activiteiten van Amazon zijn echter wel opgenomen in de totale aandelenprijs, die in de VS genoteerd staat. Dit leidt tot een hogere waarde van de koers-omzetverhouding, omdat de teller (totale beurswaarde) stijgt, terwijl de noemer (BBP) gelijk blijft. Aangezien globalisering de afgelopen 50 jaar geleidelijk aan is toegenomen, is dit een belangrijke factor in de groei van de indicator.

Hoewel globalisering een terechte bedenking is, heeft dit geen impact op de eerder getoonde grafiek en het bijhorende waarderingsmodel. Simpelweg omdat het waarderingsmodel van Current Market Valuation de Buffett Indicator bekijkt ten opzichte van zijn eigen exponentieel groeiende trendlijn. Het model houdt met andere woorden al rekening met een groei van de trendlijn en gaat er niet vanuit dat deze op eenzelfde niveau blijft.

Rentevoeten

De Buffett Indicator kijkt uitsluitend naar de waarde van de aandelenmarkt, maar houdt geen rekening met de waardering van aandelen ten opzichte van alternatieve beleggingen, zoals obligaties. Nochtans waren de rentevoeten een belangrijke drijver van de vorige stierenmarkt. Doordat obligaties zo goed als niets opleverden waren beleggers immers gedwongen om naar aandelen te kijken om nog enigszins rendement te halen op hun kapitaal. Dat is ook de reden dat, ondanks een hoge stand van de Buffet indicator, de markt alsmaar duurder werd. Het is pas vanaf het moment dat centrale banken renteverhogingen begonnen door te voeren, om de inflatie te beteugelen, dat aandelen terug in waarde begonnen te dalen. Dat betekende ook een daling van de Buffet indicator omdat de teller in waarde afnam en later ook het bbp (de noemer) daalde als gevolg van een vertraging van de economische groei.

Published in Aandelen, Beleggen

Reacties