Fiscaal voordelig je dividend incasseren

Nu de Belgische overheid volgens het Federaal Planbureau op een tekort van 47,5 miljard euro afstevent en meer efficiëntie geen evidentie blijkt, lijken nieuwe belastingen en besparingen op termijn onvermijdbaar. Voor de burger is dit altijd weer even beven, want de waarheid is dat belastingen vaak de middenklasse als doelwit hebben.

De vraag is nu welke maatregelen de overheid binnenkort zal nemen om u de rekening van de coronacrisis te presenteren. Echter wil ik u een trucje leren om uw belastingfactuur te verlagen. Een trucje dat al eventjes bestaat, maar dat opvallend genoeg nog door veel mensen niet gebruikt wordt. Zo weet een groot aantal Belgen niet dat men een deel van de belastingen op dividenden fiscaal kan aftrekken.

Voordeel van 240 euro per jaar

Om te weten hoe dit komt, moeten we terug in de tijd gaan naar de regering-Michel. Op 1 januari 2018 liet deze regering een nieuwe regeling ingaan omtrent dividenden. Het fiscaal voordeel op spaarrekeningen werd fiks gekort, maar de Belgen mochten als tegenprestatie ieder jaar een deel van hun dividenden fiscaal vrijstellen. De regering-Michel wou met deze maatregel het spaargeld van de Belg mobiliseren, maar dat is twee jaar later nog niet bij iedereen ingeburgerd.

Het gaat evenwel om redelijke bedragen waardoor de regeling zeker het bekijken waard is. Zo kan men dit jaar de eerste schijf van 800 euro aan ontvangen dividenden vrijstellen van roerende voorheffing (30%). Dit wil zeggen dat u tot 240 euro aan betaalde roerende voorheffing kan terugvorderen van de Belgische staat. Een voordeel dat veel Belgen aan zich voorbij laten gaan omdat ze het niet aanvragen.

Investeren in vastgoedfondsen ook mogelijk

Dat is jammer, want eigenlijk betaalt de overheid u als u uw spaargeld investeert in bedrijven die regelmatig dividenden uitkeren. En dit kan ook door uw spaargeld bijvoorbeeld in vastgoedfondsen te beleggen. Zo raad ik mijn lezers die fan zijn van vastgoed aan om te kijken naar de verschillende Belgische vastgoedfondsen die ons land rijk is. Denk hierbij aan Xior (studentenkoten), Care Property Invest (zorgvastgoed) of WDP (logistiek vastgoed). Alledrie zijn het fondsen die al jaren hoge dividenden uitkeren.

Zeker Care Property Invest is een bedrijf met een relatief laag risico omdat het zijn gebouwen voor 20 jaar en langer verhuurt aan verschillende OCMW’s in Vlaanderen. Omdat Care Property Invest uitsluitend in zorgvastgoed belegt, moet de belegger ook maar 15 procent roerende voorheffing betalen op de dividenden die dit bedrijf jaarlijks uitkeert.

Hoe gebruik maken van de vrijstelling op dividenden?

Wilt u gebruik maken van deze regeling, dan zal u dus moeten beleggen in beursgenoteerde bedrijven die dividenden uitkeren. Best kiest u dan voor degelijke bedrijven die een stevige reputatie genieten en een sterke balans bezitten. Ook de vastgoedfondsen zoals hierboven beschreven zijn hiervoor het bekijken waard. Voor wie pas start met beleggen, raad ik zeker dit artikel aan van mijn concullega Serge Mampaey.

Uiteraard is de keuze aan u of u wilt investeren in dividendaandelen of vastgoedfondsen, want ondanks hun doorgaans defensieve karakter zijn ook zij niet volledig risicovrij. Ik raad mensen die een deel van hun geld 10 jaar kunnen missen echter aan om de vrijstellingsregeling toch te bekijken: de beloning van 2400 euro over 10 jaar is zeker de moeite.

Belastingverhoging doet fiscaal voordeel teniet

Denk echter niet dat de overheid sympathiek was door deze regeling in te voeren. Integendeel. De overheid maakte het de Belgische dividendbelegger de laatste 8 jaar niet makkelijker. Dit doordat de verschillende regeringen sinds 2012 de roerende voorheffing stelselmatig hebben opgetrokken van 15% naar 30%. Een groot verlies voor de kleine Vlaamse spaarder die af en toe wat geld opzijzet in veilige dividendaandelen.

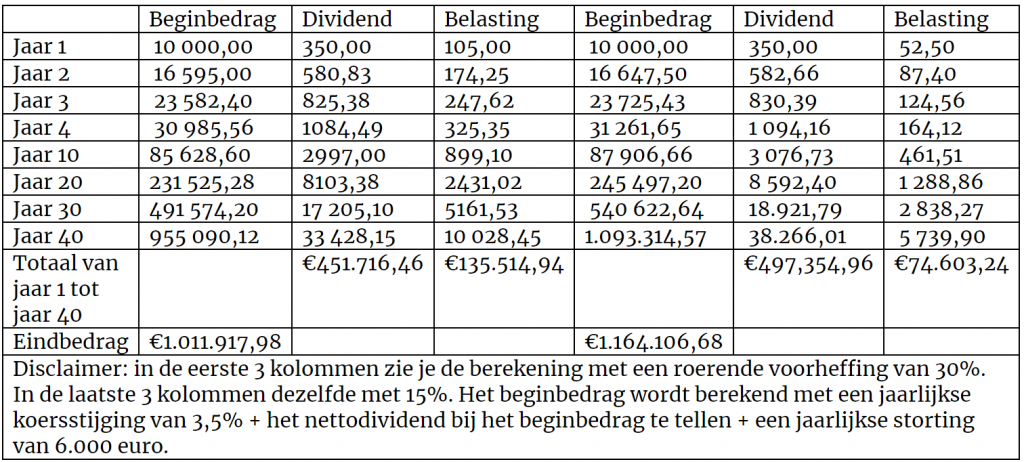

Om dit weer te geven heb ik een beleggingsportefeuille gesimuleerd van een jonge, Vlaamse dividendbelegger die op 25 jaar met 10.000 euro begint te beleggen en ieder jaar 6000 euro kan sparen tot zijn pensioen. Wanneer u begin vorig jaar op de Brusselse beurs alle aandelen die een dividend uitkeren had gekocht, dan had u dat jaar genoten van een bruto dividendrendement van ongeveer 3,5%. Laat ons even makkelijk rekenen en zeggen dat buiten het jaarlijkse dividend, de aandelen in uw portefeuille ieder jaar genieten van een koersstijging van 3,5%. Een brutorendement van 7% dus wat ongeveer overeenkomt met de historische opbrengst van aandelen over een lange periode. De dividenden zullen ook ieder jaar netjes geherinvesteerd worden zodat deze jonge belegger volledig kan genieten van de kracht van samengestelde intrest.

Belastingverhoging kost u 151.824 euro

Benieuwd wat dit oplevert na 40 jaar gespaard te hebben voor de oude dag? In de tabel hieronder is het zeer duidelijk. Na een periode van 40 jaar zal u door ieder jaar te sparen een vermogen hebben opgebouwd van maar liefst 1.011.917 euro. Opvallend, in die tijd zal u ook 135.514 euro aan roerende voorheffing hebben betaald. Maar wat valt nog op? Indien we dezelfde simulatie maken met de belastingtarieven van 2011, komen we uit op een vermogen van €1.164.107 euro. Maar liefst 152.189 euro meer!

Dit lijkt op het eerste gezicht raar, want de roerende voorheffing is ‘maar’ 60.912 euro hoger (135.515 – 74.603). Waar komt dan dit verschil vandaan? Een en ander valt te verklaren doordat door de hogere roerende voorheffing een groter deel van je vermogen niet kan genieten van de kracht van samengestelde intresten. De overheid heeft hierdoor een grotere impact op je rendement dan ze zelf beseft.

Conclusie: niet enkel zal deze jonge belegger over de hele beleggingsperiode 135.514 euro betaald hebben aan roerende voorheffing (we tellen de beurstaks en de andere beleggingsbelastingen hier niet bij), ook zal de overheid hem meer dan 150.000 euro gekost hebben omdat ze de roerende voorheffing verhoogd heeft van 15% naar 30%. Zelfs met het fiscaal voordeel kan deze belegger deze kloof nooit dichten.

Waar in te vullen op uw belastingbrief?

Ondanks de verdubbeling van de roerende voorheffing, brengt u best nog wel dit voordeel in. Heeft u vorig jaar dividenden geïnd? Ga dan in uw belastingbrief op zoek naar de codes 1437 en 2437 onder vak VII. De regeling geldt voor iedere belastingplichtige dus uw partner kan hier ook gebruik van maken.

Naast de codes 1437 en 2473 vult u de roerende voorheffing in die u in 2019 betaalde (dus enkel de belasting en niet het dividend). Belangrijk is dat het bedrag per code nooit meer mag zijn dan 240 euro, zelfs indien u meer belastingen heeft betaald. Is dit meer? Dan mag u dit niet terugvorderen. Idem voor uw partner.

Opgepast, enkel de Belgische roerende voorheffing telt en niet de roerende voorheffing die u betaalde aan buitenlandse overheden. Ook beleggers in coöperatieve aandelen moeten dit jaar roerende voorheffing betalen op hun dividenden en via deze weg hun roerende voorheffing terugvorderen.

Hopelijk heb ik u hiermee iets nieuw geleerd om zo toch uw belastingen ietwat te verlagen.

Conclusie

- De roerende voorheffing op dividenden mag u fiscaal gedeeltelijk aftrekken.

- Dit op de eerste schijf van 800 euro waarop u 30% roerende voorheffing betaalde.

- Hiermee kan u uw belastingfactuur met 240 euro per jaar verlagen.

- Gebruik codes 1437 en 2437 in uw belastingbrief.

Dit artikel verscheen ook op Doorbraak.Published in Nieuws

Hoi Stefan,

Waar kan ik te weten komen hoeveel roerende voorheffing ik betaalde op dividenden het afgelopen jaar? Of moet je dit zelf berekenen?

Dag Greet,

Het beste wat je kan doen is een mail sturen naar je broker. Die helpen je dan verder / kunnen je helpen om een overzicht te downloaden waarop dit allemaal gebundeld staat. Zal makkelijkste zijn.

En is dit ook zo voor coupons die ik had ontvangen het afgelopen jaar?