DEEL 3: Wat hebben industriële revoluties te maken met beursindices?

Beursindexen zijn fata morgana’s

Wat zegt een beursindex zoals DJIA, S&P 500 en AEX nou eigenlijk?

De Dow Jones Industrial Average (DJIA) index is de oudste aandelenindex van de Verenigde Staten. Een select clubje journalisten van The Wall Street Journal beslist welke bedrijven deel uitmaken van invloedrijkste beursindex ter wereld. In tegenstelling tot de meeste andere indices is de Dow een prijsgewogen index. Dat betekent dat aandelen met een hoge absolute beurskoers een grote stempel drukken op de beweging. De S&P index is een marktwaarde gewogen index. De 500 grootste Amerikaanse bedrijven gemeten naar hun marktkapitalisatie zijn opgenomen in deze index, die samengesteld wordt door de kredietbeoordelaar Standard & Poor’s. De Amsterdam Exchange Index (AEX) is de belangrijkste Nederlandse beursindex. De index geeft het beeld weer van de koersontwikkeling van de 25 meest verhandelde aandelen op de Amsterdamse effectenbeurs. Uit het gewogen gemiddelde van de koersen van deze aandelen wordt de stand van de AEX berekend.

In veel grafieken is de y-as een vaste eenheid, zoals kg, meter, liter of euro. Bij deze index-grafieken lijkt dit ook zo, want op de y-as wordt de eenheid in punten gebruikt. Niets is echter minder waar! Een index-punt is nl. geen vaste eenheid in de tijd en je mag er dan ook historisch gezien geen enkele betekenis aan hechten. Een index wordt berekend aan de hand van een mandje aandelen. Bij elke index gebeurt dat volgens een bepaalde formule en de uitkomst van de formule levert een aantal punten op. Een grote fout die veel mensen maken is, dat er waarde gehecht wordt aan deze grafieken. Deze grafieken zijn echter erg bedrieglijk.

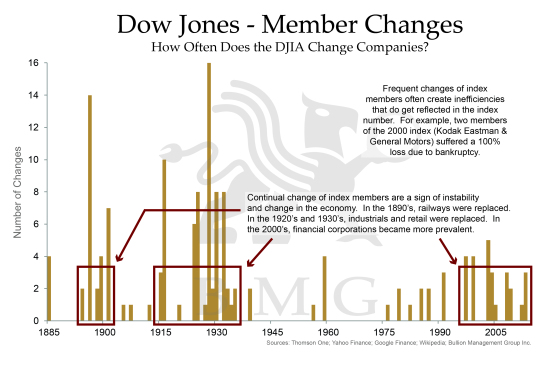

- Een index wordt berekend aan de hand van een mandje aandelen. Bij elke index gebeurt dat volgens een bepaalde formule en als uitkomst krijg je dan een aantal punten. Dat mandje van aandelen wordt bij elke index echter regelmatig veranderd. Voor de nieuwe periode wordt dus de waarde van een ander mandje aandelen gemeten. Het is natuurlijk vreemd dat je de verschillende mandjes als zelfde eenheid projecteert.

Na een periode van 25 jaar wordt de waarde van een mandje appels vergeleken met de waarde van een mandje peren. Er zitten momenteel nog maar 6 van de 30 oorspronkelijke bedrijven in de Dow Jones in vergelijking met het tijdstip (1979) dat de versnellingsfase van de laatste revolutie begon.

- Het wordt nog vreemder als bij elke overgang van mandjes ook nog eens de formule waarmee de index wordt berekend, verandert. Dit gebeurt omdat de index, de uitkomst van de twee formules van beide mandjes, op het moment van verandering dezelfde uitkomst moet opleveren. De index-grafiek van de twee tijdsperioden moet per slot van rekening wel op elkaar aansluiten. Bij de Dow Jones bijvoorbeeld, worden alle koersen van de dertig Dow-aandelen bij elkaar opgeteld en vervolgens door een getal gedeeld. Door wijzigingen in het mandje en door aandelensplitsingen wordt de deler telkens veranderd. De deler bedraagt momenteel 0,15 terwijl in 1985 de deler nog meer dan 1 was. Een indexpunt in de ene periode wordt dus op een hele andere manier berekend dan in een andere periode.

Dow1985 = (a1 + a2 + ……..+a30) / 1

Dow2017 = (a1 + a2 + …….. + a30) / 0,146

In de jaren 90 van de vorige eeuw zijn er veel aandelensplitsingen geweest. Om de breuk gelijk te houden is zowel de teller als de noemer van de breuk veranderd. Een koersstijging van 1 dollar van het mandje in 2017 levert dus de facto 7,6 meer indexpunten op dan in 1985. Omdat er in de jaren 90 nogal wat aandelensplitsingen zijn geweest, is dit de oorzaak waarom de Dow Jones in deze periode bijna exponentieel is gestegen.

In 2017 staat de Dow op 21000. Bij het hanteren van de formule uit 1985 zou de index nu op 2747 staan.

- Het meest vreemde is natuurlijk de steeds wijzigende samenstelling van het mandje. Over het algemeen is het zo dat bij het wijzigen van het mandje, bedrijven die in een stabilisatiefase of de aftakelingsfase van hun cyclus zitten, uit het mandje gehaald worden. Bedrijven die in de ‘take-off’-fase of versnellingsfase van hun cyclus zitten worden toegevoegd. De kans dat de index na de wijziging van het mandje en de formule stijgt, is dan natuurlijk vele malen groter dan dat de index gaat dalen. Daar hoef je geen kansberekening op los te laten, met name als deze methode wordt toegepast in de versnellingsfase van een transitie. Vanaf 1980 zijn 7 ICT-bedrijven ( 3M, AT&T, Cisco, H P, IBM, Intel, Microsoft), de motoren van de laaste revolutie toegevoegd aan de Dow Jones en 5 financiële instellingen, deze spelen een belangrijke rol bij elke transitie.

In principe is er een piramidespel gecreëerd. Dit gaat goed zolang er bedrijven die in de ‘take-off’-fase of versnellingsfase van hun cyclus zitten, worden toegevoegd. Aan het eind van een transitie zullen dit er echter steeds minder worden. De laatste 18 jaar werden 21 bedrijven in de Dow Jones vervangen, een percentage van 70%.

Overzicht wijzigingen Dow Jones vanaf 1997:

22 winnaars erin – 22 verliezers eruit (73 %)

- 19 maart 2015: Apple vervangt AT&T. Om het aandeel Apple geschikt te maken voor de Dow Jones, vond er op 9 juni 2014 nog een splitsing van het aandeel Apple van 7 voor 1 plaats.

- 23 september 2013: Hewlett – Packard Co., Bank of America Inc. en Alcoa Inc. worden vervangen door Goldman Sachs Group Inc., Nike Inc. en Visa Inc. Alcoa is van $40 in 2007 gezakt naar $8.08. Hewlett- Packard Co. is van $50 in 2010 gezakt naar $22.36. Bank of America is van $50 in 2007 gezakt naar $14.48. Maar Goldman Sachs Group Inc., Nike Inc. en Visa Inc. zijn in 2013 respectievelijk 25%, 27% en 18% gestegen.HP noteert aan een koers van $22, Bank of America aan $14 en Alcoa aan $ 8. Deze aandelen worden dus vervangen door Goldman Sachs aan $164, Nike aan $67 en Visa aan $184. Er verdwijnt voor $44 uit de Dow Jones en er komt voor $415 aan aandelen in de plaats, dit is bijna het tienvoudige. Dit betekent dat de nieuwe som van de 30 aandelen een waarde krijgt van $2349 (1978 – 44 + 415 ). Om weer op 15191 indexpunten uit te komen wordt de Dow Divisor aangepast van 0,130216081 naar 0,154631.

Als de oude drie aandelen ieder met 10 % zouden stijgen, zou dit 4,4 /130216081 = 33,80 punten hebben bijgedragen tot de stijging van de Dow Jones.

Als de nieuwe drie aandelen met 10 % stijgen, zal dit 41,5/0,154631 of 268,4 punten bijdragen tot de stijging van de Dow Jones.

De invloed van de 3 losers was: $ 44 van $ 1978 is 2,2% op de Dow Jones Index.

De invloed van de 3 winners wordt: $ 415 of $ 2349 is 17,67% op de Dow Jones Index.

- 20 september 2012: UnitedHealth Group Inc ( UNH ) vervangt Kraft Foods Inc. Kraft Foods Inc werd opgesplitst in twee bedrijven en werd daarom minder representatief geacht en dus niet meer geschikt voor de Dow . De waarde van het aandeel van United Health Group Inc. was gedurende twee jaar voor opname in de Dow met 53% gestegen.

- 8 juni 2009: Cisco en Travelers vervangen Citigroup en General Motors. Citigroup en General Motors hebben miljarden dollars van de Amerikaanse regering ontvangen om te overleven en waren niet representatief voor de Dow.

- 22 september 2008: Kraft Foods Inc. vervangt American International Group. American International Group werd vervangen na de beslissing van de regering om een belang van 79,9% in de verzekeringsreus nemen. AIG werd ternauwernood gered van de ondergang door een noodkrediet van de Fed.

- 19 februari 2008: Bank of America Corp en Chevron Corp vervangen Altria Group Inc en Honeywell International. Altria werd opgesplitst in twee bedrijven en werd niet langer geschikt geacht voor de Dow. Honeywell werd verwijderd uit de Dow omdat de rol van de industriële bedrijven in de Amerikaanse aandelenmarkt in de afgelopen jaren was gedaald en Honeywell de kleinste omzet en winst onder de deelnemers in de Dow had.

- 8 april 2004: Verizon Communications Inc , American International Group Inc en Pfizer Inc vervangen AT & T Corp. , Eastman Kodak Co. en International Paper. De AIG-aandelen waren in het vorige decennium meer dan 387% gestegen en Pfizer hadden een stijging van meer dan 675% achter de rug. Aandelen van AT & T en Kodak, daarentegen, waren in de afgelopen tien jaar meer dan 40% gedaald en werden derhalve uit de Dow verwijderd.

- 1 november 1999: Microsoft Corporation, Intel Corporation, SBC Communications en Home Depot Incorporated vervangen Chevron Corporation, Goodyear Tire & Rubber Company, Union Carbide Corporation en Sears Roebuck.

- 17 Maart 1997: Travelers Group, Hewlett-Packard Company, Johnson & Johnson en Wal-Mart Stores Incorporated vervangen Westinghouse Electric Corporation, Texaco Incorporated, Bethlehem Steel Corporation and Woolworth Corporation.

Centrale banken houden beurzen overeind

Het bepalen van de beursindexwaarden zoals hierboven beschreven en de weergave van indexen in historische grafieken zijn bruikbare indicatoren om aan te geven in welke fase een industriële revolutie zich bevindt. De derde industriële revolutie bevindt zich duidelijk in de verzadigings- en aftakelingsfase. Deze fase kenmerkt zich, doordat de markt verzadigd is en de concurrentie toeneemt. Alleen de sterkste bedrijven kunnen de concurrentie aan, of nemen de concurrentie over (denk aan alle overnames die Oracle en Microsoft de laatste jaren hebben gedaan). Onder de motorkap is er in ICT-land relatief weinig technisch nieuws meer onder de zon, alhoewel de marketingmachines vanuit Amerika ons anders willen laten geloven.

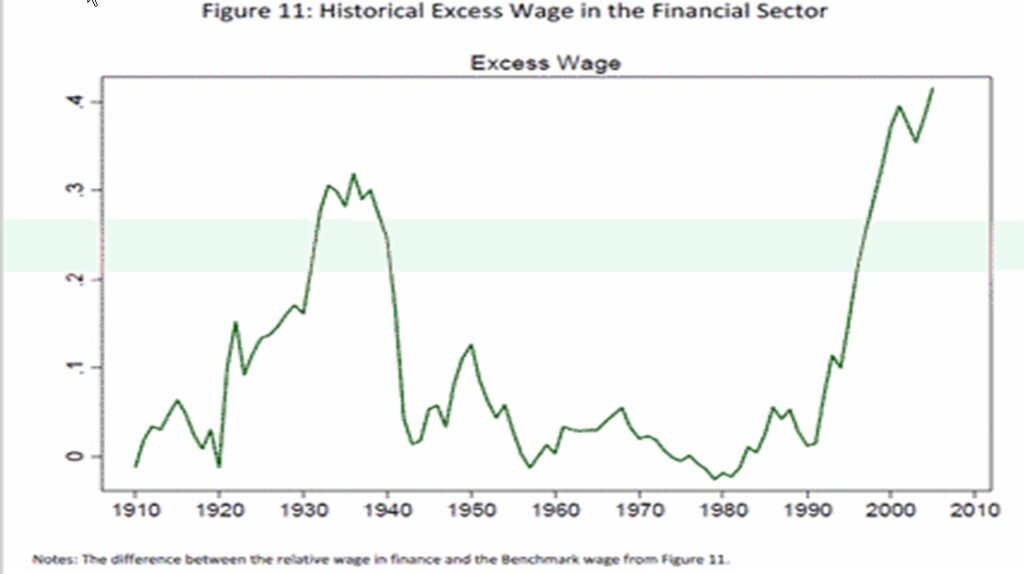

In de voorontwikkelingsfase en take-off fase van een transitie ontstaan er veel nieuwe bedrijven. Het is een divergerend proces. Met name financiële instellingen spelen een belangrijke rol. Er is in deze fase per slot van rekening veel financiering nodig. De grafiek van salarissen van de financiële sector vertoont dan ook dezelfde s-curves als van beide industriële revoluties.

Beleggers worden euforisch bij het horen van fusies en overnames. In feite geven fusies en overnames de convergerende processen weer aan het einde van een transitie. Objectief gezien is elke fusie of overname een vermindering van economische activiteiten. Dit wordt pijnlijk duidelijk als we naar de werkloosheidscijfers van diverse samenlevingen kijken.

Nieuwe industriële revoluties ontstaan door nieuwe ideeën, uitvindingen en ontdekkingen, ofwel nieuwe kennis of inzichten. Ook hier lijkt de mensheid een verzadigingspunt bereikt te hebben. Er zullen steeds minder bedrijven komen in de ‘take-off’-fase of versnellingsfase die de bedrijven in de stabilisatiefase of de aftakelingsfase in het indexenmandje kunnen vervangen.

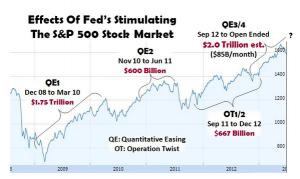

Bij een (dreigende) recessie probeert de centrale bank de economie te stimuleren door renteverlaging. Leningen worden hierdoor goedkoper waardoor burgers en bedrijven meestal meer besteden. In geval van sterk oplopende werkloosheid en dalende prijzen werkt dit echter aanmerkelijk minder. Dit is ook het geval naarmate de officiële rentetarieven lager worden, of zelfs tot nagenoeg nul dalen. Ongeacht de rentestand zullen dan geen (grote) leningen worden afgesloten en zullen dure aankopen worden uitgesteld. Verdere renteverlagingen of zelfs een rentestand van nul leiden dan niet tot toename van economische activiteiten en een afnemende vraag leidt tot verdere prijsdalingen (deflatie). De centrale bank kan in dat geval besluiten om de geldhoeveelheid (kwantitatieve versoepeling of quantitative easing) te vergroten. Een grotere geldhoeveelheid leidt immers tot prijsverhogingen en doorbreking van de deflatoire spiraal. Vroeger zou hiertoe de geldpers worden aangezet maar nu koopt de centrale bank staatsobligaties, hypotheekobligaties of andere obligaties en financiert deze transacties door de eigen balans te verhogen. Er worden dus geen fysieke bankbriefjes bijgedrukt. Het mechanisme werkt aldus dat centrale banken in de markt, of rechtstreeks van banken, obligaties kopen, hetgeen via banken wordt afgewikkeld. Banken worden voor het aankoopbedrag gecrediteerd in de rekeningen die zij bij de centrale bank aanhouden. Op deze wijze verkrijgen banken liquiditeiten. Tegenover deze liquiditeiten kunnen banken dan nieuwe leningen verstrekken.

Door zowel het rentebeleid als de kwantitatieve versoepeling van de centrale banken is er vanaf 2008 weer veel geld naar de beurzen gestroomd en is er in feit een nieuwe, fictieve beurshausse gecreëerd. Dit is duidelijk te zien in de koers-winstverhouding grafiek (Shiller PE Ratio), die vanaf 2008 weer is gestegen. De centrale banken hebben nu echter al hun munitie verschoten om de deflatoire spiraal te doorbreken. Aan het einde van de 2e industriële revolutie in 1932 zakte deze PE Ratio naar 5. Momenteel staat deze verhouding, mede door het gedrag van de centrale banken, op 23.

De geschiedenis herhaalt zich

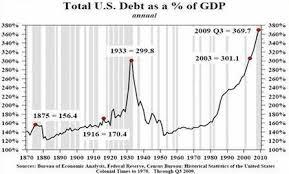

De mensheid wordt momenteel geconfronteerd met dezelfde problemen als aan het eind van de 2e industriële revolutie, hoge werkloosheid, torenhoge schulden van overheden en de slechte financiële posities van banken.

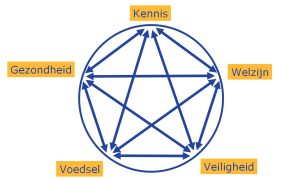

De historie heeft geleerd dat 5 pijlers voor een stabiele samenleving onontbeerlijk zijn.

Aan het eind van elke transitie komt de pijler welzijn in het gevaar. Dit hebben we na elke industriële revolutie kunnen constateren.

De pijler “WELZIJN” van een samenleving dreigt ook nu weer om te vallen.

De historie heeft geleerd dat het omvallen van de pijler “WELZIJN” altijd resulteert in revolutie. Door de grote werkloosheid na de 2e industriële revolutie is er door veel samenlevingen een nieuwe transitie geïnitieerd, nl. het creëren van een oorlogseconomie. Deze economie bloeide m.n. in de periode 1940 – 1945.

Samenlevingen zullen ook nu weer een keuze moeten maken welke transitie zal worden ingezet.

Wie geen kennis heeft van het verleden, heeft geen toekomst.

Magnum opus, mensheid op een tweesprong werd in 2017 geschreven

Bronvermelding

- Geschiedenis Werkplaatssite van Wolters-Noordhoff en Wikipedia

- Prof J. Rotmans, e.a. (2000), “Transities & Transitiemanagement: de casus van een emissiearme energievoorziening”

- Dow Jones Industrial Average Historical Components, S&P Dow Jones Indices McGraw Hill Financial

- Dow Jones Industrial Average Historical Divisor Changes, S&P Dow Jones Indices McGraw Hill Financial

- W. Grommen, (november 2007), “Nieuwe beurskrach, een kwestie van tijd?”, Technische en Kwantitatieve Analyse, (20 – 22)

- W. Grommen, (januari 2010), “Beurskrach 1929, mysterie ontrafeld?”, Technische en Kwantitatieve Analyse, (22 – 24)

- W. Grommen, (maart 2011), “Huidige crisis, een wetmatigheid?”, Hermes, 49, (52 – 58)

- W. Grommen, (januari 2013), paper “The present crisis, a pattern” gepresenteerd op International Symposium The Economic Crisis: Time For A Paradigm Shift

- W. Grommen, (november 2014), “The Dow Jones Industrial Average , A Fata Morgana”, TRADERS’ Magazine, (14 – 18)

- W. Grommen, (april 2015), “Stock Splitting And The Market Crash 1929”, ValueWalk

- W. Grommen (augustus 2015), “Stock Market Boom and Crash, the Cause and Effect of Extreme Market Movements” , TRADERS’ Magazine, (28 – 30)