De Drie Favorieten van Ben Granjé

Hij verdedigt beleggers: ‘investeren is het meest sociale wat je met geld kan doen.’

Ben Granjé is Afgevaardigd Bestuurder bij VFB (de Vlaamse Federatie van Beleggers), vertegenwoordiger voor België bij BetterFinance (Europese belangengroep van gebruikers van financiële diensten), Bestuurslid bij TowardsSustainability, Onafhankelijk Bestuurder bij een Bevek, hij zetelt in de Securities & Markets Stakeholders Group bij ESMA en tot slot lid van de externe adviesraad bij de duurzame denktank Level EEI. Al deze functies zijn te herleiden tot één eenvoudige opdracht: er voor zorgen dat de individuele belegger niet vergeten wordt. Onder het motto “als je niet aan tafel zit, sta je op het menu” geeft hij een stem aan de legioenen beleggers. Dat is nodig want zij zijn de smeerolie van onze economie maar krijgen helaas niet altijd de waardering die ze daarvoor verdienen. “Investeren is het meest sociale wat je met geld kan doen!”

Prijzen van 2019

We vroegen hem dus naar zijn drie favorieten op de beurs. Dat is niet makkelijk vandaag: zolang de rente stijgt dalen de koersen. Nieuwe beleggers moeten dus een sterk karakter hebben om vol te houden. Regelmatige aankoop orders verzekeren een gemiddelde koers, waardoor je op termijn mooie cijfers kan voorleggen. Ervaren beleggers zien hun stootkussen leeglopen maar zouden intussen moeten weten dat een dip geen ramp hoeft te zijn. Behouden, waar nodig bijsturen en waar het kan bijkopen. Het zijn alvast solden op de beurs, maar vermoedelijk is dit nog niet de laatste afprijzing. We kunnen de markt niet timen, maar je kan vandaag alvast bedrijven vinden aan de prijzen van 2019! Toch maar eens rondkijken dus.

Mijn belangrijkste les en tip voor beleggers

Niet panikeren! De waarde van een onderneming en de koers van een aandeel zijn heel verschillende dingen. Het eerste is rationeel, het tweede emotioneel. Maak een lijstje van ondernemingen die je wil bezitten, bepaal aan welke prijs je deze zou kopen en voila: huiswerk gemaakt. Dan moet je niet meer twijfelen of het te vroeg of te laat is, vertrouw op jouw waardering. Zakt de koers nog even door? Dat kan, en bijkopen mag. Bestaande posities kan je ook herwaarderen en zo nodig liquideren: economische cycli impliceren soms een langere periode van lage waardering. Dan ‘slaapt’ jouw investering en kan je beter tijdelijk een andere keuze maken. Dat vind ik vaak nog het moeilijkst want de ‘sunk cost bias’ maakt dat toegeven dat je fout zat pijn doet.

Xtrackers S&P 500 Equal Weight UCITS ETF EUR Hedged Kap.

De S&P onderging al een serieuze correctie. De overwaardering van de FAANG maakte deze index minder interessant omdat zij een dermate groot percentage van de index uitmaakten en de hele ballon opbliezen. Maar de Amerikaanse markt blijft toch een kernmarkt: er wordt harder en sneller ingegrepen via de rente dus ik verwacht ook een sneller herstel. Natuurlijk staat de USD erg hoog op dit moment dus opteer ik voor een Euro-hedged versie. En bovendien kies ik de equal weight variant, om die overweging van enkele giganten te vermijden. Stukje bij beetje kopen, want de rente schommelt nu rond de 3%, terwijl die bij de vorige inflatiegolf richting 10% ging. Er is dus zeker nog een neerwaartse druk op de koersen, maar ik bouw langzaam terug positie op. (IE0002EI5AG0)

TotalEnergies

Helaba, is dat wel duurzaam? Wel, ik steun de energie transitie en dit bedrijf investeert daar zwaar in. Tegelijk heeft Total aangekondigd de overwinst te zullen uitkeren via een uitzonderlijk dividend van 1 euro per aandeel. Gezien mijn energiefactuur lijkt het me interessant dat ik daarvan meegeniet. De beste bescherming tegen de stijgende prijzen is beleggen in aandelen die profiteren van die prijsstijging. Toch de caveat dat dit geen langetermijnpositie is voor mij: ooit moet de gasprijs normaliseren, en de investeringen richting alternatieve energie zijn hoog.

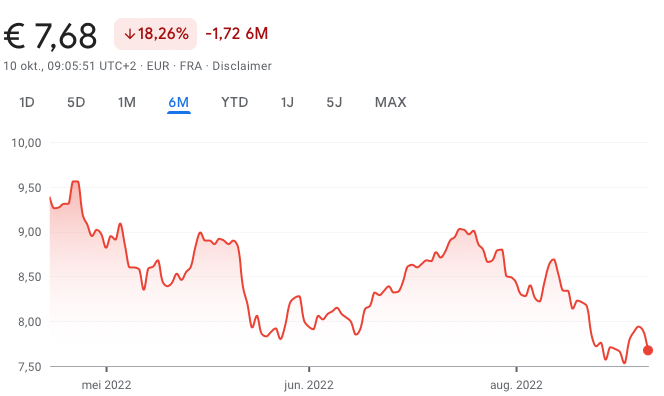

Herbalancering (TINC)

Als derde tip kijkt Ben naast nog wat aandelen ook kritisch naar een van vroegere tips en heeft hij algemene bedenkingen bij de beleggersattitude en het beheer van de portefeuille. Ben Granjé: ‘Bij eerdere gelegenheden heb ik een aantal mooie bedrijven aan redelijke prijs kunnen kopen, en vandaag zitten we opnieuw aan interessante prijsniveaus. Dicht bij huis kijk ik bijvoorbeeld naar TINC om wat aan te vullen. De infrastructuur-maatregelen beginnen nog maar net op stoom te komen. Ook EVS lijkt goed gepositioneerd. Daarnaast moet ik ook toegeven dat ik vorig jaar fout zat (lees: te vroeg dacht dat covid onder controle was) met mijn inschatting voor Carnival Corporation. Die staan intussen nog een pak lager. Ik heb de bias om bij te kopen, want als het interessant was aan 28 USD is het nu nog veel interessanter, toch? Die sunk cost fallacy dus: hoe lang zou het duren om terug groene cijfers te schrijven? Er zijn betere beleggingen te doen! Even door de zure appel bijten maar, en gelukkig compenseert de dollarkoers een beetje.

Klik hier voor een analyse van TINC door Spaarvarken Jan Reyns

Deze selectie verscheen eerder ook in De Standaard