De beurs is geen casino. Achter de chaos schuilt orde

‘De beurs is als een mierennest’

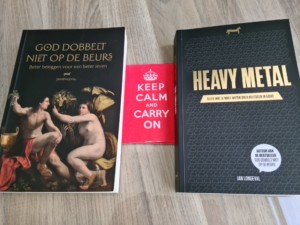

In zijn boek God dobbelt niet op de beurs haalt ex-vermogensbeheerder Jan Longeval uit naar onderpresterende fondsen en naar het gebrek aan kennis bij veel beleggers. Maar er is ook goed nieuws: ‘Wie wil leren, kan er een rendement halen dat nergens anders te vinden is.’

U vindt dat beleggers een gepaste filosofie moeten hebben. Wat bedoelt u daarmee?

‘Vroeger werden economie en beleggen vanuit een wiskundig perspectief benaderd en vanuit de verkeerde veronderstelling dat de mens altijd rationeel handelt. We weten ondertussen dankzij behavioral finance, het domein dat de beleggerspsychologie in kaart brengt, dat deze rigide kijk op de financiële markten niet klopt. Maar de beurs is ook niet alleen irrationeel en wanordelijk. Daarom grijp ik terug naar de chaos-theorie. Die zegt niet dat alles in het heelal ondoorgrondelijk is, maar dat er orde achter de chaos schuilt. Dat geldt ook voor de beurs. Die is als een mierenkolonie: een krioelende bende die bergen verzet.’

Hoe moet je dan op de beurs tewerkgaan?

‘De theorie van de efficiënte markten zegt dat alle beschikbare informatie al in de koers verwerkt is en dat het dus onmogelijk is de beurs te kloppen. Het is daarbij zelfs niet nodig dat alle beleggers rationeel zijn. Als er diverse opinies zijn, kan het irrationele gedrag van de ene belegger het irrationele gedrag van de andere compenseren. Als de ene belegger te optimistisch is en de andere te pessimistisch, dan werken hun fouten elkaar weg.’

‘Het is vooral uitkijken wanneer de opinies dezelfde richting uitgaan, dan versterken de denkfouten elkaar in plaats van elkaar op te heffen. Zo ontstaan er zeepbellen of grote onderwaarderingen. Dat zijn de beste kansen om de beurs te verslaan. Het was mooi dat in 2013 Eugene Fama en Robert Shiller samen de Nobelprijs voor Economie kregen, terwijl ze twee tegengestelde marktvisies verdedigen: de eerste zegt dat de markten onklopbaar zijn, de tweede wijst er net op dat de beurzen niet efficiënt zijn en dus wel te kloppen zijn. De beurskoersen schommelen veel forser dan wat er door fundamentele veranderingen kan worden verklaard.’

Veel mensen kijken nochtans vooral naar de schommelingen van de aandelenkoersen?

‘Dat maakt hen bang. Daarom zetten ze de beurs weg als een casino. Maar dat is de beurs niet. Op lange termijn is het rendement voor een belegger in aandelen ongeveer gelijk aan de som van de bedrijfswinsten en de dividenden. Tussen 1929 en 2017 boden Amerikaanse aandelen een gemiddeld dividendrendement van 3,7 procent en stegen de bedrijfswinsten met gemiddeld 5 procent. De som is 8,7 procent. En kijk, het rendement voor de beleggers was zelfs iets hoger: +9,5 procent. Ik ken geen casino’s met zo’n vergoeding.’

U klaagt de zwakke prestaties van de beleggingsfondsen aan. Maar is het toch niet beter om daarin te beleggen voor wie zelf niet op de beurs wil of kan?

‘Als achteraf blijkt dat het rendement van het fonds hoger is dan een spaarboekje, is dat per saldo beter, ja. Maar opgelet: gemengde fondsen – die zowel in aandelen als obligaties beleggen – haalden tussen 2008 en 2018 een jaarlijks rendement van netto amper 2,1 procent, terwijl de referentiebeursindex 6 procent opbracht.’

En private banking?

‘Ik schat de rendementen daar nog lager in. De toegevoegde waarde zit meer in diensten zoals successieplanning. Vaak vragen klanten ook onmogelijke dingen, die de beheerder aanzetten tot verkeerde beslissingen en die zo het rendement verlagen. Zoals een eis om nooit, ook niet even, in het rood te gaan. Of ze gaan weg als de prestaties even tegenzitten. Dat overkomt ook de beste beheerders.’

U drukt de lezer op het hart om de prestaties van beleggingen altijd te vergelijken met een referentie-index, de benchmark. Maar op welke termijn moet je vergelijken?

‘Je moet je afvragen welk rendement van de beheerder komt en hoeveel veroorzaakt wordt door de markt. Sommige fondsen moet je meer dan vijf jaar geven. Cijfers op korte termijn zeggen niets. Loop dus ook niet achter een buitengewone prestatie aan. Het ook in België populaire fonds Carmignac Patrimoine verbaasde in het rampjaar 2008 door net geen verlies te maken. De miljarden stroomden daarop toe, maar sinds 2010 heeft dat fonds altijd zwakker gepresteerd dan zijn referentie-index. Beleggers in fondsen halen gemiddeld een nog veel lager rendement dan de fondsen zelf. Ze kopen en verkopen op het verkeerde moment.’

Wat adviseert u de kleine belegger?

‘Investeer de basis van je portefeuille in passieve fondsen (ETF’s of trackers) die een index volgen en heel lage kosten aanrekenen. Hoge kosten vernietigen een groot stuk van het rendement. Kies voor ETF’s met een brede spreiding, zoals de MSCI All Countries, die in aandelen over de hele wereld belegt.’

‘Daarnaast leg je eigen accenten, met zorgvuldig uitgekozen fondsen of aandelen. Kies vooral voor kleinere aandelen van Brussel, of de buurlanden. Wie merkt dat het hem ligt, kan die accenten uitbreiden of er op termijn de basis van maken. Ik raad ook iedereen aan om deel te nemen aan een beleggingsclub. Door confrontatie met andere meningen word je een efficiëntere belegger. De rode draad is dat je bereid moet zijn om te leren.

Published in Beleggen, Nieuws, Sparen

Het lukt niet om de boeken van Longeval te bestellen.