Beer slaat toe en verdwijnt als sneeuw voor de zon. Wat is het verschil van 2020 met 1987 en 1929?

Hallalujah. Amper een maand nadat de beurzen een huiveringwekkende daling van 34% (Amerikaanse S&P500-index) en 43% (Bel20) een bodem bereikten, zijn ze respectievelijk 31,5 en 33% terug naar boven geschoten. Was het dan maar om te lachen?

Zeker niet, de economie is op dit eigenste moment een zware uppercut aan het incasseren en beleidsmakers en bedrijven hebben nog altijd het raden hoe en wanneer de coronacrisis zal eindigen.

Ook beleggers weten natuurlijk niet zeker waar we naartoe gaan, anders waren ze ruim twee maanden geleden niet als gek op de verkoopknop gaan drukken. Ze hopen en vermoeden natuurlijk wel dat het ergste achter de rug is. En dat ze aandelen de beste keuze vinden als belegging mag duidelijk wezen.

Maar is de beer dan zo gemakkelijk weg te jagen? Het lijkt onwerkelijk dat dit enorme beest zo snel is weggelopen. Zo vlug dat de stier weer vrolijk de beurskoersen naar boven staat te jagen. De beer is het symbool voor een baissemarkt: zo’n kolossaal beest slaat de koersen hard en snel naar beneden. De stier is het symbool voor een haussemarkt. Een stierenmarkt neemt de koersen op de horens en gooit ze hoger en af en toe (auw) vallen de koersen wel eens terug op de bodem. Een klim gaat normaal dus ook veel trager dan een berenmarkt.

Schade onderschat

Volgens nogal wat strategen en economen, zoals de hoofdeconoom van KBC, onderschatten mensen nog altijd de gevolgen van de coronacrisis. Anderen denken dat het snelle herstel van de beurzen erop wijst dat het ergste achter de rug is.

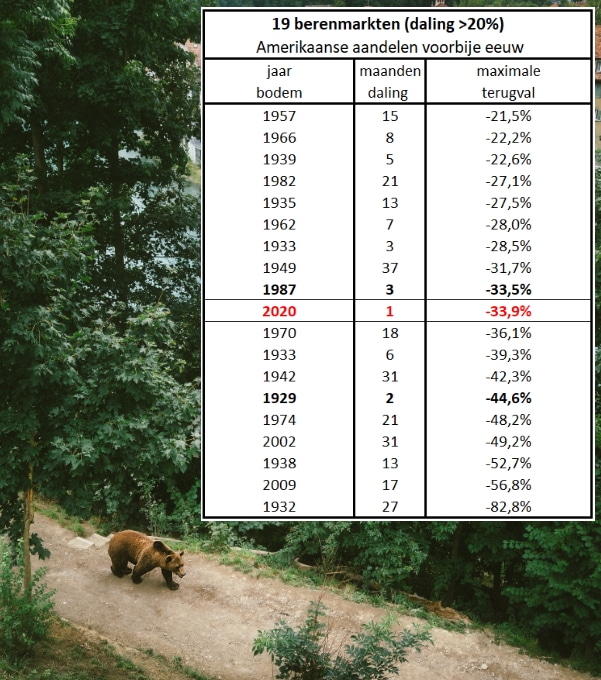

Wat is het nu? We weten dat de geschiedenis zich niet precies herhaalt, maar het biedt wel houvast en inzicht om een mogelijk toekomstscenario te tekenen. Daarom gingen we kijken naar de 19 baissemarkten van de voorbije eeuw (zie tabel).

We vinden twee baisses, crashes eigenlijk, die het meest lijken op de coronacrash die we net achter de rug hebben. Je ziet onmiddellijk dat de beursval van 2020 op de tiende plaats komt van de negentien berenmarkten van de voorbije honderd jaar. In snelheid vestigde de beer van 2020 een wereldrecord: precies een maand.

We vinden twee baisses, crashes eigenlijk, die het meest lijken op de coronacrash die we net achter de rug hebben. Je ziet onmiddellijk dat de beursval van 2020 op de tiende plaats komt van de negentien berenmarkten van de voorbije honderd jaar. In snelheid vestigde de beer van 2020 een wereldrecord: precies een maand.

De meeste gelijkenis is er met de baisses van 1929 en 1987 ook kort en ongeveer een even zware daling. Maar om deze te gebruiken als gids is er een probleem: de periode daarna kon niet méér van elkaar verschillen. Na de korte val van 1987 (met de beruchte Black Monday) startte een meer dan tien jaar lange hausse met een koerswinst van 582 procent. De berenmarkt van 1929 daarentegen leidde de depressie van de jaren 30 in, waarin vele nieuwe berenmarkten elkaar opvolgden, met onder meer de dodelijkste aller tijden van 1932, die een bodem van -82,8 procent liet optekenen. Een gelijkaardig begin eindigde dus enerzijds als beste periode ooit voor aandelen en anderzijds als slechtste ooit!

Tussen 1929 en 1987 zijn er ook gelijkenissen: telkens waren de beurzen voordien fors gestegen en vierde de beurshandel en speculatie hoogtij. Het grote verschil zit hem vooral in de antwoorden en het beleid na die crises. Na de crash van 1929 volgde een periode van foute politiek: strenge begrotingen, besparingen en vooral protectionisme. Na 1987 daarentegen volgde een periode met het vrijmaken van de handel in grote delen van de wereld. Ook onze ‘Europese Unie’ zette toen grote stappen vooruit en China transformeerde zichzelf tot een gigantische producent en daarna consument. Ook andere gesloten economieën kozen voor vrijhandel en hielpen zo de wereldeconomie te groeien.

Griezelig

Dat is een beetje griezelig. Want nu lijkt die voor de economie en de beurzen zo positieve trend stilaan te keren. Er gaan stemmen op om de grenzen te sluiten en bedrijven terug naar ‘huis’ te halen. Voor er sprake was van een virus was de wereldeconomie al aan het sputteren. Door de handelsoorlog die Donald Trump lanceerde. Doordat het nieuwe coronavirus van over de landsgrenzen komt en de zwakheden van de mondiale handelsketting nu duidelijk worden, dreigt het kind met het badwater te worden weggegooid. De grens tussen veiligheid en protectionisme is dun. Zeker als politici beweren dat er een handelsoorlog te winnen valt. Dat is alle lessen uit de geschiedenis negeren. Bovendien verzuipt de wereld in de financiële schulden, waardoor we gevoeliger zijn voor kleine storingen.

Met de financiële crisis van 2008 in gedachten hebben de overheden en de centrale bankiers zich wel geëngageerd om financieel massaal tussen te komen om te vermijden dat de lockdown in een slepende economische crisis zou uitmonden. Een scenario à la jaren dertig lijkt dus nog niet voor meteen. Mogelijk kan er wel geldontwaarding komen. Dan wordt cash nog meer trash en moeten spaarders nog meer op hun centen letten.

Conclusie

- De baisse was zeer snel en behoorlijk diep, maar het herstel was zo mogelijk nog ongewoner (in snelheid).

- Het herstel werd aangevuurd door de forse steunmaatregelen van de centrale banken en de overheden (die inflatie kunnen veroorzaken).

- Beleggers besluiten dat aandelen sterk te verkiezen zijn boven cash en obligaties (en hebben daarin waarschijnlijk groot gelijk).

- Let op: als er protectionisme komt, kunnen de beurzen fors dalen.

Reacties