Over de zin en onzin van beursvoorspellingen

Storing op de glazen bol

Nu de beurzen zich wat onrustiger gedragen, kijkt ook u misschien wat onrustiger naar wat er aan de beurshorizon zal verschijnen. Maak u vooral geen overdreven zorgen. Laat de angstindustrie u niet in haar greep krijgen. Speciaal voor Spaarvarkens.be schreef Thomas Laureys een essay over de zin en onzin van beursvoorspellingen. Hij is al jaren gepassioneerd door de beleggingswereld en regelmatig verschijnen er bijdragen van hem in de Beste Belegger van de Vlaamse Federatie van Beleggers. Een van zijn stokpaardjes is dat beleggers het zichzelf vaak veel te moeilijk maken. Beleggers hoeven heus niet elke dag met hun portefeuille bezig te zijn. ‘Wees gerust zoals het diertje de luiaard, dat energie spaart door in de bomen te slapen’, zegt Thomas. ‘Zodat je je energie kan besteden aan wat er wel toe doet voor beleggers.’

Alles wordt gebruikt

‘In de beleggingswereld worden enorm veel middelen, tijd en werkuren besteed aan het maken van talloze inschattingen en voorspellingen. Beleggers proberen allerlei zaken te voorspellen en daar hun beleggingsgedrag op te baseren: economische groei, inflatie, bedrijfsresultaten, verkiezingsresultaten, … Sommige beleggers proberen dan weer via het bestuderen van koersgrafieken – technische analyse – de toekomst in te schatten. In deze tijden van overvloedige data worden op de beurs alle mogelijke middelen ingezet om te voorspellen: satellietbeelden, analyse van sociale media, zoekpatronen op google, … Kortom, zowel professionele als amateurbeleggers werken uitgebreide toekomstscenario’s uit en baseren daar hun allocatie en strategie op. Elk stukje informatie kan gebruikt worden om de markt te interpreteren, vaak zelfs op tegengestelde manieren.’

Fools of randomness

Als mens zijn we sterk geneigd om te willen voorspellen en zo onze wereld te structureren. Het is nu eenmaal moeilijk om steeds te moeten omgaan met onzekerheid en onvoorspelbaarheid. Daardoor zien we vaak logische patronen waar er geen zijn. Of zoals Nassim Taleb schreef, we zijn al te vaak ‘fools of randomness’. In dit artikel wil ik aantonen dat voorspellingen op de beurs vaak zeer inaccuraat en weinig nuttig zijn. In tegenstelling tot wat veel mensen denken hebben beleggers geen glazen bol nodig. De obsessie met voorspellen kan gevaarlijk zijn en de aandacht afleiden van belangrijkere zaken zoals het uitwerken van een goed plan en continu bijleren.

Tegenvallende resultaten

Een interessante bron op dit vlak is de overzichtsstudie: Seven Sins of Fund Management. Hoewel deze studie al iets ouder is, blijft ze nog steeds zeer relevant en leerrijk. Bovendien zijn de analyses van auteur James Montier zeer scherp en uitermate onderhoudend om lezen. In deze paper werd onderzocht wat de grootste fouten (‘zonden’) zijn bij actief beheer. Volgens de auteurs is voorspellen een van de voornaamste zondes. Door middel van een uitgebreide analyse van data en bestaande studies werd nagegaan hoe accuraat voorspellingen over de beurs zijn. De studie wijst overduidelijk uit dat een breed scala aan beleggingsanalisten, zoals strategen, analisten, economen, fondsbeheerders, … simpelweg niet goed zijn in voorspellen.

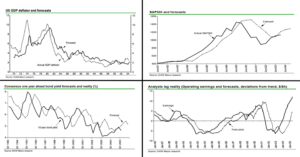

Op de bovenstaande grafieken zien we duidelijk hoe verscheidene voorspellingen niet overeenkomen met de werkelijkheid. Kloksgewijs zien we het verschil tussen een reeks veel voorkomende voorspellingen (door economen, marktstrategen, aandelenanalisten en obligatieanalisten) en de werkelijke evoluties. De conclusie is glashelder: de voorspellingen van deze diverse groep voorspellers zijn weinig betrouwbaar en accuraat.

Een van de belangrijkste verklaringen voor de slechte resultaten is overmoed. Uit de analyse van Montier blijkt dat experts, nog meer dan amateurs, lijden aan overmoed. Experts weten dan wel meer dan amateurs, maar blijkbaar zorgt dit er ook voor dat ze meer last hebben van overmoed. Montier haalt een veelzeggend voorbeeld aan uit een van zijn seminaries behavioral finance. Hij stelde zijn studenten, fondsbeheerders, de vraag hoe ze hun vaardigheden inschatten. 75% vond zich bovengemiddeld goed, amper 25% vond zich gemiddeld of beneden gemiddeld. Daarbij kreeg de docent commentaren als: “I know everyone thinks they are above average, but I am”. Ondanks het feit dat vele professionals duidelijk niet goed presteren overschatten ze hun vaardigheden massaal.

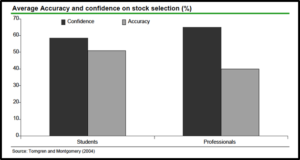

Hierbij wil ik ook een ander interessant onderzoek uit deze paper aanhalen. Elke maand vroeg men twee testgroepen om te voorspellen welk van twee aandelen het beter zou doen. Het ging om grote gekende aandelen (‘blue chips‘) waarvan de naam, sector en prestatie over het afgelopen jaar meegegeven werd. Groep één bestond uit leken; studenten psychologie zonder beurservaring. Groep twee: de ‘professionals’, bestond uit analisten, fondsbeheerders, … De professionals hadden meer vertrouwen in hun keuzes (65% t.o.v. 59%) maar bleken het slechter te doen. Beleggers moeten de voorspellingen van professionals dus met een stevige korrel zout nemen. Maar ook meer algemeen moeten beleggers zich bewust zijn van de beperkte accuraatheid van voorspellingen op de beurs.

Op basis van dit laatste voorbeeld zouden we zelfs kunnen zeggen dat we even goed een munt hadden kunnen opgooien om betere voorspellingen te bekomen. Dit is in zekere zin natuurlijk een oversimplificatie waarmee ik een punt wil maken: niemand weet exact wat de beurs morgen, volgende week of volgend jaar gaat doen. Een goed belegger moet weten wat hij wel en niet kan, of zoals Pierre Huylenbroeck het mooi stelt: de perfecte belegger weet dat hij niet kan voorspellen en is dus de bescheidenheid zelve.

Bovendien is het vraagstuk ingewikkelder dan het lijkt. U moet namelijk niet enkel inschatten wat de beurs gaat doen maar ook wanneer. Indien een belegger er bijvoorbeeld in slaagt een correctie te voorspellen kan hij uitstappen en verlies vermijden. Maar als zijn timing niet correct is zal hij te snel uit de markt stappen en winst laten liggen. Hierdoor zal hij het voordeel van zijn voorspelling teniet doen. Ook bij het opnieuw instappen zal hij correct moeten kunnen timen. Een studie van Morningstar, over de periode 2004-2014, wees uit dat market timers het slechter deden dan passieve portfolio’s. Als market timers beter hadden willen doen, moesten ze bovendien bij 70% van hun keuzes gelijk hebben. Een studie van William Sharpe uit 1975 kwam, met 75%, op een gelijkaardige grens uit. Gezien de eerder vermelde resultaten van voorspellingen lijkt het weinig waarschijnlijk dat men consistent aan deze aantallen kan komen.

De gevaren van onze focus op voorspellen

Onze obsessie met het voorspellen van de markt kan gevaarlijk zijn. Ze kan het gokgedrag bij beleggers stimuleren. Wanneer een gokker een aantal keer juist gokt zal dit vaak tot overmoed leiden. Gokkers gaan dan denken dat ze het spelletje onder controle hebben. In goktermen heeft men het dan over ‘in the zone’, ‘lucky hand’, … Daardoor gaan ze zich bij elke winst meer onoverwinnelijk voelen en een gevoel van controle krijgen, terwijl het eigenlijk om toevalligheid gaat. Dit gaat hand in hand met het nemen van steeds grotere risico’s. Tot het misloopt. Beleggers die meer en meer gokkers worden, laten zich dus effectief misleiden door willekeurigheid. Beleggen is echter niet gelijk aan gokken. Beleggers die dit vergeten zullen vroeg af laat zwaar afgestraft worden. Dit gebeurt niet enkel bij amateurs. Ook heel wat professionele traders overspelen hun hand tot de boel ontploft.

Onze obsessie met het voorspellen van de markt kan gevaarlijk zijn. Ze kan het gokgedrag bij beleggers stimuleren. Wanneer een gokker een aantal keer juist gokt zal dit vaak tot overmoed leiden. Gokkers gaan dan denken dat ze het spelletje onder controle hebben. In goktermen heeft men het dan over ‘in the zone’, ‘lucky hand’, … Daardoor gaan ze zich bij elke winst meer onoverwinnelijk voelen en een gevoel van controle krijgen, terwijl het eigenlijk om toevalligheid gaat. Dit gaat hand in hand met het nemen van steeds grotere risico’s. Tot het misloopt. Beleggers die meer en meer gokkers worden, laten zich dus effectief misleiden door willekeurigheid. Beleggen is echter niet gelijk aan gokken. Beleggers die dit vergeten zullen vroeg af laat zwaar afgestraft worden. Dit gebeurt niet enkel bij amateurs. Ook heel wat professionele traders overspelen hun hand tot de boel ontploft.

Sommige beleggers lopen ook het gevaar opgelicht te worden door zelfverklaarde ‘beleggingsgoeroes’. Veel advies is goed bedoeld maar er zijn altijd wel wat malafide adviseurs te vinden die in ruil voor een stevige vergoeding hun inzichten willen delen. Sommigen zullen doelbewust misleiden, anderen zijn zelf helemaal overtuigd van hun vaardigheid. Beiden zijn uitermate gevaarlijk als men ze blindelings volgt. Beleggers moeten altijd hun eigen huiswerk maken en beweringen aftoetsen.

Focus op de juiste vragen

Door te veel bezig te zijn met voorspellen dreigen beleggers de essentie uit het oog te verliezen. Kleine beleggers hebben sowieso een beperkte hoeveelheid tijd en middelen. Door te zeer te focussen op voorspellen zullen ze dan ook minder tijd hebben om – bijvoorbeeld – grondige analyses te doen. Peter Lynch, vaak omschreven als de beste fondsbeheerder aller tijden, stelt het in zijn boek ‘One Up on Wall Street’: ‘I’d love to be able to predict markets and anticipate recessions, but since that’s impossible, I’m as satisfied to search out profitable companies, as Buffett is.

Indien voorspellingen niet uitkomen zal je ook ineens zonder plan komen te staan. Daarom kan een kleine belegger beter zijn tijd steken in het uitwerken van een concreet beleggingsplan en systeem. Wat is mijn beleggingsdoel? Hoe ga ik dit bereiken? Wanneer koop en/of verkoop ik? Dit zijn de vragen die veel grotere aandacht dienen te krijgen. Een goed beleggingsplan zal niet focussen op het voorspellen van de markt en daarnaar handelen. Een goed beleggingsplan zal er juist voor zorgen dat een belegger in alle omstandigheden, goed of slecht, een plan heeft waarop hij kan steunen. Documenteer dit, zodat het in moeilijke tijden een houvast kan bieden. En noteer ook je fouten, zodat je eruit kan leren.

Gezien zijn beperkte hoeveelheid aan tijd moet de kleine belegger ook goed nadenken over welke informatiebronnen hij al dan niet gaat consulteren. Blijf als een echte luiaard liever weg van de dagelijkse waan aan voorspellingen op beursblogs, in kranten etc. Het nieuws tot op de seconde volgen zal je geen betere belegger maken. Het vult enkel je hoofd met veel ruis en onnodige stress. Ga voor informatiebronnen die focussen op kwaliteit in plaats van kwantiteit. Lees bijvoorbeeld eerder langere analytische artikels en boeken van ervaren beleggers die, om het weer met Taleb te zeggen, ‘skin in the game’ hebben. Kortom; sluit de voorspellingen buiten en steek je tijd liever in het uitwerken van een goed beleggingsplan en het maken van grondige analyses. De vrijgekomen tijd kan je ook beter gebruiken om constant bij te leren en een beter belegger te worden.

Thomas Laureys is een freelance financieel journalist en beursanalist.

Hij is van opleiding historicus met een lange staat van dienst in diverse financiële instellingen (zowel retail als private banking en institutional asset management). Hij is onder meer vaste schrijver, interviewer en spreker bij de Vlaamse Federatie van Beleggers (VFB), waarvoor hij ook beleggingsclubs ondersteunt en opvolgt. Hij schrijft met passie over allerhande onderwerpen betreffende financiën en beleggen, met een voorliefde voor behavioral finance. Voor meer van zijn werk of voor samenwerkingen kan u terecht op zijn Linkedin profiel:

linkedin.com/in/thomas-laureys-5a3b6b153

Leestips:

- James Montier (e.a.). Seven Sins of Fund Management. Dresdner Kleinwort Wasserstein: 2005.

- Peter Lynch. One Up on Wall Street. How to use what you already know to make money in the market. Simon & Schuster: 1989.

- Nassim Nicholas Taleb, Fooled by Randomness: the hidden role of chance in life and in the markets. Incerto: 2008.

- Pierre Huylenbroeck. U bent de perfecte belegger. In: De Standaard, 19 december 2020.

- William F. Sharpe. Likely Gains from Market Timing. In: Financial Analysts Journal Vol. 31, No. 2

Steun Spaarvarkens.be! Help ons financiële kennis te verspreiden bij een groot publiek. Deel de links naar onze artikels. Like en volg ons op Facebook, LinkedIn, Twitter en YouTube. Bekijk ons nieuwe promofilmpje op YouTube: Spaarvarkens goes international – YouTube

Published in Beleggen, beleggen voor beginners

Reacties