Alibaba: het lelijke eendje

Het loont vaak om naar de meest gehate beleggingen te zoeken die niemand wil, op voorwaarde dat de onderliggende business een toekomst heeft en de waardering niet veeleisend is. De gouden vraag is dan ook vaak: “Welke bedrijven geven je een slecht gevoel wanneer je de naam hoort en zijn het bekijken niet eens waard maar tonen in realiteit tekenen van herstel en hebben potentie voor een turnaround?”

Alibaba: het lelijke eendje

Een van die aandelen die ik tegen eind dit decennium fors hoger zie noteren, is ongetwijfeld Alibaba. Beleggers in het Chinese e-commerce bedrijf hebben al jaren zwarte sneeuw gezien. De groep behaalde op de Amerikaanse beurs zijn hoogste koers ooit toen de eerste tekenen van de corona pandemie in China begonnen zichtbaar te worden en de IPO van Ant Group (waar Alibaba 33% van de aandelen in heeft) mislukte door overheidsingrijpen.

Alibaba kreeg in 2021 een monsterboete van 2,8 miljard dollar in de bus van de Chinese overheid en werd met zachte hand verplicht om in te tekenen op het Chinese project van ‘Gedeelde Welvaart’ van de Communistische Partij. Daardoor maakte de groep bekend om tussen toen en 2025 tot 15,50 miljard dollar te investeren om de Chinese economie te doen groeien. Iets wat de negatieve trend verder versterkte.

Van een beurskoers van meer dan 300 dollar, schiet vandaag nog maar 76 dollar over. China is sinds die periode volledig afgeschreven bij beleggers, waarbij de handelsoorlog tussen de VS en China het sentiment blijft beroeren. Iets wat in 2024 vermoedelijk niet zal veranderen, want als er één ding is waar Republikeinen en Democraten elkaar in vinden, dan is het wel de harde aanpak van de Chinezen die hun wereldwijde macht bedreigen. Veel beterschap lijkt er dan ook niet meteen in te zitten, wat meteen een van de redenen is waarom Alibaba een van de zwaarst afgestrafte aandelen was in de Hang Seng de

afgelopen jaren.

Maar zoals Colruyt toont (zie artikel), biedt dat net kansen. Als ik je zou vertellen dat je kunt beleggen in een van de grootste e-commerce bedrijven wereldwijd waarbij het bedrijf geen schulden heeft, bijna 30% van de beurskapitalisatie gedekt is door cash (een nettokaspositie van ongeveer 50 miljard dollar) en noteert tegen een koers-winst van 8, dan zou je er meteen instappen. Zeker als je weet dat men ook in groeisectoren zoals AI en Cloud Computing actief is en daar de marktleider in is in de grote Chinese markt. Maar aangezien Alibaba in China noteert, begin je nu al met je hoofd te schudden terwijl je dit artikel leest. Want waarom zou je beleggen in China, wat een van de slechtste aandelenmarkten van de afgelopen jaren is en momenteel met een grote vastgoedcrisis kampt. En had het ratingkantoor Moody’s niet onlangs de Chinese rating verlaagd nu zowel de industrie als de dienstensector krimpt?

Alibaba en de 6 divisies

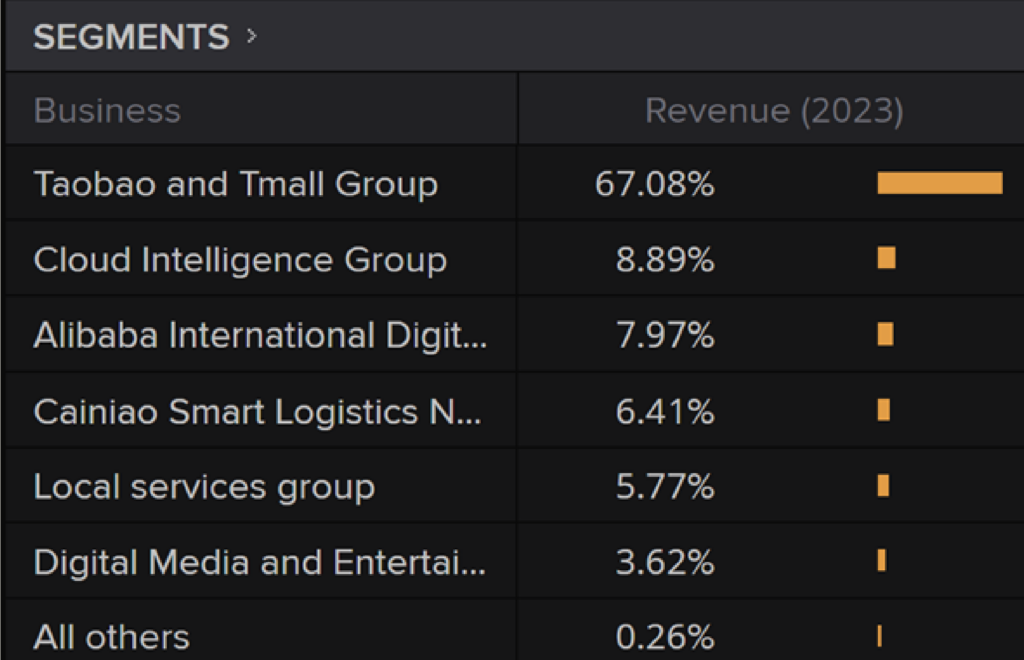

Toch ziet het er best goed uit voor het bedrijf. Alibaba heeft eigenlijk 6 divisies. De Cloud divisie, de Local Services Group (denk aan boodschappendienst Ele.me en de kaartendivisie), Global Digital Commerce Group (waaronder AliExpress en e-commerce), Taobao Tmall Commerce (een divisie met verschillende online shopping platformen), Cainiao Smart Logistics (logistiek) en Digital Media and Entertainment (streaming en films). Divisies die allemaal in groei modus zitten, al groeit de online shopping divisie wel trager, wat tevens de grootste divisie in omzet is. En vergeet niet dat deze omzetgroei er toch komt ondanks dat China flirt met deflatie.

Het oorspronkelijke idee was om deze 6 divisies af te splitsen en op de beurs te laten noteren. Iets wat door de marktomstandigheden momenteel niet volledig doorgaat. Zo zal de cloud divisie geen beursgang krijgen omdat de handelsoorlog voor problemen zorgt door een tekort aan chips, wat een te negatieve impact had op de potentiële beurswaardering. Ondertussen zien we wel duidelijk dat de winstgevendheid fors omhoog gaat en op middellange termijn, zou de houding van de VS ervoor moeten zorgen dat China meer en meer zelf chips zal beginnen maken. De piekpijn in deze divisie ligt waarschijnlijk achter ons, al moeten we wel nog door een moeilijke eerste jaarhelft. Door de recente prijsverlagingen in mei van 2023, zal de omzet een moeilijke vergelijkingsbasis hebben in het eerste semester, al is dit tijdelijk.

Taobao en Tmaill Group blijven het goudhaantje van de groep waar de komende jaren nog forse groei verwacht wordt. Het plaatje ligt anders bij enkele andere verlieslatende divisies, maar wie goed kijkt ziet duidelijk dat deze verliezen fors afnemen en dat de logistieke afdeling en de cloud intelligence group winstgevend zijn geworden terwijl de streaming afdeling bijna break-even is.

Een bijkomend nadeel van de handelsoorlog ligt in het feit dat de beursgang tijdelijk in de koelkast werd gezet. Het belang van 33% in de online betalingsdienst Alipay blijft een goudmijn waarbij men iets meer dan de helft van de Chinese betalingsmarkt onder controle heeft. In 2020 kreeg de groep nog een waardering van 313 miljard dollar, maar na de bemoeienis van de Chinese overheid blijft van die waardering nog maar een fractie hiervan over, waarbij de huidige schattingen rond de 80 miljard dollar zitten.

Beloningen voor aandeelhouders nemen toe

Alibaba blijft ondertussen groeien en ziet zijn winsten exponentieel toenemen. Ondertussen heeft men ook het eerste dividend goedgekeurd en blijft men aandelen inkopen. Dat past in het nieuwe beloningsbeleid voor aandeelhouders, waarbij men het aantal aandelen wil verminderen om de winst per aandeel te boosten, maar ook investeert in technologie en innovatie wat voor verdere groei moet zorgen. Ondertussen zijn er al voor miljarden dollars aan eigen aandelen ingekocht. Daarnaast kregen beleggers op 21 december een dividend van 1 euro als beloning.

Waardering

Vanuit een waarderingsperspectief is het bijna onmogelijk om Alibaba duur te noemen. De groep zag in de afgelopen 12 maanden vrije kasstroom stijgen tot 24 miljard dollar waarvan de helft richting de aandeelhouder ging (aandeleninkopen + dividend). Daarmee noteert men nu tegen ongeveer 7,5 keer de vrije kasstroom. Belachelijk laag, zeker als je rekening houdt met verdere groei en ziet hoeveel cash men nu al binnen krijgt ieder kwartaal. Men zit nu dicht bij de laagste waardering ooit voor het aandeel. Dat de omzet maal 10 is gegaan sinds de IPO zie je niet aan de aandelenprijs nu deze zelfs lager staat dan in 2014. En dat ongeveer 25 dollar van het aandeel cash is, zorgt voor een bodem. Zeker nu men deze cash richting de aandeelhouders laat stromen in de vorm van dividenden en aandeleninkopen.

Al zijn er ook risico’s. Concurrent PDD Holdings heeft een concurrent gebouwd voor AliExpress en groeit zeer snel, waarschijnlijk deels ten koste van Alibaba. Al verandert dat niets aan het feit dat e-commerce een groeimarkt blijft en Alibaba daar nog veel ruimte heeft om van te profiteren. De delisting vrees bleef Alibaba vooral vorig jaar beheersen, al lijkt die angst wat op de achtergrond verdwenen te zijn. Dat oprichter Jack Ma eerst aankondigde om 10 miljoen aandelen te verkopen in november, deed het sentiment niet goed. Maar sindsdien zou Jack Ma door de lage aandelenprijs nog geen enkel aandeel verkocht hebben volgens Alibaba zelf eind november. Integendeel, de afgelopen weken kwam uit dat Ma en zijn oprichter voor 200 miljoen dollar aan aandelen hebben bijgekocht!

Pessimisme is zeer aanwezig wat kansen biedt voor beleggers

Wanneer precies het grootste uitkots moment komt voor Alibaba, weten we niet. Maar dat we er dichtbij zijn, twijfel ik niet aan en dat de pessimisme piek wel eens in 2024 kan voorvallen door de Chinese vastgoedcrisis of dat we deze piek zelfs al achter de rug hebben.

Vaak gebruik ik als regel dat ik eerst een afstraffing wil zien van 80 à 85% vanaf de hoogste aandelenprijs omdat traditioneel rond die niveaus het ergste leed achter de rug is. Rond die fase zou je idealiter voor een langere periode een consolidatie van de koers moeten zien. Iets wat ondertussen een feit lijkt te zijn bij Alibaba, want de laagste koers was in oktober 2022 op 58 dollar per aandeel toen de algemene Chinese beurs fors onder druk stond. Sindsdien heeft zich een horizontaal koersverloop voorgedaan het afgelopen anderhalf jaar. Dit onder meer door verkopen van Softbank dat eerder 25% van de aandelen had en al lang zijn positie aan het verkopen is. Men heeft zogoed als alle aandelen bijna verkocht.

Conclusie

De zorgen blijven overeind en de markt verwacht duidelijk dat de overheid nog zal ingrijpen in de toekomst. En ook al lijkt me dit onvermijdelijk, toch heeft de Chinese overheid er geen enkel voordeel bij om de eigen bedrijven dood te knijpen. De Chinese huizenmarkt baart zorgen, maar dat is iets wat we ondertussen al 3 jaar om de zoveel tijd horen en wat ondertussen al in de markt verrekend zit. Een potentiële inval in Taiwan blijft de gemoederen beroeren en blijft een risico. Maar dat is dan voor bijna ieder aandeel dat zaken doet in China en dus ook voor de grootste Amerikaanse bedrijven.

Een free lunch bestaat niet in deze wereld en in ruil voor een goedkope waardering, geen schulden en een van de beste bedrijven wereldwijd in je portefeuille te hebben, moet je de Chinese staat accepteren als overheid en dat de aandeelhouder niet altijd op plaats 1 zullen staan. Maar met zo’n cijfers, blijft er genoeg interessants over voor de aandeelhouder.

En dan kan positief nieuws snel de markten verrassen zoals we dichter bij huis gezien hebben bij Colruyt. Zo is China al volop begonnen met het stimuleren van de eigen economie. De rente blijft maar dalen terwijl de leningsvoorwaarden versoepelen, iets wat de vastgoedcrisis moet helpen verbeteren. De centrale bank pompte eind vorig jaar nog een 112 miljard dollar aan liquiditeiten in het financieel systeem om de economie te ondersteunen. De grootste financiële injectie dat jaar. En ook de overheid heeft in het vierde kwartaal voor 1000 miljard Chinese renminbi aan overheidsobligaties uitgegeven of ongeveer 130 miljard euro. Geld dat zal gaan naar de bouwsector en de economie moet stimuleren. De groei van 5% die de Chinese economie dit jaar verwacht is daardoor plots veel haalbaarder en moet ook Alibaba verder doen laten groeien. En van een schuldgraad van 77 procent kunnen veel landen in het westen alleen maar dromen.

Analisten hebben gemiddeld een koersdoel van 109 Hong Kong dollar voor de groep aldus mijn dataterminal (Refinitiv Eikon), wat een opwaarts potentieel geeft van 58% voor de notering in Hong Kong. Zelf verwacht ik veel van Alibaba tegen 2030, al is de vraag wanneer de markt zijn kar zal keren. Maar dat het opwaarts potentieel groot is, hoef ik niet uit te leggen.

Indien u geen positie heeft, mag u de zwakte gerust gebruiken om bij kopen. Dat doet Alibaba trouwens ook met een aandeleninkoopprogramma dat met 25 miljard dollar opgetrokken zal worden.

Published in Aandelen, Beleggen, Fundamentele Analyse, Gratis, Nieuws, Portefeuille updates

Dank je wel Stefan voor deze uiteenzetting. Je hebt hier veel werk ingestoken.

Ik hoop dat geen verhaal is als Just Eat?

Bedankt Stefan, mooie analyse, versterkt mijn visie, ik was enkele weken geleden al ingestapt

Duidelijk en interessant. Super 👍

Dank voor deze heldere uitleg, Stefan!

heldere uitleg Stefan. ik overweeg om nog wat bij te kopen om sneller het verlies van mijn bestaande aandelen te kunnen compenseren :)

Ben heel content dat ik dat gelezen heb ! super info ! Bedankt!

In 2021 werd binnen de Mol community Alibaba aangeraden aan € 212 op basis van ongeveer dezelfde argumenten. (Gelukkig terug verkocht aan € 230). Vandaag wordt China geconfronteerd met een deflatie en jeugdwerkloosheid van 23%. Het aandeel moet 300% stijgen om terug op het niveau van 2021 te komen. Good Luck. Ik zou voor het aandeel aan te kopen toch even de artikels lezen “forget Alibaba”

Dank voor je analyse, @stefan-willems .

Via Brederode en KWEB zit ik al in Alibaba. Het aandeel kopen ga ik daarom niet doen. Maar het is mooi meegenomen als de koers eindelijk terug hogere sferen zou opzoeken.

53.45 $ denk ik dat als laagste punt gaat komen.

Nou ja , onder de 55$ is ook goed.

Bearish failed breakout t.o.v. die 58$ , imho

Wat ontgoochelend is in de cijfers van Alibaba voor mij, is de zeer trage groei van de cloud divisie. Als je kijkt wat Amazon, Microsoft en Google doet. Dan blijft er niet veel meer over voor Alibaba. En dat is reeds lang duidelijk. + levering vanuit de US en EU voor bepaalde server processoren die ze nodig hebben kan ook een zorg zijn. Voor de rest draait de winkel wel als een tierrelier