De Drie Favorieten van Gert De Mesure

Vergeet wat er de afgelopen jaren op rentevlak gebeurd is.

Een eerste statement die we zouden willen maken, is dat de belegger alles moet vergeten wat er in de periode 2019/21 op rentevlak gebeurd is. De periode van negatieve rente ligt nu definitief achter ons en de positieve impact die die negatieve rente heeft gehad op bepaalde activa (bv. vastgoed) komt niet meer terug. M.a.w. de beurskoersen van vandaag mogen allerminst afgezet worden tegenover de koersen van eind 2021. Maar net zoals de markten hebben overdreven in positieve zin in de loop van 2021, zo ook hebben de markten de afgelopen weken overdreven in negatieve zin. Dit creëert opportuniteiten, waarvan we er enkele presenteren.

QRF

QRF is een Belgische GVV die voornamelijk in winkelvastgoed belegd is, waarvan 91% in België in 9% in Nederland. Net als alle vastgoedaandelen stond de koers de voorbije maanden onder druk, doch in mindere mate. QRF noteert vandaag met een discount van 40% tegenover de intrinsieke waarde, met een ratio koers/courant resultaat van slechts 10 en met een netto dividendrendement van 6,1%. Naast de huidige aantrekkelijke waardering verwachten we ook veel van de 3 (her)ontwikkelingsprojecten, goed voor 15% van de portefeuille. Met de opbrengst van deze projecten kan QRF in 2023 en/of 2024 de schuldenlast in belangrijke mate afbouwen, mocht de rente hoog blijven.

Bekaert

de koers van dit aandeel heeft het ook zwaar te verduren gekregen en dit heeft niets met de resultaten te maken. Bekaert wordt nog steeds beschouwd als een heel cyclisch aandeel uit de sector basismaterialen en deze sector staat in de uitverkoop bij een vertragende economische groei. Spijtig genoeg gaat de markt volledig voorbij aan de heel succesvolle transformatie die het vernieuwde management doorgevoerd heeft. Uitgaande van een heel conservatief berekende vrije cash-flow (voor investeringen) voor 2023, noteert het aandeel met een cashflowrendement van 25%!

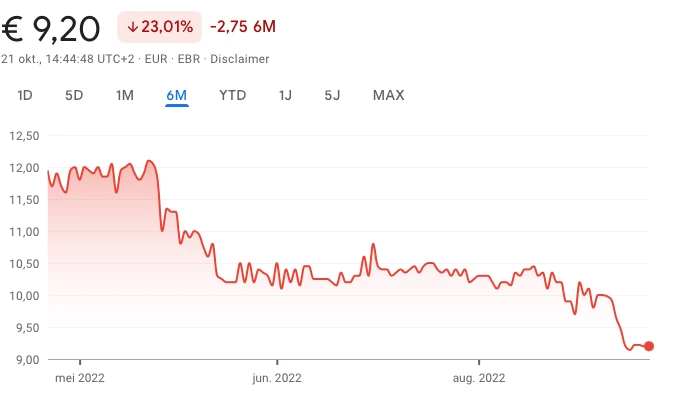

TAG Immobilien

TAG Immobilien is een middelgrote Duitse groep actief in residentieel vastgoed in Duitsland en met een belangrijke pijplijn van te ontwikkelen woningen in Polen. Door een kapitaalverhoging ter financiering van de overname van een Poolse ontwikkelaar viel de koers dit jaar sterker terug (-70%) dan deze van sectorgenoten zoals Vonovia en LEG Immobilien. De markt verrekent duidelijk een heel negatief scenario. We sluiten inderdaad niet uit dat er een kapitaalverhoging nodig is begin volgend jaar, maar dit is al in de koers verrekend. Zo bedraag de discount tegenover de intrinsieke waarde 65% en noteert het minder dan 6 keer zijn courant resultaat.

Deze selectie verscheen eerder ook in De Standaard